|

2018年2月8日,姜滨再次通过大宗交易向公司“家园3号”员工持股计划专户减持股份5500万股,占公司总股本的1.69%,参考市值约6.47亿元。

之后,姜滨家族还曾通过可交换债券花式“套现”20亿元。

根据媒体不完全统计,歌尔股份上市10年,直接融资近百亿,分红17亿。其中实控人姜滨家族借发债、员工持股隐秘套现累计达65亿。

03 羊快秃了还要薅

管理层花样薅羊毛的背后,则是歌尔股份现金流压力极大,不断通过外部融资进行输血。

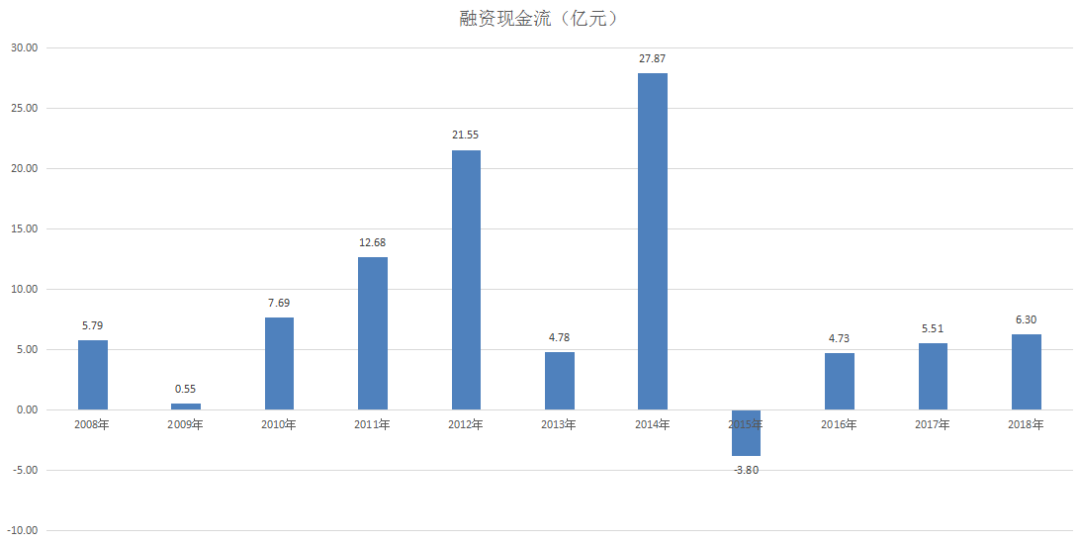

我们回顾了歌尔股份2008年至今的融资状况,可以清楚的发现,这是一家不断通过融资输血获得扩张的公司。

数据来源:公司财报

从2008年至2018年,歌尔股份通过融资的方式获得现金流合计93.65亿元。其中包括IPO融得的5.63亿元,2010年股份增发融得的5.06亿元,2012年股份增发融得的23.21亿元,2014年发行可转债融得25亿元。

与融资额度相比,歌尔股份同期的经营现金流合计140.54亿元,净利润合计108.09亿元,数额上相差的额度并不大。

聚焦歌尔股份此前发布的2019年中报,我们发现公司的资产端正面临着极大的压力。

具体来看,歌尔股份的流动资产为149.09亿元,但其中绝大部分的流动资产却以应收账款和存货的形式存在,这两项资产合计占比超过75%。歌尔股份账面上的自由现金为30.61亿元,仅占流动资产的20.5%。

在债务方面,歌尔股份所面临的流动债务合计143.05亿元,几乎与流动资产相当。从资产角度来看,此时歌尔股份的资产压力已经较大了。

更令人担忧的是,歌尔股份143.05亿元的流动债务中,有62.59亿元的短期借款,数额远远高于30.61亿元的自有资金。且61.27亿元的应付账款几乎与营收账款对冲,公司已经临着较大的债务兑付压力。

联想到公司9月10日披露计划发行40亿元的可转债券,极有可能是希望借助于可转债的方式来改善公司的现金流情况。

如果将上市公司看成是一只羊,那么公司的现金流就是羊毛,如此来看歌尔股份已经快秃了。但即使在如此大的资金压力下,歌尔股份管理层依然狠心通过组合拳来“薅羊毛”。

羊不疼吗?

来源:阿尔法工场 共2页 上一页 [1] [2] 搜索更多: 歌尔股份 |