智能硬件的瓶颈

雷军是精明的商人,商业视角敏锐,在智能手机刚兴起之际,意识到手机的巨大变化并投身于此;看到家居的核心是电视,适时将业务从单一的手机向手机+AIoT智能硬件的双引擎战略倾斜,以此吸引用户和流量。

在智能硬件领域,小米复制了小米手机的模式,利用低价吸引流量,占领消费者客厅,之后将用户迁移到MIUI系统平台上,实现互联网服务收入。

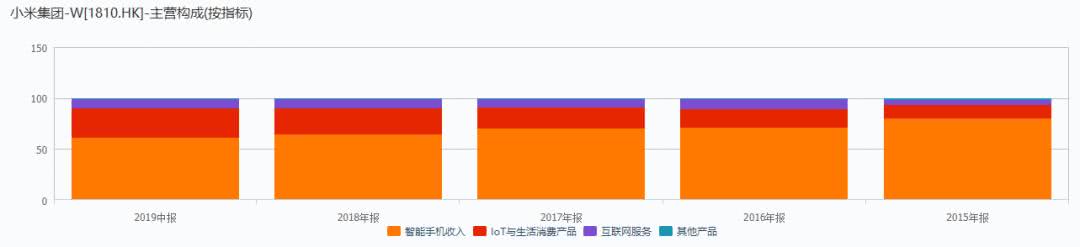

具体来看,在硬件方面,手机业务贡献营收的比重超过60%,从2016年的71%下降至今年年中的62%,同时智能硬件收入占比从18%提升至28%。

手机以外,小米其他硬件包括括小米电视、音响等消费电子产品;洗衣机、冰箱等家电产品;智能门锁、智能插座、传感器等智能硬件,这些产品通过置入一颗特定的芯片,利用MIUI系统有机的结合在一起,形成小米的AIoT智能硬件布局。

值得思考的是,这些硬件对联网的需求强度各有不同。比如智能摄像机、智能开关必须连接手机才能使用,还有一部分硬件并无联网需求,比如洗衣机、电饭锅等大部分大家电。有多位小米电饭锅用户对投中网表示,从未使用过小米的APP操作。

在智能硬件中,雷军曾认为“大家电是小米AIoT战略的重要组成部分”,并将其重要性类比9年前的小米手机。

2019年4月,小米一口气发布了几款“属于小米模式的大家电产品”,包括全面屏电视、壁画电视、立式空调等。小米对大家电似乎势在必得,但在这个领域,并不能照搬小米电视的成功经验。

一方面,对大家电而言,更注重性能和质量而非智能,联网需求弱、关键在于满足用户的基础需求,消费者并不愿意为噱头买单。

小米做大家电的思路也与手机如出一辙——低价策略。比如米家(滚筒)洗衣机的价位多在1000-2000元,属于行业较低位置。

从毛利率来看,小米的整体硬件产品毛利率在10%左右,低于传统家电厂商。以电视为例,海信电器与TCL集团的毛利率均在15%左右,国内综合家电生产商青岛海尔的毛利率接近30%。

一位购买了小米电视、小米电饭煲、小米电扇和小米摄像头的消费者告诉投中网:“小米现在贴牌太多,品控不行了。”

另一方面,小米在手机上积累的轻资产模式和直销模式都在大家电领域备受挑战,在模式认知和渠道拓张上需深度调整,模式复制无法通吃家电赛道。

国金证券认为,大家电之路是产业链重投入的游戏,而非商业模式的游戏, 仅采取轻资产模式(平台+投资)、单纯以物联网平台为抓手而不彻底掌控核心供应链,产品本身优势会被削弱。

在渠道方面,家电行业并非直销模式可以完全打通,小米需要在尊重渠道玩法的基础上开辟多元化渠道思路。

此外,国内大家电市场产业链成熟、竞争充分,已然一片红海,部分品类已进入寡头竞争阶段。

根据智研咨询网的数据,2017年空调、洗衣机行业的CR4超过70%,行业集中度非常高。相比之下,小米单单凭借“智能”难言优势,传统家电厂商已经普遍实现智能化。

从更宏观的维度来看,包括彩电在内的大家电均面临房地产下行带来的天花板。以彩电为例,2017年出货量下滑6.6%,2018年几乎增长停滞,今年上半年销量仅为2200万台,同比下滑2.7%。

要在红海中厮杀出一条血路绝非易事,目前,小米以家电为核心的智能硬件业务增速正在遭遇瓶颈,增速放缓:2018年四季度,智能硬件业务环比增速高达38.2%,今年一季度呈现负增长,二季度回升至24.1%。

在艰难的背景下,今年5月,小米成立大家电事业部,任命集团高级副总裁王川为大家电事业部总裁,负责除电视之外的空调、冰箱、洗衣机等大家电业务 。

到目前为止,小米面临手机业务塌陷、智能硬件发展呈现瓶颈的困境,而这很可能动摇铁人三项的生态闭环。没有硬件的成功销售,就意味着没有了用户,小米商城以及以MINU系统为载体的互联网服务都将是无源之水。

是否互联网公司?

以手机、电视等硬件为基础,小米的第三级火箭即互联网服务。

2018年7月,小米集团在港交所上市。在上市之初,围绕估值就发生了激烈分歧。

雷军希望将小米作为一家互联网公司来估值,按照市销率估值,对标亚马逊、阿里巴巴,传言可使其获得近1000亿美元市场估值,但是更多投资者将其看成是一家硬件公司,后者估值水平远低于互联网公司。

此后,小米的估值不断下调,最终以17港元发行上市,总市值约500亿美元。这一估值对标了苹果,大约17倍PE。

上市后,为提升估值,小米不遗余力的宣传其超过两亿的月活数据,同时不断上线新产品,扩大生态圈,俨然一家真正的互联网公司。

但目前来看,小米的第三级火箭,也就是互联网业务止步不前。

从整体来看,小米的营收结构更像一家硬件公司——来自硬件的收入占比高达90%,手机业务占60%。而互联网服务在第二季度实现营收46亿,23%的增速不仅大幅放缓,在营收中的占比仅为9.23%,环比提高仅0.1个百分点。

此外,小米在二季度MIUI 的 MAU(月活用户数)达到 2.8亿,环比仅增长0.7%,增速放缓。显然,手机销量不佳导致月活用户数量疲软。

从转化率来说,二季度2.8亿的月活用户贡献46亿营收,平均每个用户仅贡献16元。这与一家互联网公司的属性大相径庭,也说明小米从硬件到互联网软服务的通道未成功打通。

将互联网收入拆分来看,其中广告收入25亿,占比54%,游戏业务、金融服务(消费贷和供应链融资)及有品电商业务收入分别为6.8亿、7.9亿和6.1亿。

二季度,小米电视的广告收入和游戏收入均同比下滑。除此之外,小米旗下的“有品”电商平台也是互联网服务的一大关键。

在浏览“有品”商品之后投中网发现,小米兼任硬件厂商和互联网平台,与京东、阿里等电商平台本质完全不同。

“有品”大部分产品为小米自营品牌并优先推广,不引入自营产品相同价位的竞争品牌,比如搜索“电视”,结果均为小米电视;搜索“洗衣机”,大部分为小米洗衣机,少部分为松下和西门子等高端品牌。所以,在“有品”上充斥着名不见传的品牌。

这样一个电商平台,难以形成一个品类丰富、竞争完全的电商平台,同时还面临着淘宝、京东以及拼多多等综合性电商的竞争压力。

尽管小米用户量庞大,但大部分是手机或电视等硬件用户,留存率虽高但复购率低:用户购买手机的频率远低于服装鞋帽。复购率低,没有高频的购买需求支撑,对一家致力于“新零售”的互联网公司来说是致命的。

总结来看,小米的互联网服务收入以硬件收入为基础,比如小米财报中提及的小米音乐、小米安全中心、小米游戏中心等内置APP,均依赖于小米手机的销售。

而目前,小米手机销量下滑和硬件销售增速放缓,导致了互联网服务止步不前。

小米的焦虑也在不断累积:2018年9月以来,短短一年时间,小米经历了上市以来的五次组织架构变革,不断成立、重组新事业部,探索新竞争态势下、除了手机以外的新支柱。

但目前来看,5G、AIoT、电商等均需长时间培育,同时还需稳固手机业务——目前的小米,正在规模和利润、追赶和防御中取得平衡。

综合来看,海外业务成为小米的亮点。今年上半年,小米海外业务保持快速增长,同比增速33.1%,海外Mi Home 520家,同比增长近100%,尤其是印度增长快速。但从小米在印度的业务布局以及产品来看,依然是过往低价竞争战略的延续。

这在中国已经被证实不算成功的商业模式,在海外能成功吗?小米手机的海外故事会不会是国内的翻版?

投资者选择用脚投票:短短一年多时间,褪去互联网和高科技的光环的小米,股价很快被打回原型,市值一跌再跌。

刚上市时,雷军曾豪气十足地说“小米的估值是苹果加腾讯”、“总市值预计2000亿美元”。最新交易日,小米收于8.55港元,总市值2054亿港元,较上市初的高点缩水60%,不足苹果总市值的零头。

今年以来,截至目前,小米已经先后进行33次回购,投入约21亿资金回购2.3亿股,依然无法拯救股价。

投中网就上述问题向小米发去采访提纲,截至发稿尚未回应。

来源:投中网 费雪

共2页 上一页 [1] [2]

搜索更多: 小米