|

最大赢家:投资方高瓴

2017年4月28日,由高瓴资本、鼎晖投资及百丽执行董事于武和盛放组成的财团,向百丽国际提出私有化要约,以每股6.3港元收购其所有已发行股份。百丽国际以估值约为531.35亿港元这一“史上最大私有化交易”从港交所退市。

私有化交易完成之后,高瓴资本拥有百丽国际56.81%股份,鼎晖投资持有12.06%的股份。高瓴资本成为百丽最大股东,在当时被视作一场豪赌,也被视作高瓴从创投延展到并购基金、从线上互联网延伸到线下零售的标志。

高瓴资本创始人张磊曾在百丽中高层战略会议上表示,“最有机会打造C2M的公司就是百丽。百丽做的事情,很多高科技公司都做不了......百丽的直营门店每日进店人数有600多万,按照互联网的概念,就是600万的DAU(日活跃用户),现在线上流量获取成本越来越贵,流量入口正从线上向线下转移,百丽2万家直营店的线下流量入口尤为可贵。”

其实,早在2017年私有化时,百丽在运动鞋服板块就已经有一些布局——当时百丽创始人、董事长和首席执行官均抛售股份退出,而百丽执行董事及体育部总裁于武、执行董事及新业务事业部总裁盛放,都参与了百丽国际的私有化进程,其中前者持股2.2%,后者持股0.46%。

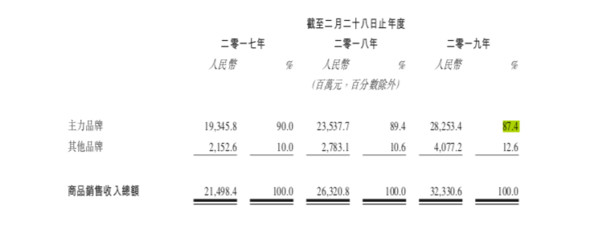

百丽国际私有化前的财报显示,相较于连年亏损的传统鞋类业务,其运动部门持续增长。根据2017年财报,百丽国际的运动业务销售规模同比增长15.4%,占据总销售额的比例从48.3%上升到54.5%,已经成为当时公司的第一大业务。

早在当年,就有财经机构推测,在私有化之后百丽可能采取的投资/管理策略有两种,一是改造百丽女鞋业务,二是分拆运动业务。目前来看,这两种方案都在施行,而分拆运动鞋服业务比改造百丽女鞋业务更先一步显示出成功。

截止10月10日收盘,滔搏的市值已经超过了2017年私有化时整个百丽的估值。以高瓴资本为首的机构,在两年之后就证明了自己投资的成功,自然也能获得丰厚的回报。

警惕:高负债、关店和品牌依赖

此次滔搏IPO所得款项净额用途主要是:45%将用于偿还应付百丽国际及同系附属公司的未偿还款项;约26.8%将用于偿还该公司的短期银行贷款;约10%将用于该公司的营运资金及其他一般公司用途;约8.5%将用于结算该公司的应付股息;9.7%将用于投资业务的科技创新。

也就是说,滔博募得的超过70%的资金用于偿还债务。根据招股书,该公司资产负债率从2016年的59.8%增加到2019年的88%,主要是因为短期借款大幅增加。截至2019年9月,滔博的短期借款已经增加到20亿元人民币左右,加权平均年利率为4.5%。虽然2020财年一季度其资产负债率降低至84.2%,但仍处于较高的负债水平,也事关未来的健康。

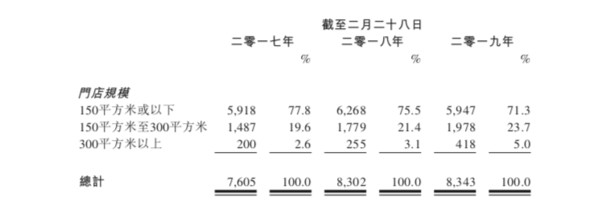

此外,根据招股书数据,2019财年,滔搏新开门店1415家,关闭门店1374家,相当于每天关闭3.76家门店,净增门店只有41家。

截至2019年5月31日的三个月(2020财年第一季度),滔搏关闭门店268家,新开门店仅有139家,导致净增门店数量为减少129家。其所有的直营门店也从去年同期的8589家下滑至8214家。

关闭低效门店是目前各个运动品牌的趋势之一,开更大的、效率更高的门店是未来方向。关闭门店本身没有大问题,问题是当门店新开和净增的速度放缓,甚至出现天花板,就会给单店的运营效率提出更大挑战,需要更多挖掘单店销售潜力,才能维持住增长的速度。这对滔搏是一个不小的考验。

而作为“中间商”,不可避免的需要面临依赖品牌方的风险。在“一荣俱荣一损俱损”的合作关系里,滔博除了自身的运营能力,还需要看合作品牌的发展态势以及双方合作的稳定性。

任何一个公司主营业务近90%和两个合作伙伴息息相关,都需要面临合作一旦出现波动和问题后的风险。如果失去耐克和阿迪达斯的合作关系,对滔搏的影响,用“毁灭性”来形容也并不夸张。滔搏国际在招股书中也提到,其零售协议的期限通常为1-5年,若未能与品牌合作伙伴保持良好关系或未能续签零售协议,滔搏国际自身的盈利能力及业务前景可能会受到重大不利影响。

(来源:微信公众号“懒熊体育”,作者 刘南琦) 共2页 上一页 [1] [2] 搜索更多: 滔搏 |