|

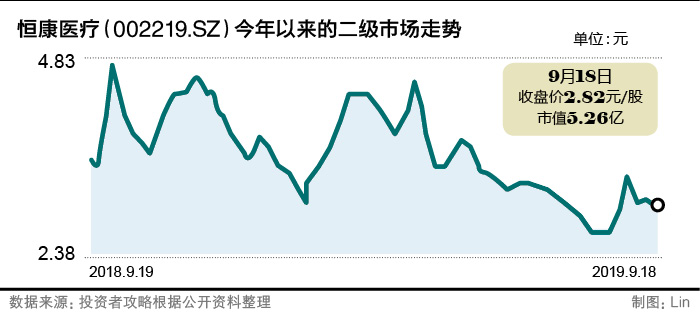

从2008年登陆资本市场,到2017年业绩腰斩,2018年陷入债务危机,2019年公司继续亏损,恒康医疗的发展之路很不平顺,股价从峰值19元跌到目前不足3元,到底是什么致使这家曾经在资本市场长袖善舞的药企节节败退

自2012年以来,恒康医疗集团股份有限公司(002219.SZ,下称“恒康医疗”)先后发起过对22家公司的收购(含失败项目),转型成以医疗服务为主营业务的药企,但这却并未持续成为其业绩增长的动力。

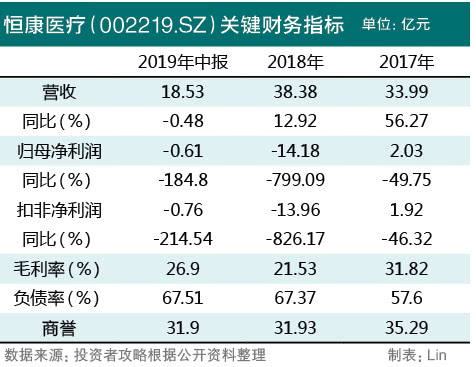

2019年上半年,公司净利润亏损额达6132.71万元。如同前两年一样,此次业绩下滑同样是由营收成本、财务费用等项目过高所导致的。除此之外,高达31.9亿元的商誉、67.51%的负债率等财务指标无不彰显着危机。

面对如此境地,恒康医疗却迟迟未有大动作。公司第一股东阙文彬的股权已被冻结,并随时可能遭遇司法处置。不难看出,恒康医疗维持控制权的稳定尚且艰难,更遑论推动业绩的上升。

恒康医疗未来将何去何从?近期《投资者攻略》就相关问题联系到公司方面,并得到了一定的答复。

营业成本吞噬业绩

激进并购带来的后遗症不仅是业绩的连年下滑,还有股权冻结。

据恒康医疗中报显示,2019年上半年,公司实现营收18.53亿元,同比下滑0.48%;归母净利润为-6132.71万元,同比下滑184.80%。往前追溯,2017年、2018年公司归母净利润分别为2.03亿元、-14.18亿元,同比下滑49.75%、799.09%。

恒康医疗在2019年中报中称,“经过近几年的战略调整与转型,公司目前形成了以医疗服务和药品制造为核心的‘双轮驱动’战略格局。”

但公司苦心经营的医疗服务业务未能实现想象中的成功。2019年上半年,医疗服务板块总收入为16.36万元,同比下降了1.84%;药品板块销售收入2.11亿元,同比增长15.09%。

对于上述情况,公司方面解释称:“中报亏损的原因主要有:人力成本、药品成本、财务费用、贷款成本、销售费用均有所增加;医疗板块营收下滑的原因是报告期较上年同期合并范围减少,报告期内出售了福源医院70%的股权。”

因并购资产庞大、经营不善等问题,公司多项费用增长,严重压缩盈利空间。2019年上半年,公司营业成本为13.54亿元,同比上升5.6%,在营收中占比高达73%。此外,因银行借款利息支出增加,汇兑收益减少,财务费用同比增长74.05%,为1.50亿元。

“上半年,公司针对藏药独一味系列药品开展了约100余场各类专业的学术推广工作,新增终端药店1000多家,用户医院200家左右。”由于子公司拓展药品销售市场,加大了市场销售力度,恒康医疗2019年上半年销售费用同比增长43.32%,共9406.41万元。

2019年年中,在财政部监督评价局会同国家医保局基金监管司共同随机抽取的77家药企检查名单上,恒康医疗全资子公司康县独一味生物制药有限公司位列其中,该公司将面临“销售费用真实性”“成本真实性”“收入真实性”以及“销售返点”“流程控制”等多个方面的检查。目前尚无最终结论。

值得注意的是,截至2019年6月30日,阙文彬累计被司法冻结(轮候冻结)股份数量为7.94亿股,占公司总股本42.57%,占其持有本公司股份的100%。

恒康医疗也因此不断提示风险:“阙文彬将积极与相关债权人进行协商,并将尽快确定战略合作者,但如未及时得到妥善处理,则其所持的股份可能被司法处置,导致公司实际控制权发生变化。”

并购之王“兵败并购”

企查查资料显示,恒康医疗的前身是甘肃独一味生物制药有限责任公司,阙文彬的正是从独一味这一药材开始启程。2001年成立独一味制药公司,并在2008年登陆深交所,随后通过收购和减持两大法宝登上甘肃首富座位。 共2页 [1] [2] 下一页 搜索更多: 恒康医疗 |