|

资本结构危机

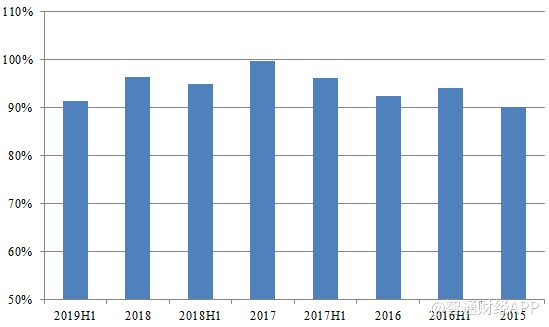

宝龙地产的资产负债率不断增加,2018年升至75.16%,同比增加6.03个百分点,并于2019H1进一步增加至76.09%。与资产负债率相比,91.4%的净负债比或许更值得注意, 而这一值在2017达到顶峰将近100%,也正是转型的关键时期。

净负债比可以有效反映出公司短期的债务压力,而近几年宝龙地产的现金短债比基本在1左右浮动,这都能反映出公司的偿债压力非常之大。

另外智通财经APP注意到,虽然2019H1的净负债比有所降低,其原因主要是银行借贷增长了11.7%,但是现金余额却增加了24.8%。

然而,净负债比降低不意味着其财务状况就变好了,中期报告显示,其借贷利息支出达到16.77亿元,同比增加36.2%,若加上债券及租赁利息,同比增加35.4%,远远超过借贷资金的增加速度,说明其借款利率大幅增加,据了解其实际借款利率由去年同期的5.95%涨至6.24%,增加0.29个百分点,反映出融资端的压力。

伴随负债情况恶化的还有公司的存货周转,2019H1的存货周转率为0.17,远低于去年同期的0.23,存货周转天数从781天升至1047天,令公司的现金回流速度大幅下降,进一步加剧了公司的资金危机。

不过,宝龙地产也没有无动于衷,智通财经APP注意到,其实在中期业绩发布之前两天,其子公司宝龙商业向港交所递交了上市申请书,而宝龙商业是今年三月份才从母公司分拆出来,主营业务是向商业物业提供商业运营服务。可见,宝龙地产已经准备完全向商业地产说拜拜了,而实际上,宝龙商业赴港上市任重道远。

分拆上市就能替母公司“分忧”?

如果说,分拆宝龙商业是因为商业地产发展式微,在智通财经APP看来,更直接的原因可能是为了给母公司“分忧”。

首先,从宝龙商业的资产情况来看,据招股书披露其资产负债率居高不下。2016年至2019H1,其资产负债率分别达到99.1%、94.5%、89.4%、86.6%,虽然近两年有所下降,但是仍然远远高于行业平均,据Wind统计,在港股市场市值top30的上市公司中,平均资产负债率仅为60%。

虽然从资产和负债的数额上,分拆公司只是母公司的一小部分,但是远高于原公司的负债率,也确实对分拆后的保留公司负债情况有所裨益。

另外,更重要的是分拆上市后,可以作为独立融资平台,为母公司融资输血,改善公司的资金流。

不过从分拆公司的质地看,其收入近三年复合增长约26%,加上母公司商业地产业务本身就成长性一般,因此能否获得港交所入场券另说,即便成功上市,其估值和投资者关注度估计也不会太高,为母公司融资造血的想法可能并不容易实现。(来源:智通财经网) 共2页 上一页 [1] [2] 搜索更多: 宝龙地产 |