|

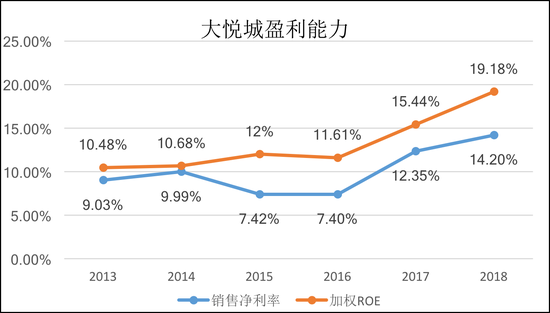

大悦城2018年实现利润总额28.57亿元,净利润20.04亿元,归属于上市公司股东净利润13.89亿元,同比增长46.91%。如上所述,在营收基本没有增长的情况下,公司利润实现大幅增长的主要原因为结转的商品房资源毛利较高,净利润率同比增加所致。结算项目利润率高也使得公司整体ROE明显上升。加权平均净资产收益率19.18%,较上年同期增加3.74个百分点,也为近年来新高水平。

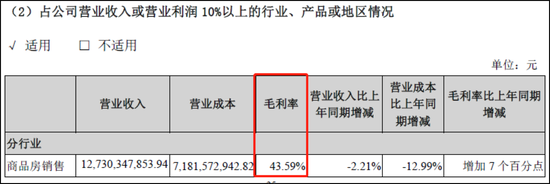

值得注意的是,大悦城43.59%的毛利率在目前已披露2018全年业绩的A股上市房企中仅次于陆家嘴和阳光股份,即使包含港股上市房企,这一毛利率水平也是名列前茅。考虑到房地产开发行业的一般成本及利润构成情况,在扣除土地成本及建设安装成本之后能实现如此之高的毛利率存在一定的偶然性,新城控股近年来以拿地价低且盈利能力强实现了快速发展,但2018年新城控股的毛利率也仅有36.69%。大悦城在过去几年的销售毛利率也都在36%左右,2018年却大幅上升7个百分点。偶然的高毛利一方面是过去一年利润保持较好增速的原因,但另一方面也会成为未来的业绩基数压力。

偶然高毛利的背后,是连续多年的销售增长与结算收入意外“卡壳”的反差,这让高毛利显得更为偶然。

销售大增且减少拿地 公司杠杆率不降反升?

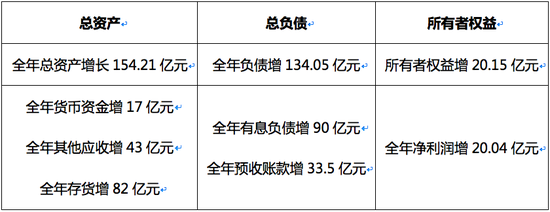

通常来说,减少拿地、加大销售往往对应的是房企降杠杆,而截止年底,大悦城资产负债率84.91%,净负债率171%,较2017年139%还有所上升。其中账面资金120亿元,短期借款25.25亿元,一年内到期的非流动负债为37.48亿元,长期借款为234.05亿元,应付债券58.77亿元。可见,公司杠杆上升的原因主要是由于公司的长期债务大幅上升,长期借款及应付债券由2017年的141.4亿元上升至292.8亿元,同比大幅增长107%。在拿地减少,销售大增的情况下,为何大悦城却仍要大额融资?

梳理公司2018年资产负债表,主要科目变化如下表所示,公司的负债增加项主要来自于融资及预收账款,资金去向主要包括货币资金、其他应收、存货。

其中,查看财报附注发现,其他应收款多为关联企业往来款,即大悦城借给关联企业的其他应收款。

按公司年报陈述,公司销售398.64亿元,却并没有带来预收账款的大幅增加,全年预收账款仅增加33.5亿元。甚至如文中上一小节中所述,账面已售款项与结算收入之和都不能覆盖如此销售量。

且全年近400亿的销售,即使回款率仅有70%,也有280亿元的资金回到账面,280亿元也足够覆盖存货增量、其他应收及结算营收,如此看来,公司根本没有必要再去额外融资90亿元,增加公司杠杆及财务费用。

总体而言,2018年大悦城的销售数据存疑,或者公司的销售回款率可能很低。(来源:新浪财经 公司观察 肖恩/文) 共2页 上一页 [1] [2] 搜索更多: 大悦城 |