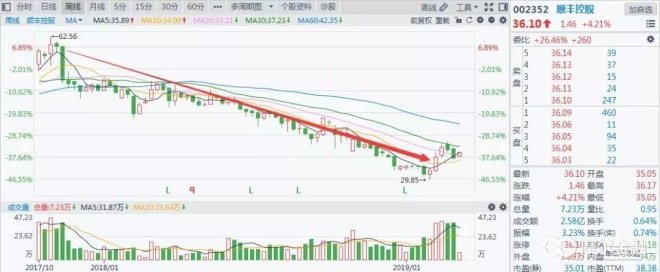

如此看来,快递行业增长态势正在趋缓,而整个快递行业在资本市场同样不太一帆风顺。

增速放缓?红利消失?

近年来,受益于电商的崛起,中国已经成为全球快递单量第一大国,快递行业同样在高速地发展着。2018年的双11后,中国快递包裹量正式迈入一天10亿的新时代,与十年前相比,增长了3800多倍。

电商对快递行业的影响有多大?根据2016年时的数据,电商件在中国快递业务量中的占比为七成多,2007年则还不到三成。

其中,中通快递历年来自阿里巴巴导引的业务超75%。其2015年有80%的收入来自于阿里巴巴平台。

然而据统计,2015年电商增速从上一年的49.7%滑落到33.3%,此后再没恢复高速增长,增速逐年走低。2018年前三季度,全国网上零售额为6.28万亿元,同比仅增27%。这意味着,电商红利在消失,快递行业应声而落。

我们据国家邮政局官网的统计信息来看,2013年至2016年,我国快递服务企业业务量保持着50%以上的增速,快递收入保持着35%以上的增速,行业整体具有较高的景气度。

不过,2017年快递量和快递收入的增速便开始出现大幅回落,快递量业务从上年的51%下降至28%,快递收入从上年43.5%的增速下降至24.7%。

同时,根据国家邮政局报告显示,2018年前三季度,国内快递业务量增速为26.8%,营收增速为24%,两者均降到6年来的最低点。由此可见快递行业增长空间已经开始缩小。

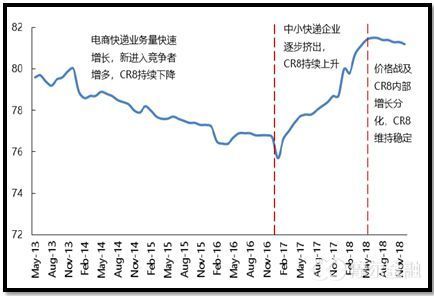

而同时,快递行业的格局也正在向头部集中。

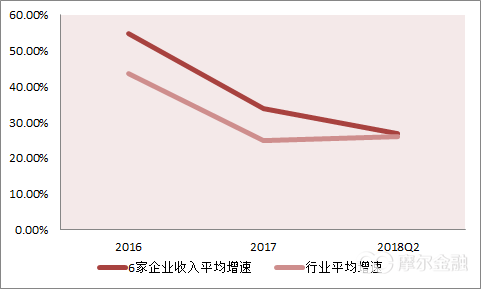

从6家主要快递企业(顺丰、中通、韵达、圆通、申通、德邦)的快递收入增速来看,均超过了行业整体增速。

由此可以看出,快递行业的集中度正在提升。另截止到2018年前3季度,排名前8位快递企业的业务量集中度(CR8)由2017年底的78.7提升至81.4(CR8中包括顺丰、中通、韵达、圆通、申通、百世、EMS以及天天)。

因此,在这种高集中度,市场增量空间有限的情况下,未来头部公司将依靠自身规模优势,以及自身的资金成本优势,进一步压缩单件成本,并以降低单价的方式,挤压中小型快递公司的生存空间,一些实力不足的快递公司则会被逐渐淘汰,例如安能快递便是其中一家。

另一方面,虽然电商的发展速度已经开始放缓,但由于大量电商从业者位于长三角及珠三角地区,中西部地区人均快递业务量远低于东部电商购物发达地区。2016年,东、中、西部地区快递业务收入的比重分别为81.1%、10.7%和8.2%,业务量比重分别为80.9%、11.9%和7.2%。

因此在这些电商发展不够均衡的区域,未来仍有较高增长空间,对于目前仍极度依赖电商的快递公司来说,同样是机会。

持续十余年的价格战

虽然快递行业逐步向头部企业集中,但这并不意味着挑战就小了。

快递行业是一个规模优势效应较强的行业。干线运输、车辆等主要成本较为固定,当收发件规模增长时,平均单位成本降低,在竞争激烈的情况下就很容易形成“价格战”。目前,快递行业的价格战已经持续十余年。

2005年,圆通和淘宝签订合作协议,成为淘宝的线下供应商,并将原来20多元的起步价下调至12元。首次在快递行业发起价格战。圆通的举动,引发了申通、韵达、中通等快递企业的警觉,随后,几大快递服务商争相下调价格,单价进一步降至8元,针对大客户的资费更是降低至5元,后来最低标准甚至突破2元一单。

另外,顺丰快递在2017年11月的平均单价为22.27元,之后的9个月中,仅有2个月的单价低于22.27元。不过它的问题是,这9个月的快递单价较同期来同样是下跌的。

顺丰这样的行业龙头的快递单价都在下跌,更何况其他公司。

统计数据显示,从2005年到2017年,国内快递业平均单价已经从27.7元降至不到12元。

这样的价格战直接影响了行业平均盈利能力。中金公司的数据显示,快递行业平均毛利率已经从2007年的30%下滑到目前的5%-10%。

如今,价格战的余波仍在。例如,圆通上半年单票快递产品收入(含费)3.57元,较去年同期下降0.06元,降幅为1.6%;韵达上半年单票快递业务收入1.74元,同比减少0.25元/票,其单票收入下降幅度高达12.6%。

而在未来,我们前文也提到了,头部公司将依靠自身规模优势,以及自身的资金成本优势,进一步压缩单件成本,并以降低单价的方式,来挤压中小型快递公司的生存空间,价格还会继续,也将是行业未来的风险因素之一。

配送员工缺失危机

作为劳动密集型行业,当前快递业还面临着快递员流动性大,缺口大的危机。

在人口红利渐渐消失的背景下,快递员的要求越来越高。根据顺丰的前员工的表述,工资一般拿到手6000左右,上班时间7:30到晚上9-10点。而京东招聘自营配送员,入职福利:月薪8000-12000元,公司缴纳五险一金。这还是工资较高的情况,三通一达的薪资待遇则更低。

2016年发布的《全国社会化电商物流从业人员研究报告》显示,45%的快递人员工作年限在1年以下,干满3年的只有15%,另如果除开顺丰和EMS,不超过一年便离职的快递员比例则已经达到80%。工作环境恶劣、时间长、假期少、待遇低,是导致快递员流动性相对较大的原因。

这里可以看出,比起顺丰,三通一达的员工离职情况相当严重,在员工薪资上的投入,一定程度上减小了顺丰用工紧缺的压力,同时为顺丰的口碑打下了基础。

但即使如此,快递行业始终存在着招人难,岗位缺人现象严重。

人工的短缺使得快递爆仓事件在高峰期频频发生。2018年2月,申通、圆通等多家快递公司因人手短缺出现网点爆仓、瘫痪等事件,这也反映出行业存在由于劳动力短缺、基层盈利率不高带来的季节性、区域性末端网点运营不稳定等问题。

此外,相比于以往,年轻的劳动群体已经有了一个新的流向,开价更高的外卖成了更有竞争力的雇主。据美团公布的《2018外卖骑手群体研究报告》显示,80和90后的骑手占比高达82%,而且有31%的骑手之前所从事的工作都跟工厂有关,预计以后会有更多的人加入进来。

【总结】

就业务收入来说,快递行业的龙头仍是顺丰。而且借助直营模式的优势,顺丰赢得了市场地位以及口碑。

但同时,这个模式也抬高了顺丰在多方面的成本支出,高于行业水平的票均单价影响了公司的业务量,这便导致了顺丰在盈利能力上,输给了采用加盟模式的“三通一达”。其次,上市之后不遗余力地开拓新业务,使得公司的现金流受到了一定的压力。

而根据最新的财务数据,顺丰出现了上市后的首次利润下滑。这既是顺丰的核心竞争力,也是顺丰的矛与盾。

其次是“三通一达”四家公司,在认识在加盟模式的弊端之后,它们开始逐渐向中转中心自营化模式转变。其中,韵达与中通基本已完成了中转中心的全直营模式,并形成了有效的成本管控,从而更进一步降低了成本,在盈利能力上超过了申通与圆通。此外,三通一达更是在业务量超过了顺丰,目前顺丰的业务量在几家头部公司中是垫底的。

因此,不可否认顺丰多业务方面的确是走在行业前列,但同行们的实力同样不可小觑。

不过,顺丰控股在压力众多的情况下,目前依然取得了远高于其他快递公司的估值,或许正是市场对其模式和管理的认可,但是否拥有可持续性,仍需后续的观察。

另一方面,随着电商增速的放缓,依靠电商崛起的快递行业也面临着天花板。此外,在电商发展不够均衡的区域,对于快递公司来说仍是一个机会。此外,价格战以及人力的缺失也将是行业未来的风险因素之一。

但同时,行业集中度也在逐渐提高,可以确定的是,2019年的快递行业将是头部企业进一步主宰的一年,而一些小企业则将面临着淘汰。阿里目前已基本将快递行业的头部企业收入囊中,且这个联盟正变得日趋稳固,此外还有京东快递的不断布局。

这样的格局之下,竞争将日趋激烈,顺丰的压力可以说不小。

(来源:时金研究所 车前子)

共2页 上一页 [1] [2]

搜索更多: 申通