|

近日,王健林在万达年会上发出惊人之语。他表示万达商业2019年要彻底剥离房地产业务,以及万达集团已经不是房地产公司了,服务业收入才是大头。早在2016年,万达租金收入就超越九龙仓、太古这些老牌包租公。2018年,万达租金收入328.8亿元,再度创下新高。若是除去资产规模庞大的房地产REITs,万达应是全球头号包租公。既然能躺着收租,何必辛苦地开发房地产。或许,这就是王健林不干地产的底气。

2019年1月12日,万达集团在青岛召开了2018年年会。在这次年会上,万达集团董事长王健林做了万字工作报告。令人惊讶的是,王健林表示:“为了顺应新形势、新变化,万达要全面进行转型,万达商业2019年全面剥离所有的房地产业务,一平方米的房地产也不能开发。”

众所周知,万达是靠房地产起家,也是国内知名的房地产公司。王健林此番表态,意味着万达要抛弃自己的老本行房地产开发。

万达集团之所以狠下心彻底剥离房地产开发业务,或与该集团旗下万达商业(现已更名为万达商管)迟迟未能A股IPO有关。

剥离地产,只为IPO?

2016年9月,万达商业从香港联交所退市,寻求赴A股上市。截至目前,万达商业的IPO之旅并不顺利。2016年年底,万达商业在等待IPO企业中排名第70位。2017年,万达商业的排名不进反退,降至第75位。

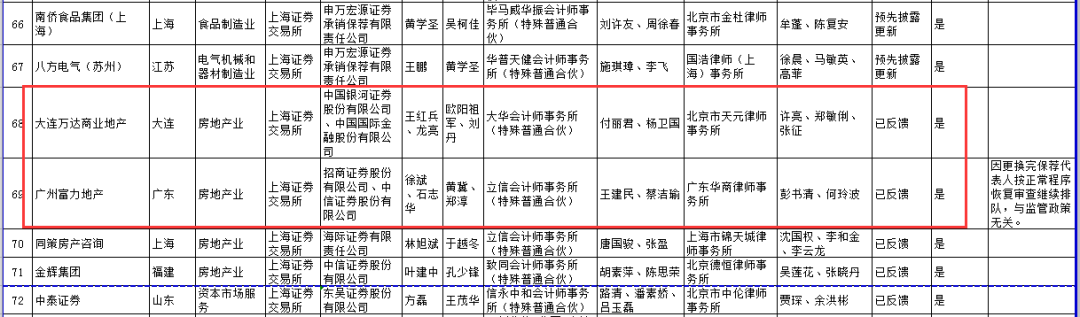

2019年1月11日,证监会官网公布了最新的首次公开发行股票审核工作流程及申请企业情况。根据该公告显示,万达商业在上交所123家首发受审企业中排名第68位。

来源:证监会官网

根据上图可以发现,排在万达商业之前的企业,都已“预先披露更新”,而排在万达商业之后的几家公司,也都是房地产行业企业。比如排名第69位、第70位和第71位的富力地产、同策房产咨询和金辉集团,证监会均将它们列入房地产业。

事实上,近几年都没有房地产公司在A股上市成功的案例。万达商业两年多时间里,IPO排名逡巡不前,排在其身后的,也都是房地产业企业。这在很大程度上说明,A股基本上对房地产业企业关上了IPO大门。

或是基于上述考量,万达集团才不遗余力地剥离老本行房地产开发业务,更改其“房地产业”的行业属性,从而为万达商业打开A股IPO之门。

不过,王健林却表示,有些人说万达着急上市,他们根本不了解,我们和战略投资者签的协议是五年之内上市,即使不上市也没有回购保证。还是那句话,是金子总会发光,好饭就不怕晚。

//万达商业私有化成了败笔//

房地产公司通常是重资产经营,对资金的需求量比较大。而上市后,则可以提供一个优质的融资平台。目前来看,万达商业从港股私有化退市似乎是个败笔。

当初,万达商业在香港联交所上市后,市盈率长期在5倍附近波动,且市净率长期低于1倍。彼时,A股上市地产公司的估值水平是香港上市可比地产公司的三倍还要多。因此,万达集团认为万达商业的市值遭到了严重低估。

于是,万达集团决定主动采取行动,干预万达商业不合理的市场估值。即先从香港联交所私有化退市,再赴A股上市。据悉,这样的操作后,预计万达商业的总市值至少会翻一倍。2016年上半年,万达集团对万达商业实施私有化,并于2016年9月自香港市场退市。

没想到,万达商业刚退市不久,内房股便咸鱼大翻身,估值水平迅速抬升起来。光是2017年上半年,中国恒大、融创中国、碧桂园等内房股的估值水平和股价平均增长了两倍多。

私有化不仅使得万达商业没有赶上内房股暴涨大潮,还令万达集团持续受到对赌协议的压力。万达私有化项目书披露的信息显示,万达商业计划在2018年8月31日前完成A股上市。

若未能按照计划,于2018年8月31日之前回A上市,万达集团将支付400亿港元回购股权,并向海外及境内投资者分别支付12%和10%的利息。以两年的期限计算,预计利息就高达70亿港元。

2018年1月,腾讯、苏宁、京东和融创组成的财团投资万达商业340亿元,收购了万达商业约14%的股权,作价53.65元/股。这被外界认为,这是万达集团找来的“接盘侠”。

而这次交易同时也规定,万达商业不可以更改其主营业务,2019年租金净收益要达到190亿元,如果低于这个数据,投资方有权要求万达给予现金补偿。此外,万达商业和万达集团也承诺,将尽最大努力,在2023年10月31日之前尽早完成万达商业的合格上市。 共2页 [1] [2] 下一页 搜索更多: 王健林 |