在充满冲击和惊喜的一年里,全球市场为投资者提供了同种程度的成功或失败的机会。8月的杠杆交易一度飙升,华尔街在特朗普身上的豪赌获得了回报,策略复杂的对冲基金受到了冲击。事实证明,保持简单投资的投资者——无论是现金还是科技股——都是聪明的。以下是2024年以来的11种疯狂”交易。

1、加密货币——“去月球和更远的地方”

这一年,华尔街以及即将重返白宫的特朗普帮助创建了一个蓬勃发展的加密投资综合体。尽管比特币在2023年已经上演了一场引人注目的回归,但今年1月美国监管机构批准现货比特币交易所交易基金(ETF)进一步推动了比特币的上涨。

真正刺激加密市场的是特朗普在11月的胜利,这引发了创纪录的反弹,比特币因此突破了10万美元的水平。在此过程中,比特币ETF吸引了超过1000亿美元的资金流入。与此同时,多种山寨币的价格也出现了爆炸式增长。

特朗普在竞选期间承诺让美国成为加密行业的中心,并表示将建立比特币战略储备。在胜选后,特朗普宣布任命加密行业支持者Paul Atkins为下一任美国证券交易委员会(SEC)主席,以取代被视为“币圈头号敌人”的现任SEC主席Gary Gensler。

在近期的涨势中,最受欢迎、也最具争议的交易之一是押注MicroStrategy(MSTR.US)股价的波动。自2020年开始购买和持有比特币以来,MicroStrategy已成为加密货币的最大持有者之一,其股票吸引力也因此得到增强,表现往往与加密货币保持一致。作为比特币的重要买家,MicroStrategy的股价今年已飙升了近480%。

MicroStrategy在10月底宣布了一项名为“21/21”的计划,即在未来三年内筹集420亿美元资金——通过股权和债务各融资210亿美元,以购买更多的比特币。分析师认为,MicroStrategy决定购买比特币以保护其储备资产的价值,是其股票吸引力提升的关键因素。

然而,对MicroStrategy来说,风险在于加密货币长达一年的大规模反弹可能会逆转,在这种情况下,对其价值的杠杆化押注可能会给其所有者带来严重后果。

实际上,知名做空机构香橼研究在11月底就指出MicroStrategy“过热”。香橼研究分析师Andrew Left在社交媒体平台X上表示,MicroStrategy已几乎转变为比特币投资基金,针对该公司进行了做空。随着比特币ETF的推出,投资者可以直接投资于比特币基金,而无需通过MicroStrategy的股票作为替代选项。

香橼研究指出,在MicroStrategy联合创始人兼董事长Michael Saylor的领导下,MicroStrategy大规模购买比特币,甚至通过发债融资。Michael Saylor利用资本市场融资对比特币的狂热追捧,这也推动了MicroStrategy股价今年暴涨。但香橼研究认为,这看起来更像是电子游戏中无限金钱故障的企业融资版本——利润丰厚,令人上瘾,而且可能不可持续。

Presto research研究分析师Min Jung表示,MicroStrategy依赖比特币来满足其财务需求的行为可能存在风险。他表示:“目前,比特币的有利价格走势使MicroStrategy能够维持一个积极的反馈循环——MicroStrategy股价上涨可以增加融资,为进一步购买比特币提供资金,从而推高比特币的价格和公司股票价值。虽然这种策略在牛市期间有效,但其可持续性在很大程度上取决于比特币的持续升值。”

2、ETF——投机泛滥

在炙手可热的美国股市和加密货币引发疯狂冒险的一年里,ETF一直是短线交易投资者的首选。华尔街抓住了公众对投机性押注的渴望,推出了各种衍生品驱动的押注,从旨在提供两倍于比特币回报的大型ETF、到做空美国企业中最知名公司的创收产品。

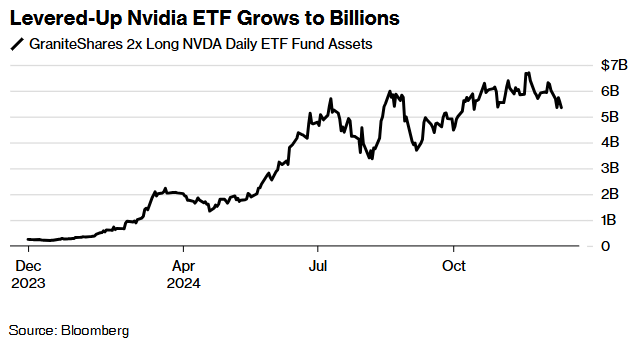

允许投资者加大对全球最受欢迎股票的押注的产品交易蓬勃发展,投资者向这种“单一股票ETF”投入了创纪录的65亿美元。这种工具只跟踪一家公司,但使用衍生品来加强看涨或看跌的押注。这一类别的主要赢家是GraniteShares的一只基金(代码为NVDL),该基金的日回报率是市场巨头英伟达(NVDA.US)的两倍。其资产在11月底激增至67亿美元的峰值,今年以来的回报率超过了350%。追踪MicroStrategy、特斯拉(TSLA.US)和Coinbase(COIN.US)的基金也走上了类似的道路。

今年美国的ETF资金流动也创下了纪录,特朗普的总统大选胜利让本就大胆的投资者更有动力加倍下注。虽然追踪标普500指数的基金吸收的资金最多,但今年最引人注目的新进入者之一——贝莱德的比特币ETF——也是最成功的基金之一,今年吸引的资金流入位居第三。

3、股市——市场教育

短线交易投资者可能在投机边缘大赚了一笔,但在美股大盘,这是一场真正的斗争。今年上半年,散户投资者大举买入所谓的Meme股,结果却看着这些股票在无缘无故飙升后落户于大盘。在下半年,散户投资者纷纷抛售了金融公司,而金融公司随后却乘上了“特朗普行情”的浪潮,成为7月至11月间标普500指数中最大的赢家。

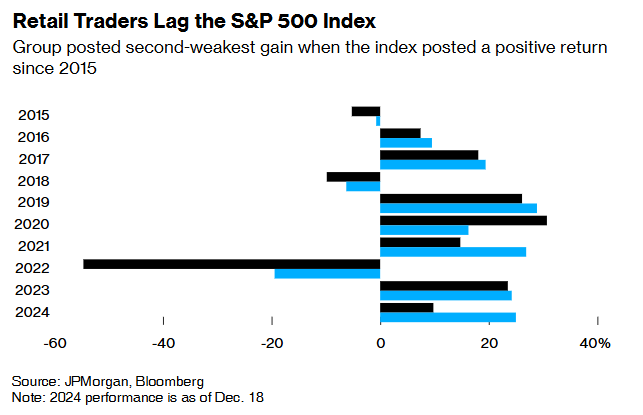

与8月份市场短暂崩盘期间的许多投资者一样,散户投资者恐慌抛售了一些最热门的资产,包括英伟达和特斯拉。事实证明这是痛苦的。例如,特斯拉股价自那以来几乎翻了一番。

摩根大通的量化和衍生品策略师Emma Wu及其同事表示,这样的错误仓位导致散户投资者群体今年的收益仅为9.8%,这是自2015年以来该指数实现正回报的任何一年中第二弱的表现。

4、阿根廷——涨幅惊人

去年在阿根廷总统大选前,长期受苦的投资者纷纷选择退出。当时,由于经济在三位数的通胀和复杂的货币控制下挣扎,阿根廷主权美元债券的交易价格低于面值的30%。在初选中意外胜出的局外人米莱(Javier Milei)加剧了人们的担忧。

这位激进的自由主义者承诺将经济美元化,并彻底关闭中央银行。然而,到了他在11月赢得选举时,投资者已经买入。现在,在他任期的第一年,米莱的“休克疗法”——包括严格的财政紧缩以平衡预算和降低通胀——似乎正在奏效,增强了选民和投资者对经济轨迹的信心。

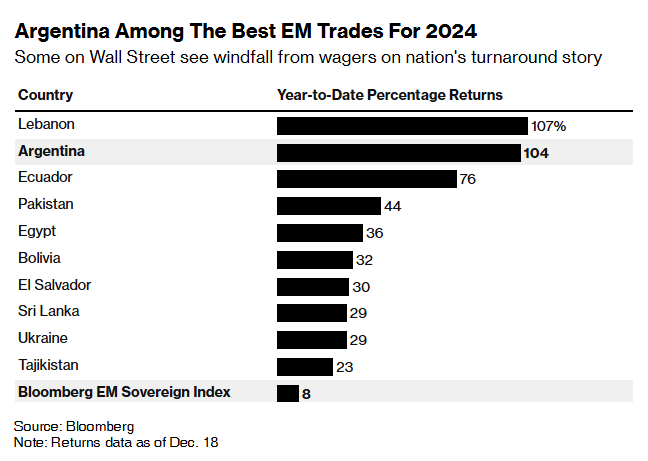

根据媒体汇编的数据,阿根廷债券今年在新兴市场中表现最佳,飙升了104%。在2024年全年买入这些债券的公司——如Neuberger Berman、Grantham Mayo Van Otterloo & Co.和Lazard Asset Management Ltd.——获得了巨大的收益。Neuberger的新兴市场债务投资组合经理Gorky Urquieta表示:“我们基本上做出了米莱可能带来变革的判断。”

不过,2024年的涨势不太可能很快被复制,仍有许多问题悬而未决。米莱尚未取消货币控制,外国投资已经下降,该国正在与国际货币基金组织(IMF)就2025年和2026年大幅增加的债务支付进行谈判。

5、美债——现金是债券之王

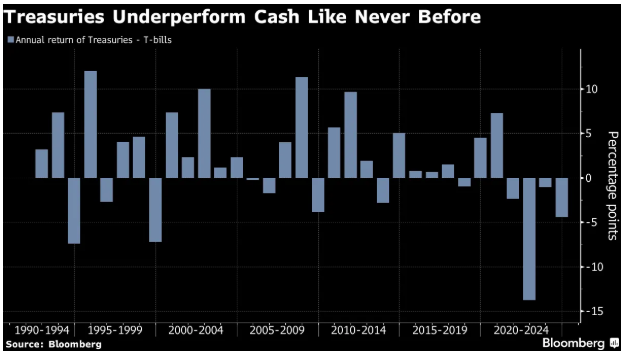

固定收益投资者通过遵循一种根本不涉及交易的策略获得了巨大且容易的回报:将资金存入无风险的美国短期国债——相当于现金,以获得击败美国政府债券的表现。

截至12月18日,美国国债今年以来的平均回报为0.7%,而短期国债的平均回报为5.1%。这标志着债券连续第四年表现逊于现金,这是自彭博社1991年开始编制短期国债回报数据以来的记录。在过去四年中,短期国债的总回报率为12%,而政府债券则损失了10%。

美国的货币市场基金——持有短期国债和商业票据等类现金工具——今年增长了超过8000亿美元。随着投资者的涌入,货币市场基金的规模首次膨胀至7万亿美元。囤积者中也包括沃伦·巴菲特旗下伯克希尔·哈撒韦,该公司的短期国债持有量今年翻了一番以上,截至第三季度接近3000亿美元。

事情本不应如此。在2024年初,普遍观点是预期美国增长放缓——甚至可能出现衰退,以及多达七次的美联储降息。人们认为,这将为所谓的“债券年”铺平道路。但相反,美国经济的韧性导致美联储的宽松程度低于预期,并促使他们在最近一次会议上减少对2025年降息的预测。这使得无风险现金等价物的收益率保持在较高水平,尽管较长期美国债务经历波动。

情况正在开始变化。明年对于短期国债来说可能更具挑战性。在过去两年多的时间里,短期国债的收益率超过了长期美债的收益率。但这种收益率优势现在已经消失。如果美联储继续按预期降息,这种趋势可能会持续,尽管特朗普推动关裞和减税的促增长举措可能会给政策制定者的道路蒙上阴影。

更重要的是,债券重新成为对风险资产的对冲,例如估值处于历史高位的股票。富达投资的债券经理Ford O 'Neil表示:“如果股票下跌,你的国债投资组合将会升值。”“短期国债显然不会出现这种情况。”

共2页 [1] [2] 下一页