|

摩根大通公司研究显示,随着收益率攀升,美国最大的20家共同基金经理在过去两个月中增加了债券存续期头寸。投资者则更青睐高评级公司债,因为相比负收益的政府债,公司债更有吸引力。

Alliance Bernstein分析师Gershon Distenfeld 表示:

历史一致表明,在美联储实际开始降息之前的三到四个月,美债就会开始强劲反弹。这种反弹或将在“1到2个月内、6个月内或直到2025年”才真正到来。

美国银行策略师Michael Hartnett则在周五发布的一份报告中写道,“除了债券以外的任何交易”现在可能已经结束,长债预计将在下半年卷土重来。

Michael Hartnett指出:

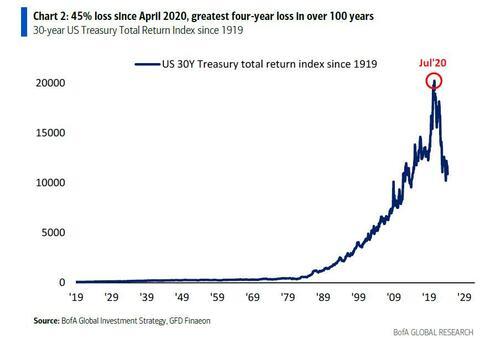

据统计自2020年7月峰值以来,30年期美债的总回报率指数跌幅达到灾难性的45%!

对于美国,90 年代/00 年代/10 年代时期是“2+2=4”经济的市场,其中2%的增长和2%的通货膨胀导致4%的名义GDP。就平均增长而言,过去四年美国一直是“2+4=6”经济,2%的增长,4%的通胀和6%的名义GDP,其中强劲的名义增长(主要是由炙手可热的通胀推动)是美债大熊市和企业债、股票、大宗商品等“ABB”(除债券外的任何东西)牛市的催化剂。

虽然投资者非常看好现金、投资级债券和股票,但随着宏观经济形势走弱,ABB交易将在2024年下半年逆转,受到打击的30年期美国国债是美国经济名义增长疲软的最佳“对冲”。

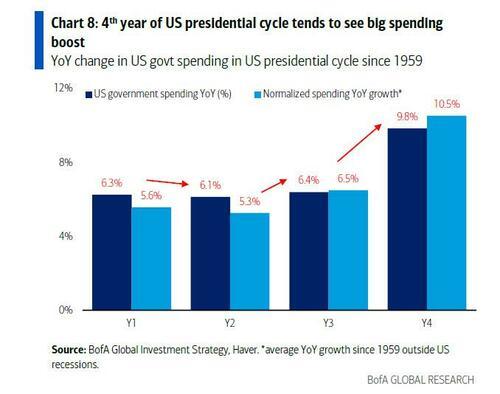

另一方面,他表示,虽然货币政策前景将更加宽松,但未来12个月美国政府支出可能会收紧,这也对债市有利:

美国总统周期的第四年总是政府支出最强劲的一年,因为需要拉选票,但随后在新总统周期的第一年总是会出现大幅放缓。此外投资者也认识到财政刺激措施“已尽其所能”。

根据美银一项调查,基金经理本月对债券的配置比4月份平均增加了7个百分点,但整体上仍偏低。

随着通胀和劳动力市场降温,重新点燃了人们对美联储在2024年降息的希望,这也提振了美债,30年期美债收益率自4月底触及年内高点以来下跌了30个基点。此外,美国银行援引EPFR global数据称,截至5月15日当周,投资者向全球股票基金投入了119亿美元,债券基金吸引了117亿美元的资金流入。

来源:华尔街见闻 共2页 上一页 [1] [2]

|