03

此轮餐饮上市潮反映出哪些趋势?

纵观餐饮的“上市史”,我们会发现,以2007年味千拉面上市为起点,至今大致经历了3轮相对集中的上市潮,此轮算是第三轮,也最为明显集中。

下表是观察君整理的国内餐企上市的概况,包括品牌成立时间、上市时间、经营模式、所属品类等信息,把时间轴拉长对比来看,就能看到更多信息和趋势。

第一波餐企上市潮发生在2010年左右。

2007年,以全聚德、味千拉面(中国)上市为起点,拉开了餐企上市潮的大幕。2008年,全球金融危机爆发,成为餐饮与资本结合的催化剂,次年湘鄂情上市;2010年,乡村基登陆纽交所;紧接着唐宫中国、小南国相继在港交所上市;煌上煌在深交所挂牌。短短6年时间就有8家餐企上市,其中4家都是中式正餐品类。

第二波餐饮上市潮发生在2015年前后。

2012年“国八条”规定出台,大众餐饮受到资本关注。2014年,人均二三十元的呷哺呷哺在港股上市;次年餐饮企业迎来新三板潮,望湘园、狗不理登陆新三板。

2016年11月,百胜中国拆分美股上市;紧接着周黑鸭在香港联合交易所主板上市。2017年3月,绝味食品登陆上海证券交易所A股主板。

2018年,海底捞港股上市;2020年,九毛九、巴比食品、同庆楼上市。

这一阶段,偏重零售属性的餐饮食品企业迎来上市潮,煌上煌、周黑鸭、绝味都是卤味制品,广州酒家也是以销售月饼为主,巴比食品则是卖包子的。所以,严格来说,纯餐饮上市的标志性品牌是海底捞、九毛九。

在观察君看来,第三轮餐饮上市潮将是2022年。

目前,已经有快餐、火锅、面食、麻辣烫等领域超10家餐饮企业“集体”冲刺上市。因此,2022年对餐饮业来说一定非常精彩。

而在此之前的2021年,已经有预制菜领域的味知香、千味央厨,新茶饮领域的奈雪的茶纷纷登陆港交所。

疫情带来了餐饮行业的投资热,许多曾经“不缺现金、不需要融资”的餐饮品牌也开始拥抱资本,可以预想,未来会有更多品牌意向登陆资本市场。

通过对三轮餐企上市潮的梳理,我们能发现几个特点:

(1)大众消费品类更吸金,中式快餐开始崛起

上市餐企从最早集中在老字号、中式正餐领域,到零售属性强,以加盟为主的卤制品、包子等食品企业;再到如今,冲刺IPO的大都集中在火锅、米饭快餐、面条、麻辣烫、茶饮等大众消费品类,尤其是以快餐品牌居多。

(2)茶饮、小吃快餐领域将跑出更多上市品牌

《2021中国餐饮品牌力白皮书》的数据显示,从2020年到2021年,餐饮行业的融资事件数量呈上涨之势,资本布局的餐饮赛道横跨多个细分品类,范围越来越广阔了。

从一级餐饮品类分布来看,2021年饮品和小吃快餐的餐饮融资事件数量领跑全局,二者的融资事件数占比超过70%。从二级品类分布来看,茶饮融资事件最多,共计30余起,咖啡、粉面次之。

因为这些品类的标准化程度高、规模化优势明显。可以预见,除了原本就比较吸金的火锅,米面小吃快餐、茶饮这些品类更容易跑出独角兽。

有了资本的助力,那些独角兽冲击上市自然会相对容易很多,因此可以预见,未来这些领域的上市品牌也会越来越多。

(3)品牌成立时间几乎都早于2012年

成功上市的餐企从成立到上市,无不经历了十年以上的市场化洗礼和考验。

上市之路,海底捞用了24年,九毛九用了25年,呷哺呷哺用了16年。如今冲刺上市的乡村基已经26岁,老娘舅22岁,老乡鸡19岁,杨国福19岁,七欣天16岁。

而零售属性强的食品企业登顶用时相对短一些,比如周黑鸭用了19年、绝味用了9年,供应链企业千味央厨用时9年。餐企IPO历史上用时最短的是奈雪的茶,从2015年成立到2021年上市用时仅6年。

(4)餐企大多选择港交所上市

从已经上市的二十多家餐企来看,其中有10家都选在港交所挂牌,比如海底捞、呷哺呷哺、九毛九、奈雪的茶等,而选择上交所和深交所仅各有5家。而此轮冲刺上市的餐企中,也有一半都选择港股,比如乡村基、七欣天、捞王、绿茶等,这其中有什么不同?

当前,在国内,餐饮企业能上市的板块只有沪深主板、北交所(2021年底才揭牌开市)、港交所主板或创业板。

众所周知,沪深主板上市的条件是比较高的,除了法规书面的明确门槛,还有证监会窗口指导的隐形门槛。据了解,到A股上市的餐企,年净利润规模要在5000万以上且处在快速增长期,且没有重大法律问题,所以能在A股上市的餐企寥寥。

虽然新三板的挂牌门槛较低,但因为新三板市场活跃度低,对企业缺乏吸引力。

而港股审核流程比较短,门槛比较低。如果企业要布局国际市场的话,选择港股相对来说要适合一些。以海底捞、九毛九和奈雪的茶三家公司为例,从递交招股书到最终挂牌上市,用时均在4个多月。

有行业内人士坦言,要论上市门槛,国内资本市场的上市门槛是最高的,其次是港交所,然后是纳斯达克和纽交所。

(5)西式快餐市值仍最高,海底捞次之

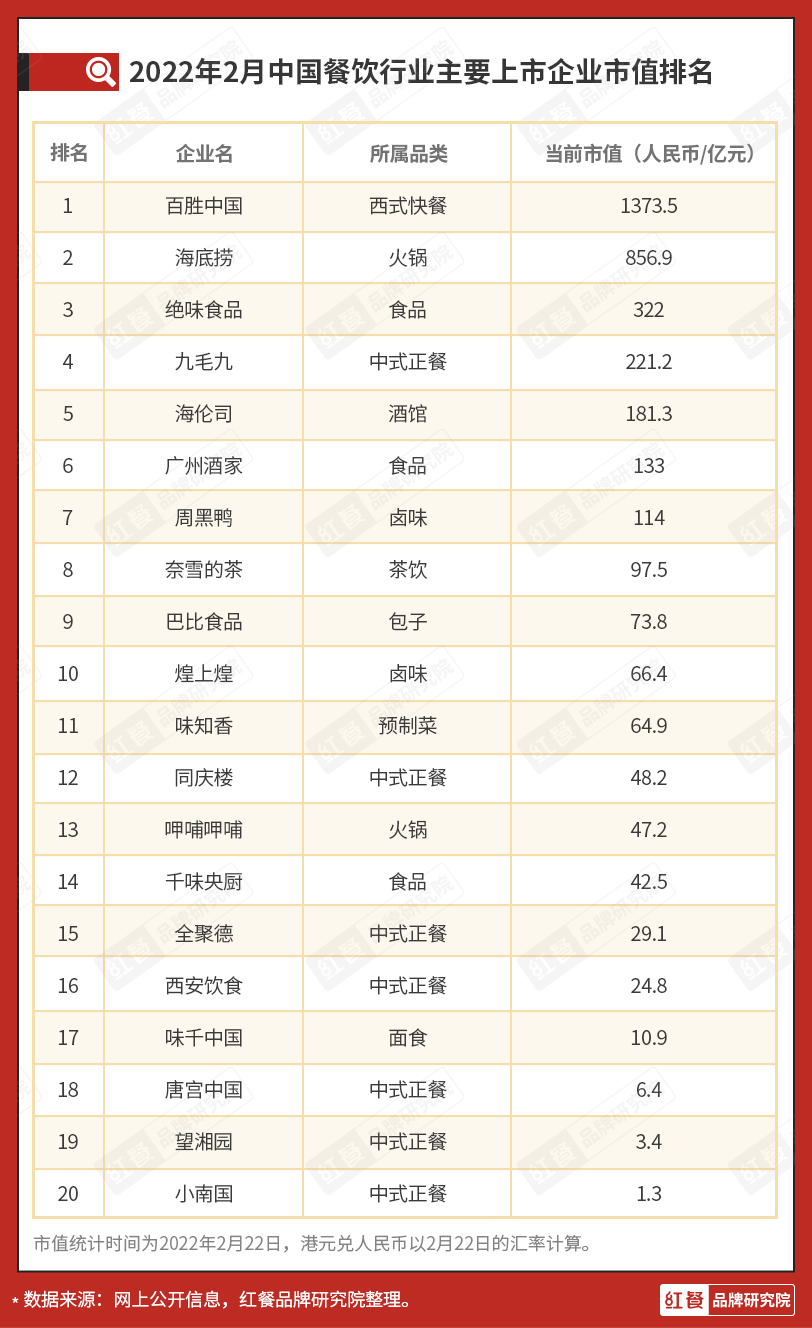

观察君统计了目前中国主要上市餐企的市值排名,可一窥不同餐饮品类在资本市场的表现。

通过上述市值统计表,我们能发现,市值最高的是西式快餐百胜中国;其次是海底捞850多亿,在主营中餐的企业里市值最高,不过相比2021年最高点的4000多亿,跌得有点多,同属火锅的呷哺呷哺也从百亿市值跌到如今的不到一半;排名第三的是绝味食品;第四是九毛九。

值得注意的是2021年才上市的小酒馆海伦司的市值达到了近200亿,并且食品企业的市值都比较高,绝味食品的市值超过300亿;广州酒家、周黑鸭的市值都过百亿。而中式正餐的市值普遍偏低。

前几年,资本市场给火锅企业的估值都很高。因为更易实现标准化、连锁化、供应链也更加相对成熟。

但显然,如今资本更看好食品属性强的餐饮品牌、餐饮供应链服务商和餐饮新零售品牌,比如绝味、周黑鸭、广州酒家、巴比食品等企业的估值较高。

由此可见,快速规模化发展是获得融资的首要条件之一,未来餐饮品牌的进化方向也必然是正餐的快餐化、快餐的正餐化、多方面多维度的拓展。

总的来说,资本是最聪明的钱,它们只会投那些足够大,足够好的品类赛道,以及品类里品牌力、商业模式、盈利优秀的餐饮品牌。

小结

虽然疫情带来了餐饮行业的投资热,很多餐企也欲趁机通过融资迅速扩张造富,但资本对餐饮品牌来说并非都是完美助力。

餐企的初心是希望借力于资本,但最后却也容易被资本挟持,从而陷入难以抉择的状态之中。巴奴火锅创始人杜中兵就曾表示,融资是必要的,巴奴也会朝着上市的目标努力,但餐饮行业不能急于扩张,即使接触了资本,扩张的节奏必须由自己掌握。他认为,“餐饮没有市场占有率的概念,餐饮最重要的就是活得好、活得久。”

事实上,资本一直都是一把“双刃剑”,餐饮在和资本深度结合后,必然会承受资本市场一些不确定因素,利弊因素可能均会被放大。

对投资机构来说,任何赛道都没有常青树,餐饮企业需要不断升级产品,不断迭代品牌。像肯德基、麦当劳这样的企业尚需要30多年的本地市场深耕,才在餐饮行业取得一席之地,国内大部分靠着一时融资而崛起的企业要想走得更远显然是路阻且长。

有人说往后走,餐饮行业将是精英创业的时代。除了把饭做好,善用资本是餐饮老板重要的战略能力。因此,如何用好资本,将是传统餐饮人将面临的极大挑战。

(注:若无特别说明,本文的货币单位均为人民币。)

文章参考资料:

1.乡村基、老乡鸡们扎堆IPO 2022年开启餐饮上市潮?|央广网

2.乡村基IPO,老乡鸡服吗?|钛媒体APP

3.七欣天VS捞王,谁能成为 “港股火锅第三股”?|阿尔法工场

4.餐饮圈第三波资本潮:资本还是洪水猛兽么?|漆点品牌咨询

5.盘点三次餐饮上市潮:趋势、共性与未来机遇|什么值得加盟

来源:餐饮品牌观察 语嫣

共2页 上一页 [1] [2]

关注公号:redshcom 关注更多: 餐企