来源:IT桔子

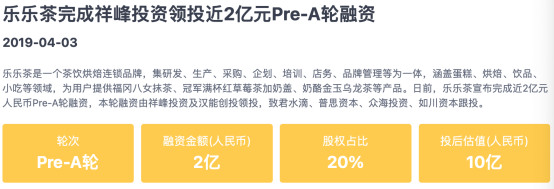

在2019年,乐乐茶融资的时候,该公司的估值为10亿元。在目前茶饮市场最热的风头上,寻求出售或许是乐乐茶资本方的优选项。

资本的时间已越来越紧迫

近期,不论是茶饮赛道,还是烘焙赛道,融资不断,项目的估值,不断在刷新市场认知。

茶饮赛道中,奈雪的茶是在6月底成功赴港上市;喜茶在7月份完成5亿美元的D轮融资,而一些新锐的茶饮品牌,也在拿融资获得巨头加持,比如柠季近期就完成了数千万元A轮融资,投资方为字节跳动。

而在烘焙领域,融资事件显得更为疯狂,墨茉点心局在接受腾讯融资之后,投后估值直接飙升到了50亿元,随后更是传出估值又到了10亿美金,即便如此,许多机构还抢不到份额;另外一个炙手可热的项目是鲍师傅,传闻是直接开口要100亿元的估值。

放烟雾弹是企业融资常用的套路,因此估值难免有水分,但这依然“贵得吓人”。

用“市梦率”来估值,资本市场热度很高的时候,估值可能可以飙升到极高的水平。但是,一旦上市或者被收购无望,资本没办法套现退出,公司要么是能够自己持续造血,要么就是可能戛然而止。

击鼓传花的游戏是有尽头的,资本从进入企业开始算起,往往是希望在3-6年的时间内,套现退出的,毕竟VC机构也需要给自己的LP一个交代。

所以,资本市场一定是逐利的,也是非常残酷的。资本可以加速发展,也可以加速死亡。

目前,乐乐茶的境地显得十分尴尬,定位基本上与喜茶和奈雪的茶一致,但在竞争上没有优势可言,现在要么投资方继续加注,拿出大量的资金来扶持乐乐茶迅猛发展;要么就是寻求出售,或者靠自己造血慢慢经营下去。

看看喜茶新一轮的融资,已经进入到三十多亿元的规模,并且奈雪的茶也成功上市,要想资本方继续投入等量的资金,让乐乐茶来追平这其中的差距,基本上不太现实。

所以,寻求出售会成为乐乐茶现有资本方股东的最佳选择。在茶饮市场最热的时候,套现离场。

其实,乐乐茶对于刚完成5亿美元融资的喜茶来说,从外部市场竞争环境,以及公司的产品和战略布局上来看,确实是值得接触的收购标的。

乐乐茶在烘焙和茶饮两个版块都有布局,如果乐乐茶的业务运营数据足够漂亮的话,喜茶收购之后,一方面可以增加在烘焙版块的产品布局,另外一方面在自身的品牌矩阵中,会增加一个品牌,并且还能用乐乐茶来狙击奈雪的茶。

不幸的是,喜茶没看上乐乐茶,还在公开市场踩了其一脚。

如果乐乐茶继续寻求出售的话,估值势必受到一定影响;但在市场最热的时候出手,总比没有市场的时候出售要好。

高端茶饮赛道进入双巨头阶段,资本会成为收割市场的利器

奈雪的茶成功在香港上市,目前市值接近200亿元人民币,而喜茶新一轮融资完成之后,估值达到600亿元。

可以预见是,喜茶如果不出现公司战略上的重大失误,上市基本上是板上钉钉的事情,只是什么时候去而已。

在中国高端现制茶饮赛道上,就是看奈雪的茶和喜茶这两个巨头,如何开展开市场的角逐了。定位在中间价格带,以及在三四线城市持续沉淀的茶饮品牌,想继续向高端现制茶饮市场做渗透,要翻越的大山会越来越高。

按零售消费价值计,中国高端现制茶饮的市场规模去年有1136亿元,预计到2025年将达到人民币3400 亿元,复合年增长率为24.5%。

没什么咖啡饮用基础的中国消费者,对奶茶的需求比咖啡其实要更大。去年中国的现磨咖啡市场规模为507亿元,是中国高端现制茶饮市场规模的一半。依托中国的咖啡市场,星巴克在中国市场的门店数量今年已经突破5000家。

而喜茶和奈雪的茶双巨头的门店数量均还未破千,头部新茶饮品牌无论是在直营门店数量、入驻城市数量,以及城均门店数量来看,依然还有较高的市场渗透空间。

不论是喜茶,还是奈雪的茶,在中国市场空间还足够大的情况下,最优先的目标,还是要想着如何快速去抢占市场,提升门店的数量和丰富产品线。

用资本去收购,花钱抢时间,是最快的一种办法。当茶饮赛道的资本市场热度走下坡路的时候,就会出现收购的最佳时机。毕竟新式茶饮已经开始出现泡沫化的迹象,只是不确定泡沫什么时候会破。

市场重组基本上势在必行。但是,茶饮的巨头在收购另外一个茶饮品牌之后,是否能够在自身的体系里面做适配,并且实现很好的整合,会是一个巨大的考验。

除了花钱买时间之外,就是保持新开门店的高速节奏,喜茶在2020年新开了304家门店,奈雪的茶则新开了172家,根据奈雪的茶招股书显示,奈雪的茶将在未来两年内开设650家新门店,新开门店的投入会超过9.1亿元。

在北上广深等一线城市的市场接近饱和之后,头部茶饮品牌在下沉市场的拓展速度会加快,而在疫情得到有效控制之后,海外市场的拓展会成为一个新的增量市场。

门店规模竞赛以外,就是不断在丰富产品线,产品质量有保证的情况下,加快产品上新的速度。并且,从茶饮产品,向烘焙和零售化的产品去拓展,提升客单价,以及让自身的产品消费场景变得更加多元化。

来源:红餐网 悠悠

共2页 上一页 [1] [2]

关注公号:redshcom 关注更多: 茶饮