即使“让利”,也会看人下菜,行业老大、老二拥有更高的溢价能力。国美作为当年电器补贴大战的“失利”者,如今体量远小于京东、苏宁。目前来说,国美通过供应链降低的价格,在老对手京东、苏宁平台上同样有这个能力,因为盘子更大,同品牌商的溢价能力要高于国美。

如此来看,“洋葱式补贴”真正的主角还是国美和拼多多。已经连续三年亏损的国美,不会因为拼多多去大放血,而仅仅拼多多一人承担全部的补贴,更将超过其能力范围。

网易严选某款电动牙刷价格:左侧拼多多、右侧网易严选

从之前入驻的网易严选来看,它们在拼多多上的商品售价并没有比其它平台低,甚至部分还更高一些。

最根本的是,国美早就不是当年的国美,其核心竞争力下降严重。

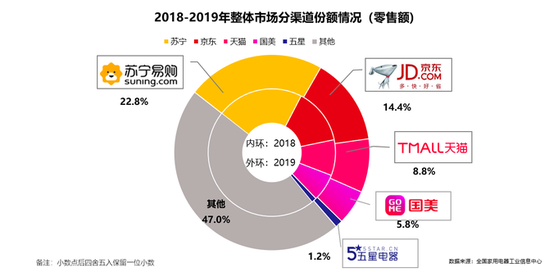

根据中国家用电器研究院和全国家用电器工业信息中心联合发布的《2019年中国家电行业年度报告》,国美在线下渠道居第二,但占比只有8.5%,不足榜首苏宁(17.9%)的一半;而线上占比更是只有可怜的1.4%,远低于京东、苏宁和天猫,还不到京东的1/26,略高于苏宁的1/22。

线下和线上加在一起,国美的市场份额仅为5.8%,国美已经不是当年的大哥了,在行业的话语权渐渐旁落。

在谈到国美的衰落时,不少人将原因归结为两方面的客观因素:一是受到阿里京东和苏宁的双向挤压;二是市场集中度高造成它的流量急剧下降。这两个因素都是事实,但流于表面,真正的根本原因是国美的核心竞争力严重下降。

电商调解平台“电诉宝”通过受理的案例大数据生成的统计显示,2019年国美存在退款周期长、发货难、退换货难、商品质量等诸多较严重的问题,因此被它评级为“不建议下单”平台。

而在此之前,国美还是消协推荐名单上的常客,反差强烈。这表明,国美近年来在供应链管理和客户服务等方面出现下滑,而这些恰恰是零售业的核心竞争力。

从线上还是线下,国美的市场份额下降严重,以至于在行业稳定增长的近几年,其营收从2016年的767亿元下降至2019年的595亿,跌去了两成多。客观地说,国美早就不是当年那个充满力量的霸主,已经是一个缺乏竞争力和自信的差生。

它的能力有限,帮助拼多多引入更多的大牌的问题并不大,可要大牌跟它们一起去烧钱,无疑是“异想天开”。拼多多作为年轻的电商巨头,具备流量和资本优势,但国美本身实力的下滑,意味着这次合作,实际效果会远远低于外界的预期。在1+1>2这个商业公式里,任何一个1过于弱小,都不会成立。

与时间赛跑的拼多多

拼多多的“失意者联盟”。除了坚果类的三只松鼠、良品铺子等知名品牌外,其他行业的大品牌多是失意者。在已入驻的品牌中,拿得出手的是国美、小米和网易严选。有意思的是,这几家的近况其实不太好。

国美自不用说,前面已经提及过,从2016年之后,它就一直在走下坡路,逐渐被边缘化。

网易严选也好不到哪里去,在阿里京东和拼多多的挤压下,丁磊忍痛将电商业务双子星之一的网易考拉卖给了阿里,网易严选成了独苗。但即便如此,坊间仍数次传言,称网易估在考虑像考拉那样将网易严选易手他人。

现在拼多多上除了这些“失意者联盟”,平台上还有很多“假”品牌馆,相比上文提到的“李鬼”品牌,这些或是品牌商授权的第三方在拼多多上的入驻,虽然销售的大多数也是“正品”,拼多多也为这些产品打上“品牌”的标识,可细究下来,和官方旗舰店完全是两码事。

如此来看,国美虽然是个“差等生”,对于拼多多而言,也是当下为数不多的选择。对大牌如此饥渴的背后,拼多多正面临着重重问题。

1.用户天花板,增速下滑

经过四年多发展,拼多多平台现已汇聚5.852亿年活跃买家和400多万活跃商户,按用户数计算已是国内第二大综合型电商平台。成绩亮眼不假,但值得指出的是,拼多多向资本市场描述的用户高成长阶段接近尾声了。

2018年,拼多多的年活用户数量为4.185亿,较2017年的2.448亿劲增1.737亿,同比增长71%。2019年拼多多年活用户的增加数量有所下降,为1.67亿,增速则大幅降到了39.8%。

对比淘宝来看,拼多多能拓展的潜在用户已经不多了。2019年淘宝的年度活跃消费者达7.11亿,占中国14亿总人口的一半,表明适龄消费人群的挖掘基本见顶。这从增速上也能反映出来,2019年淘宝年活用户同比增长1800万,增速仅为2.6%。

淘宝7.11亿年活用户,可以视为国内电商用户的天花板参考线,拼多多离这条线只有1.26亿左右的距离。而2019年拼多多年活跃买家同比增长了1.67亿,也就是说,按去年的增长数量,1.26亿的空间还不够。这表明,拼多多用户增长很可能在今明年见顶。

2.提升客单贡献很急迫,要讲营收高增长的第二个故事

当高成长不再,拼多多就不得不进入下一个环节,为投资者描述营收增长和赢利的故事。

根据2019年拼多多财报的数据,2019年营收301亿元,成交额达1.0066万亿元,平均每个买家消费1720元。与阿里和京东等主流电商平台相比,拼多多的用户贡献值低了一大截。

去年淘宝7.11亿年活用户,创造了5.7万亿元的GMV,人均贡献为8016元。京东2019年的年活用户数为3.62亿,GMV首次突破2万亿,达到20854亿元,人均贡献为5760元。京东的人均贡献低于淘宝,出人意料之外,这里边可能与统计口径、平台销售商品范围等因素有关。

目前,拼多多的用户贡献值,只相当于淘宝的2成,接近京东的3成,短板非常明显。

拼多多的百亿补贴,逐渐流向了高客单价的数码3C类产品,特别是中高端智能手机。背后隐藏的两个意图:一方面通过大品牌提高平台的调性,告诉用户我不再是一个只卖低端廉价商品的平台;另一方面则是希望用高客单价的商品带动GMV增长。

3.现金流问题,持续亏损;

截至2019年底,拼多多平台现金及现金等价物及受限资金为人民币333亿元,对比上一年同期为305亿元。

2019年,拼多多不断加大对于商家的支持力度,平台始终坚持“0佣金”政策,除支付给支付机构的千分之六手续费外,平台不向商家收取任何佣金。

根据官方财报显示,2019年,平台总经营费用为323.4亿元,其中销售与市场推广费用为271.7亿元。Q3、Q4两个季度,平台销售与市场推广费用达161.8亿元,“百亿补贴”的实际补贴费用超过百亿元。

而从去年百亿补贴的收益来看,接近6亿的用户,贡献的GMV却远远弱于猫狗。而天猫和京东作为当年从当年家电烧钱之战中崛起的两个线上平台,不仅仅拥有渠道上的优势,可以通过二选一、和强大的溢价能力,与拼多多/国美的战争中获得优势位置。

就算是重启恶性的烧钱战,以两面作战的拼多多,能撑过几个回合也是未知数。

以现在家电全渠道排在第一的苏宁来说,其先和阿里达成互相持股的协议,获得了140亿元的现金,后又通过持续的出售阿里的股票三年套现141亿。在线下家电连锁巨头的底子上,加上数百亿人民币的持续投入,才有了今天全渠道第一的位置。

在淘宝特价版、京喜冲向五环外腹地的节骨眼上,拼多多还需要拿出一大部分精力用来防守,若在电器这个新赛道里和一众“老江湖”比拼烧钱,并且是把“客流”导给尚未持股的国美,可能性很低,双方的合作,更可看做一种品牌上的行为。

以拼多多用于引流的9块9买iPhone SE的策略而言,能够吸引到眼球和流量,最终要放在一些不知名商家来执行。这种打法,也并不适用国美。

2016年苹果就曾在一段时间里取消了苏宁线上授权,对于一些中小第三方苹果或许会“无动于衷”,国美这样级别的平台,苹果不会允许它有丝毫的乱来。相比于全量商品商家,或许国美旗下安迅物流与国美管家对拼多多的意义更大,至少部分解决了平台上家电用户的售后服务问题。

以1/2元包邮起家的拼多多,低价是它曾经获客的利器,如今正在成为发展路上的羁绊,想“洗白”自己仍然任重道远,仅仅一个国美,“治”不了它的品牌焦虑。

来源: 亿欧网 师天浩

共2页 上一页 [1] [2]

关注公号:redshcom 关注更多: 拼多多