|

近年来,国内一线城市商业地产市场持续受到外资青睐。2018年,外资在国内商业地产的投资金额达到780亿元人民币,占总交易额的32%;而2019年第一季度,这一比重提升至50%。

2019年,全球降息潮开启新一轮的货币宽松周期。在过往宽松周期中,商业地产收益持续跑赢其他大类资产,且抗通胀优势明显。据研究显示,持有期七年以上的地产基金平均损失率接近于零。可以说,投资商业地产是一门“静止”的艺术。

伴随着当前全球经济周期尾声的临近,商业地产基金需要具备哪些关键能力,才能成功穿越周期的迷雾?

为什么说商业地产投资是一门“静止”的艺术?

纵观全球,几乎所有行业都逃不开周期规律,而地产周期更是被称为“周期之母”。

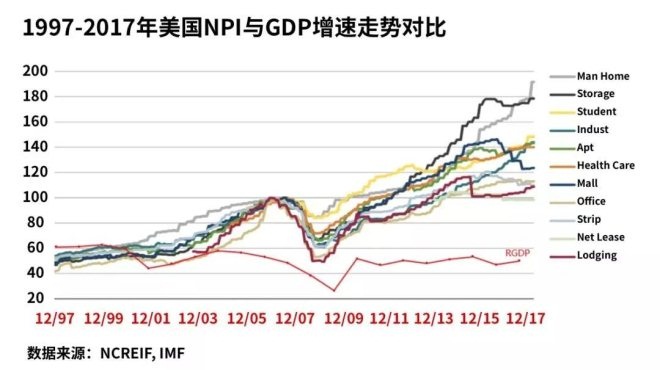

我们以美国为例,从 NCREIF(美国房地产投资信托委员会)所发布的美国房地产指数(NPI)可以发现,在过去二十年间,各细分地产板块的指数均呈现波动上升的趋势。

我们再把同期的 GDP 增速放在同一维度进行比较,可以发现两者呈同向变化趋势,但在波动时序方面,地产周期的波动一般会先于经济周期。

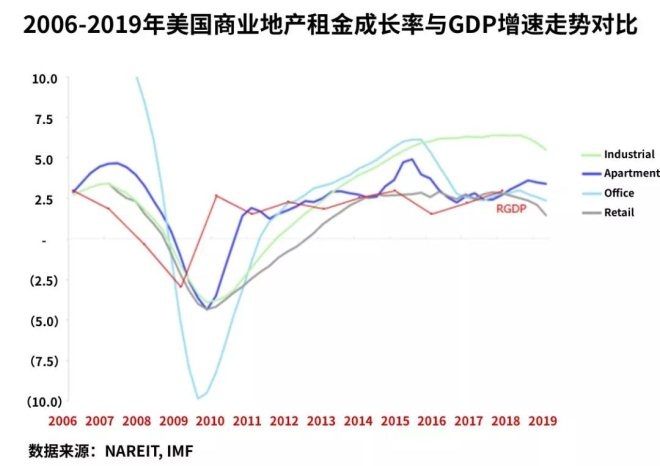

再来看美国商业地产的租金成长率与 GDP 增速的比较,同样可以发现两者具有高度的相关性。其中,与金融领域相关度较高的写字楼租金受经济周期的影响更为明显,波动时序早、幅度大;而与民生更贴近的零售、公寓租金则影响相对较小,波动时序晚。

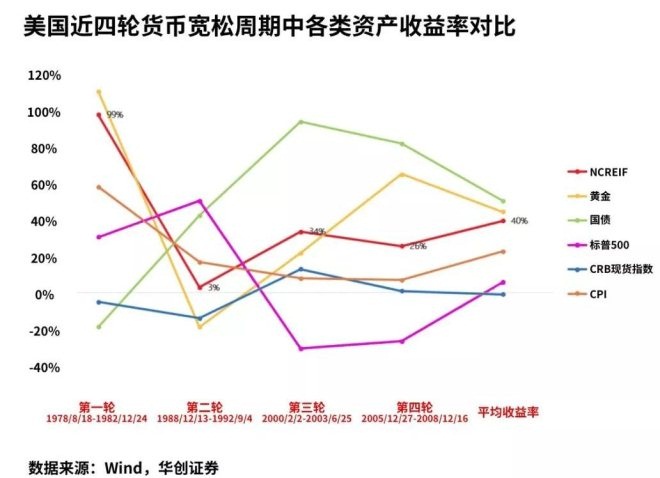

而在投资收益层面,在美国过往的几轮货币宽松周期中,商业地产的平均收益率能够大幅跑赢其他大类资产,仅次于国债和黄金;并且商业地产在过去87%的时间均能跑赢 CPI,具备较强的抗通胀能力。

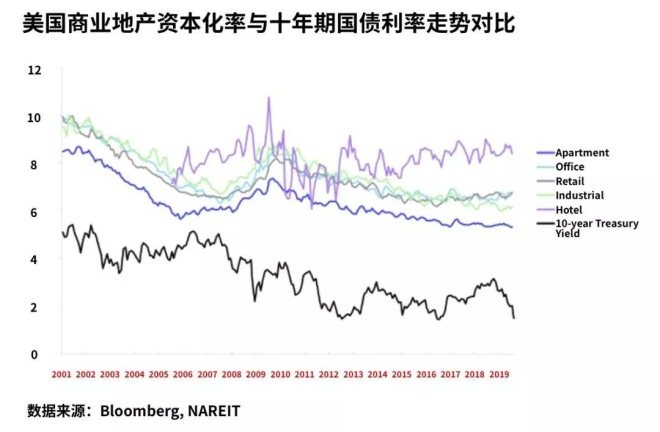

再从资本化率(Cap Rate)的视角来审视商业地产的投资收益情况。与投资回报率(ROI)不同的是,资本化率是在不考虑杠杆的情况下,地产在未来一年内所产生的运营净收入与收购价格的百分比,是用于评估收益型地产投资的重要指标。

根据 NAREIT(美国不动产投资信托协会)所公布的数据,各类型商业地产的资本化率都能持续大幅跑赢十年期国债利率(可以看作 Risk Free Rate,即无风险利率)。其中,酒店物业的资本化率最高,而零售及办公物业在近年来稳中有升。

结合上述宏观经济周期与地产周期的研究,我们把时间轴拉长到二十年、三十年甚至更久,可以发现商业地产的高收益水平和抗通胀优势;且海外地产基金的存续周期普遍较长,从而具备穿越周期的风险平滑能力。

据研究显示,持有期超过七年以上的地产基金平均损失率接近于零,因为经济周期的系统性风险将被平滑。

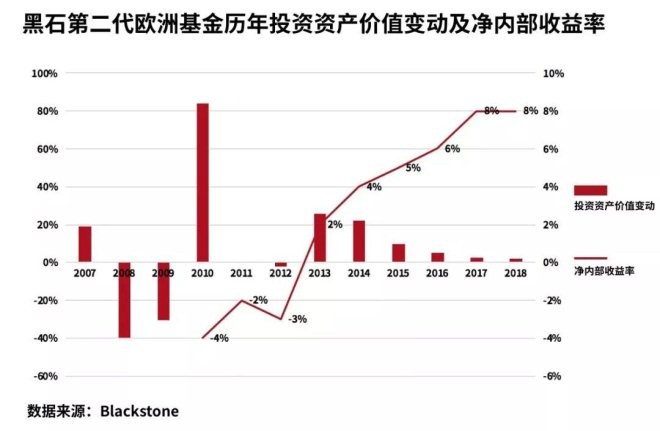

用全球私募巨头——黑石(Blackstone)旗下的地产基金可以更加直观地说明这个问题。黑石第二代欧洲基金(BREP International II)自2005年9月进入投资期不久便遭遇金融危机,到2009年底已累计损失44%的投资资产价值。

虽然2010年资产价值大幅回升84%,但净内部收益率(Net IRR)仍为-4%,此后两年资产价值仍未出现明显回升,直到2013年净 IRR 才由负转正,并在2014年达到4%;在此期间基金仅退出了30%的投资,剩余部分的投资仍在等待进一步升值。

根据黑石集团2018年报显示,第二代欧洲基金目前已经完成95%的投资退出,最终的净 IRR 达到8%以上。

因此,投资商业地产可以说是一门“静止”的艺术。

在中国地产开发的黄金时代,大部分投资者都偏爱赚“快钱”和“容易的钱”(如投资住宅开发的短期债权式基金),而商业地产从来就不是一个能赚“快钱”的领域。就如同在炒股时,很多人都希望今天买进,明天就能开始连续涨停后迅速出手,然而这种投资机会在地产存量时代和资管新规下将日趋稀少。

正如巴菲特所说:“我最喜欢的持有期是永远”。对于多数投资者来说,在短期内频繁增加决策极有可能带来的是收益的减少。聪明的投资者应具备长期视野和耐心,辨别优质的商业地产项目,然后伴随它一起成长。 共2页 [1] [2] 下一页 关注公号:redshcom 关注更多: 商业地产 |