|

核心竞争力:特许经营模式下的快速扩张+极致的选品思维+精细化供应链管理

特许经营模式保证快速扩张,711构建零售服务商模式

特许经营门店佣金收入占总收入的近九成,711更像是零售服务商。711日本公司(Seven Japan Co. Ltd) FY2019 总收入8736亿元,其中特许门店的佣金收入占比达到89%,构成711的核心收入来源。而从直营和加盟店的收入规模来看,FY2019日本区域直营门店收入935亿日元,增速-7%;特许经营门店销售收入48039亿日元,收入增速5%。

所以7-11的运营模式更像是一家零售服务商,收入主要来自于服务B端加盟商。

从自营走向共享,从交易走向赋能。 7-11门店绝大多数是加盟店、没有自建的工厂和物流中心,但是它建立了一个产业路由器,实现了多方的连接。它既不赚中间的进销差价,不赚通道费和广告费,只有免费的连接。但是7-11利用大量的产业链数据和智能算法形成智能配对,将177家工厂、157个配送中心和万家便利店门店连接起来,利用产业路由器的商业模式共享研发、共享采购、共享物流、共享IT、共享金融,最终形成一个最深的价值洼地,不断地积累B端和C端的用户。

商品为王:优化商品结构,突出高毛利的食品加工和快餐品类

711在兼顾商品结构均衡的同时提高高毛利的加工食品和快餐的比例,门店整体毛利率32%。7-11的创始人铃木敏文先生说:“质量可以推动数量的扩大”,711一直致力于挖掘用户需求,优化商品结构。单品管理是指以单个SKU为单位进行成本和销售业绩管理。7-Eleven对单品的管理极为精细,掌握商品每一时刻的动态变化及背后的逻辑,实现备货的精准化。

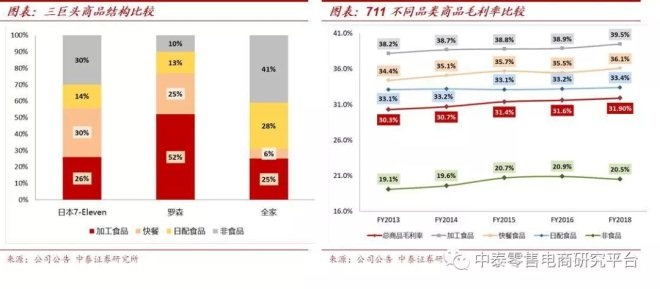

2018年711的商品销售额有26%来自于加工食品、 30%来自于快餐速食、 14%来自于日配食品以及30%来自于非食品商品。相较于罗森和全家,7-11的商品品类结构占比更平衡,同时突出了高毛利的加工食品和快餐占比。

2018财年7-11的门店整体毛利率31.9%。其中加工食品/饮料的毛利率为39.5%,快餐速食毛利率为36.1%、日配食品毛利率为33.4%、非食产品为20.5%。加工食品和快餐品类的毛利较高,拉动门店毛利率处于较高水平。

商品为王:开发自有品牌,创造高毛利

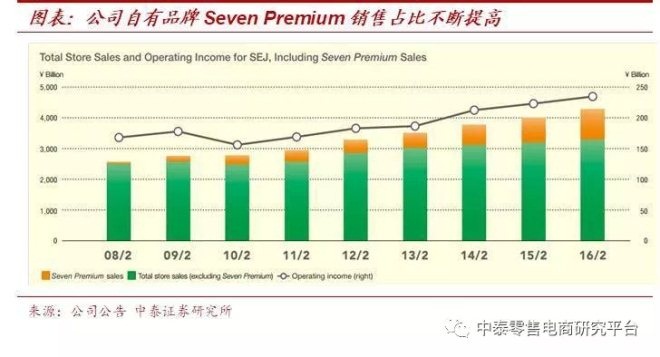

自有品牌占比高,商品开发能力强。711的自有品牌主要有Seven Premium、Seven Gold 以及 Seven Lifestyle。Seven Premium的定位是品质与全国品牌商产品相同或优于品牌商,价格更低;Seven Gold的定位是口感和品质比肩专业店生产产品,价格合理;Seven Lifestyle的定位是更加注重包装设计和原材料,给每日生活增添品质。

711的自有品牌诞生于2007年,日本国内正经历较严峻的经济泡沫和商品滞销。为了创造新的产品价值,集团内部联合主营大卖场的伊藤洋华堂、主营百货的崇光西武子公司,联合开发自有品牌,成为了行业首创。

主要自有品牌Seven Premium的销售份额不断扩大:上市一年产品种类为380种,总销售额约800亿日元;2012财年销售额达到4200亿日元,占比13%;到了2017财年,销售额增长至11500亿日元,占比近三成,产品种类多达3650种。

7-11对国内便利店业态发展的借鉴意义

7-Eleven VS 红旗连锁:本土化自营便利店突围的方向在哪里?

优化商品结构,提升单店收入,培育成熟的运营模式后再进行快速复制扩张。(1)加强单品管理,优化产品结构,提升门店毛利率:红旗连锁和日本便利店在商品结构上存在较大差异:日式便利店的食品占比普遍较高,日本7-Eleven食品占比70%,罗森90%,而红旗连锁目前只有不足50%。此外,中国便利店发展报告数据显示:中国便利店生鲜及半加工食品销售额占比平均值为15%,日本则为30-40%。食品占比较高解释了日本便利店维持高毛利的原因:日本便利店销售的食品、快餐的毛利率均超过30%,快餐类可以达到40%左右的毛利率,远超非食品类品类20%左右的毛利率。此外食品类的引流作用明显,带动整体单店日均收入的提高。

(2)加强自有品牌开发:711的自有品牌毛利率高达40%,且多为可以为门店引流的爆款商品。国内超市企业自有品牌占比普遍低于欧美日超市,未来借鉴711联合生产商开发自有品牌是本土便利店增收的重要途径。 共3页 上一页 [1] [2] [3] 下一页 关注公号:redshcom 关注更多: 7-11 |