|

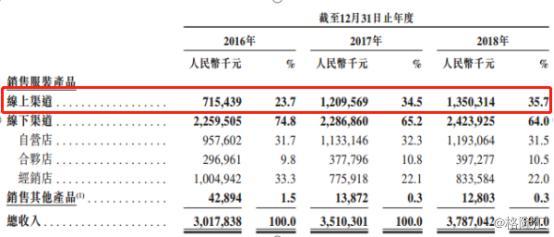

总体来看,慕尚的业务发展良好,收入多元化,GXG盈利能力强。另外,公司线上渠道快速增长带来业绩红利,线下主体经营效率逐年提高,未来业绩增长的确定性大。尤其是,慕尚积极发力运动品牌及童装品牌,这给公司业绩增长提供了的理由和潜力。

三、行业分析:男装市场未来增量空间巨大

中国经济的快速增长,中国中产阶级崛起,消费者的消费力提升,同时中国网络商品销售额持续提升,服装市场蓬勃发展。中国服装市场产生的零售收入由2014年的人民币1.41万亿元增加至2018年的人民币2.31万亿元,复合年增长率为13.1%。随着消费者消费能力进一步增强、服装品牌更加多元化,网购服装越来越便捷,中国服装市场的零售收入预计于2023年达到4.02万亿元人民币。

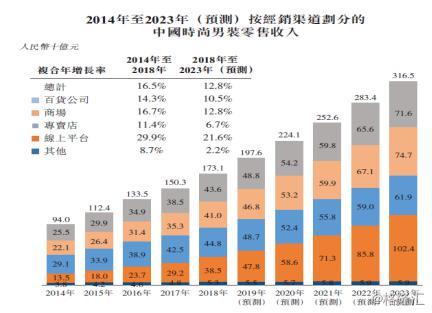

据慕尚招股说明书显示,2018年中国时尚男装市场的市场份额占整体男装市场约21%,占服装市场约7.5%。值得注意的是,中国男装市场中,时尚男装是增长最迅速的部分。2014-2018年,时尚男装的零售收入由940亿元人民币增长至1700亿元人民币,复合年增长率为16.5%。

在中国时尚男装所有经销渠道当中,线上平台是增长最快的渠道,2014年至2018间的复合年增长率分别为29.9%。以线上零售总收入计,慕尚于2018年在中国排名第一,占线上零售总收入约5.2%,线上渗透率达到全国最高的36%。

数据显示,2018-2023年,线上平台的年复合增长率将达到21.6%,高于其他渠道,这意味着线上渗透率最高的慕尚集团占据着中国时尚男装增长最快的赛道,是线上平台增长最大的受益者。

中国时尚男装的市场集中度目前非常低。2018年,中国时尚男装行业的五大公司的市场占有率仅有14.4%。慕尚集团在高度分化、竞争激烈的中国时尚男装市场占据着领先地位。数据显示,以零售总收入计,慕尚于2018年在中国时尚男装市场的占有率约为3.3%,全国排名第二。

中国时尚男装市场增量空间大,慕尚具备设计创新能力以及经营管理能力,并且已经建立了良好的品牌形象,是占据消费者心智的领先品牌,由于男装品牌的消费者黏性更高,在品牌地位确立后,集中度容易稳定提高。因此,在线上线下全渠道的开拓战略下,慕尚未来有望持续受益于行业的增长。

四、未来展望

国外一些男装品牌,如Polo、HugoBoss、Canali、Levis已经享誉全球。我国男装的发展晚于欧美,国际竞争力较弱,但近年来海澜之家、雅戈尔(600177)、杉杉、慕尚旗下GXG等本土品牌不断涌现,一些品牌被寄予厚望,未来有望崛起,冲刺成为国际化的国民男装品牌。

慕尚集团已经在男装品牌市场深耕了12年,并取得了瞩目的成绩,其中GXG已经是中国知名度最高的时尚男装品牌之一。展望未来,慕尚集团将进一步巩固公司在业界的领先的地位,同时还将扩大数据分析以及对线上线下会员进行整合,提升消费者体验与品牌知名度。

慕尚集团招股书显示,公司募资的主要用途为:1)约45%用于偿还公司的现有债务及减少其财务费用;2)约15%用于通过寻求品牌收购或战略联盟来扩展公司的品牌及产品组合;3)约10%用于公司的线下零售店升级为智能店铺;4)约20%用于建立先进的智能物流中心;5)约10%用于拨资公司的营运资金及其他一般公司用途。

进入2019年,无论是从信息技术、库存还是供应链,新零售模式正重新定义行业的结构及业务模式,并且正在刺激潜在需求,而慕尚集团抓住了这一转折节点,优先进入优化新零售平台这一领域。随着慕尚零售网络的扩大,渠道组合的优化,多品牌驱动业绩增长,公司未来颇具想象空间。

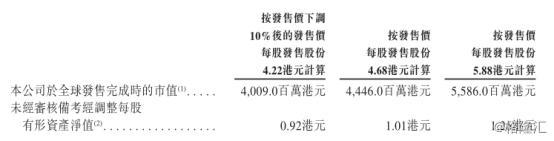

慕尚集团的发售价为4.68港元至5.88港元,总股本为9.5亿股。按最高发售价5.88港元计算,公司的总市值为55.86亿港元。2018年公司经调整净利润约为4.83亿元人民币,按1港元=0.876元人民币换算,公司2018年经调整的净利润约为5.51亿港元,即慕尚集团控股的PE约为8.1-10.1倍。

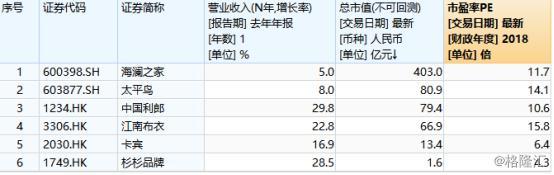

由于去年经济下行导致到服装市场低迷,主打男装服饰的同业公司经过一轮估值回落,目前处于历史低位,行业平均PE约为10倍,其中海澜之家、太平鸟(603877)、中国利郎的市盈率均超过10倍。今年经济回暖,行业整体估值有望修复。

与同行对比,慕尚集团控股的市盈率处于行业较低水平,估值本身具有优势。更重要的是,慕尚在行业中具有领先优势,上市后的品牌价值将提升,预计市场或会给与一定的估值溢价。

消费股历来是牛股集中营,2018年在全球宏观经济下行的情况下,国民品牌波司登股价逆势增长近2倍,值得期待的是,行业领先的国民男装企业慕尚集团上市后是否会带来同样的惊喜?

(来源:格隆汇 作者:梁小薰) 共2页 上一页 [1] [2] 关注公号:redshcom 关注更多: GXG |