|

#6 找到GPT的“杀手级应用”

在iPhone发布的时候,哪些厂商会被颠覆是清晰的,但最终的“赢家”在那时可能都是新生的初创公司,这些公司大多都以硬件作为与消费者的新接触点。

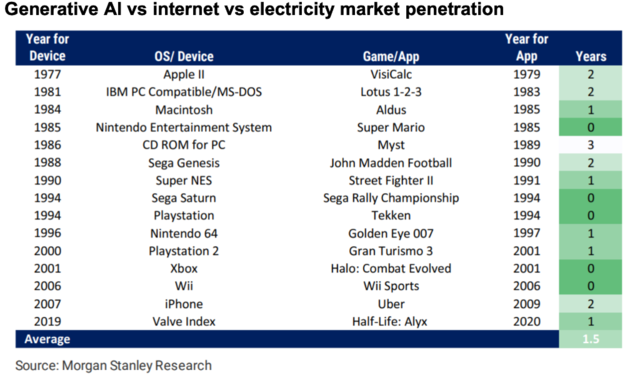

从50多个 “平台+应用 ”的创新中,摩根士丹利得出结论,“杀手级应用”往往需要1.6年左右的时间才能从新的颠覆性技术平台中出现:

迄今为止,在这些初创企业部署的130亿美元中,大部分资金都投向了大型语言模型制造商,如OpenAI、Anthropic和Adept,等等。这些都是该领域的独角兽企业。

其余约20%的资金用于下游应用,如HuggingFace和其他支持新的集中式和开源式LLM的领先供应商和平台。

正是在这后一类资金中,我们期望看到杀手级应用在未来两年内出现。

#7 “赢家”几乎“包揽一切”

摩根士丹利指出,在过去的100年里,市值的领导地位更加容易变化。那些在在技术变革中处于领先地位的股票,往往在重大技术革新的10年后不再是领导者。

电力和互联网的教训表明,那些早期利用自动化、电气化的公司能够在市场上获得巨大的发展和价值。

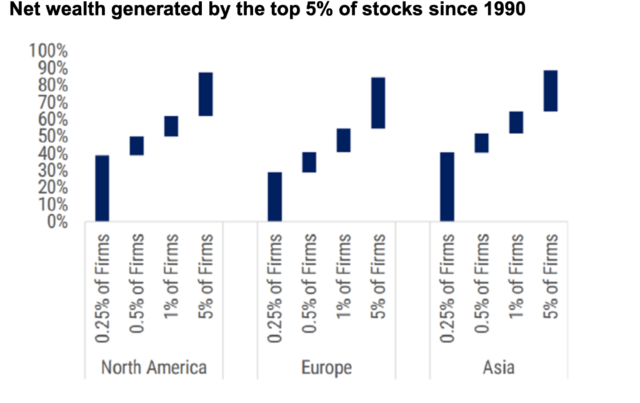

变革性技术的扩散往往会导致股票市场领导地位的改变,自1990年以来,2.3%的公司创造了75万亿美元股东回报。

对于那些觉得人工智能的上升空间已经被定价的潜在买家来说,历史表明,即使错过了一个长期趋势的第一年,也不会对其获得“赢家”股票的多年回报产生什么影响。

#8 纯粹投资股的高价

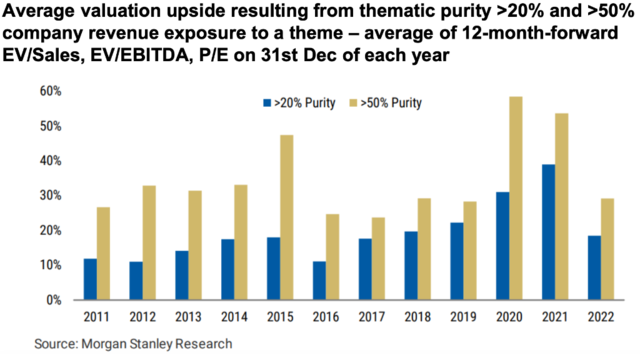

所谓“纯粹投资股”,即指那些专门从事特定行业或领域的公司股票。这些公司的主要业务活动和收入来源都集中在某个特定的行业,因此,其股票的表现与其特定行业或部门的表现高度相关。

摩根士丹利指出,从长期来看,与人工智能等主题相关的股票的估值有望比“非纯粹”股票高出10-50%,平均溢价为25%。

虽然(生成式)人工智能并不是作为一个独立的主题出现在我们的可持续解决方案数据库中,但我们仍然建议投资者将注意力集中在那些具有:(1)最高和最可持续的进入壁垒,(2)最好的数据和质量,(3)最低的内部风险,以及(4)商业模式中有关人工智能敞口最纯粹,产生的收入上涨或可持续成本降低的企业。

#9 提高生产力

摩根士丹利表示,在工业广泛采用电力和互联网普及之后,技术扩散往往导致生产率提高2.5倍(以人均GDP衡量)。

越来越多的企业沟通和学术文献提出了跨行业的生产力提高,从使用GitHub Copilot获得55%的开发人员生产力提高,到使用生成式AI Copilot获得14%的联系中心代理解决率提高,再到法律用例提高26%,以及使用ChatGPT与对照样本相比,患者与医生之间的同理心和回答参与度提高79%。

#10 通货紧缩问题

摩根士丹利提出,技术是通货紧缩的(“Technology is deflationary”),意味着技术对通货紧缩有促进作用。

首先,技术降低了对劳动力的需求,这会给工资和就业水平带来下行压力,从而降低了对商品和服务的需求,因为工人们的可支配收入减少了。

其次,技术允许商品和服务的生产有效地扩大规模。如果商品的生产能够有效地扩大到满足市场对商品的当前和未来需求,那么即使需求增加,这些商品的价格也不会上升。随着技术的改进,越来越多的行业将达到这个拐点,整个市场的通货膨胀将变得越来越弱。

然而,一个需要确定的问题是,通货紧缩何时会出现,以及会有多严重。

ChatGPT和其他生成式人工智能文本LLM非常适合为过去30年一直结构性通货膨胀的行业带来效率提升,尤其是教育、医疗、法律、金融、建筑和许可。这些效率和通货紧缩的好处有多少会归属于公司仍有待观察,这取决于它们进入壁垒的稳固性。

我们更感兴趣的是,关于虚拟代理商的新兴讨论将会如何加剧企业客户流失和订阅业务挑战。

来源:华尔街见闻 周晓雯 共2页 上一页 [1] [2]

|