美银美林表示,在过去的一年半里,“出海四小龙”在全球大多数市场中表现都较好,其中拼多多TEMU在发达市场的表现尤为强劲。

中国跨境电商平台正在加速海外扩张的脚步,其中尤以“四小龙”SHEIN 、阿里速卖通Aliexpress、拼多多TEMU、TikTok Shop为代表。

5月7日,美银美林发布最新研报,分析总结了中国跨境电商“出海四小龙”在全球市场的表现。

报告表示,在过去的一年半里,中国跨境电商在欧美等大多数全球主要市场都有所扩张,“出海四小龙”均表现良好,Temu在发达市场表现强劲。

分市场来看:

美国:中国跨境电商主要发力中小型电商/零售市场,速卖通的配送速度是一大优势;

欧洲:Shein和Temu凭借定价优势,在快时尚行业的表现格外亮眼。

东南亚:TikTok势头最为强劲。

日韩:临近中国市场,跨境电商的渗透速度较快,其中Temu的优势目前最显著。

美国:份额虽小,但潜力十足

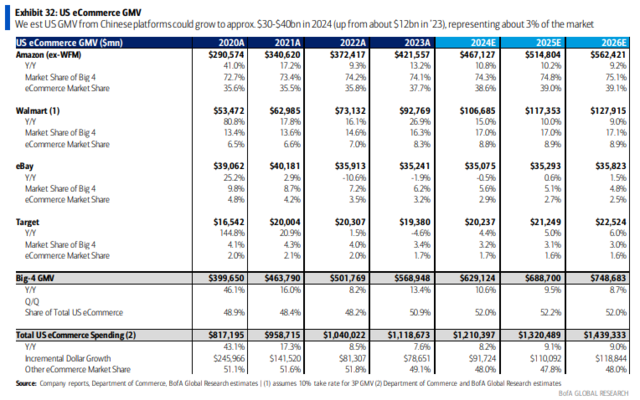

根据报告统计,中国电商平台约占到美国GMV的3%,预计到2024年,中国电商的美国GMV将增长至300-400亿美元。

报告表示,目前,“四小龙”尚未对亚马逊、沃尔玛这类零售龙头造成显著威胁,但中型电商零售平台eBay、Etsy的用户已经有所流失。

预计2024年,亚马逊、沃尔玛的市场份额将分别同比增长90个和50个基点,eBay则同比下降30个基点,Target持平在1.7%。

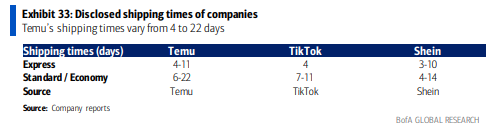

报告指出,中国跨境电商在2023年的市场份额能够增长,得益于配送速度的提高以及商品种类的提升。

目前,Temu、TikTok和Shein的配送速度稍显落后,而速卖通在这方面具备优势。

美银美林认为,尽管2023年中国跨境电商增长强劲,但长远来看,其对市场份额的争夺可能有限。因为本地的头部电商仍占据优势,比如近期亚马逊和沃尔玛因改善配送能力和涉足消费品领域,市场份额有所扩大。

欧洲:快时尚行业表现亮眼

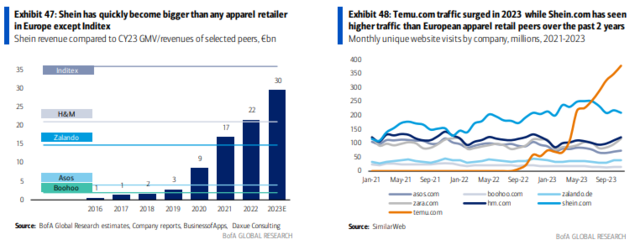

中国跨境电商正凭借“低价”征服欧洲市场。

报告指出,中国电商可能会通过“价格战”打败欧洲这些传统的快时尚品牌,其中Shein和Temu的优势最突出。

Shein和Temu的主要竞争优势在于定价。

报告数据显示,2023年,欧洲本地快时尚品牌Inditex、Hugo Boss 和 Primark(ABF)的营收呈中位数增长,在线快时尚零售商ASOS和Boohoo等零售商的市场份额有所下滑。

日韩:Temu迅速崛起

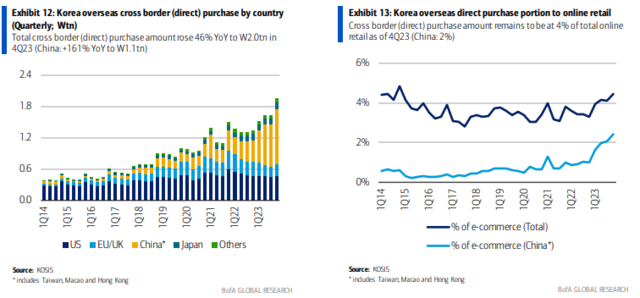

报告指出,目前,中国电商在韩国的市场渗透率很高。

数据显示,2023年四季度,中国跨境电商的韩国GMV同比大增161%,占韩国电商GMV总量的2%。

因此,报告预计,韩国的大型连锁超市(Emart、乐天玛特)及其自有电商平台的非杂货类业务可能会受到影响,并补充道,“四小龙”中,Temu的崛起尤为强势。

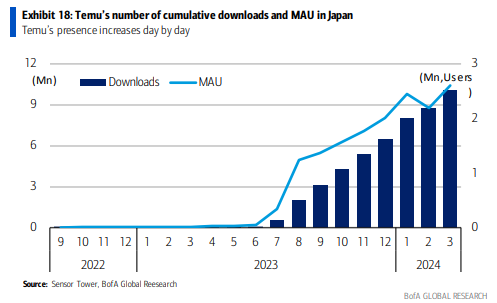

Sensor Tower的数据显示,截至4月24日,Temu在日本的月活跃用户(MAU)达到约320万,在韩国达到约410 万。

截至4月24日,Temu的月活跃用户(MAU)在日本达到约320万,在韩国达到约410万。

尤其是在日本的电商平台中,Temu的发展势头最为强劲。

美银美林预计,Temu今年的日本GMV可能达到4000亿日元,到明年7月即进入该国市场一年后,Temu的日本GMV有可能迅速达到雅虎零售、Mercari 40%的水平。

东南亚:TikTok积极开拓

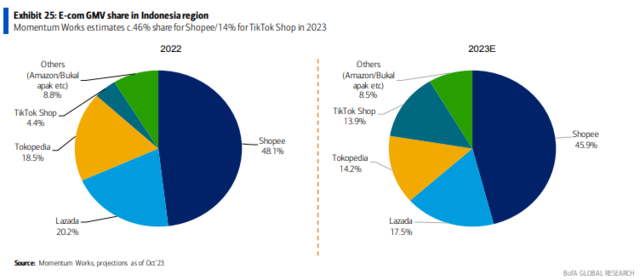

与中国和印度相比,东南亚的电商平台竞争历来较小,因为大多数市场被两大巨头占领:Shopee和Lazada(阿里的子公司)。

不过,TikTok Shop进入东南亚市场后,改变了原先的市场格局。报告预计,TikTok Shop接下来的投资和营销力度还会加大,Shopee通过继续投资Shopee Live也在不断扩大影响力。

不过,报告同时表示,到今年下半年,二者的开拓速度可能会有所放缓。一是因为TikTok将达到合理的规模,二是因为Shopee Live的投资将趋于缓和,目前还处于前期投资的阶段。

此外,报告认为,Temu进军印度尼西亚的前景尚不明朗。

虽然Temu去年在菲律宾和马来西亚等市场推出了产品,但并未在当地推广。鉴于此前的电商禁令和相关法规,Temu似乎暂缓进入印尼市场。

此外,我们还注意到,Temu在发达市场的发展势头强劲,但在东南亚等新兴市场,由于Shopee等其他实体提供跨境的廉价产品,Temu的价格优势不大。

来源:华尔街见闻 李笑寅