|

近期密集研究了多家公司,深感不同的赛道都有好的投资标的,尤其是处于高速增长期的新兴赛道,头部玩家普遍有较大的发展潜力,只要等待合适的价格便值得参与。但就一个新兴赛道的所有参与者而言,比起赛场中的运动员,背后提供服务赋能的公司通常更值得关注。没错,这就是淘金者与卖水人的故事。

脱颖而出的淘金者固然能够暴富,但要提前选出未来的优胜者不确定性很高。相比之下,卖水人看似是小生意,但确定性要强得多,细水长流,也能赚得盆满钵满。当前,美妆赛道蓬勃发展,线上代运营,便是卖水人的生意。

线上渠道崛起,网络零售服务商成香饽饽

线上渠道崛起,早不是什么新鲜事,就消费者而言,电商购物早已是家常便饭的存在。但就品牌方而言,真正能够掌握线上流量密码的屈指可数,就多数品牌方而言,在线上渠道的露出和曝光远远比不上线下。

如据南极电商统计,就该公司业务涉及的约600个关键词(服装家纺、小家电等)来看,在电商平台进行关键词搜索,真正销量排名靠前又是著名的品牌不到10%。换言之,著名品牌的线上品类搜索排名,与其实际的地位和影响力并不相称,这也使得线上渠道成为很多品牌方的薄弱环节。

同线下不同,线上渠道是完全不同的打法,站在“术业有专攻”的视角,专注于为品牌厂商提供服务的网络零售服务商顺势崛起。

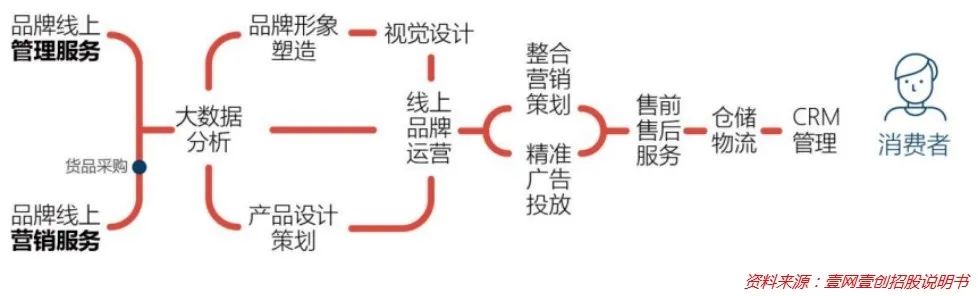

作为一种新兴产业,网络零售服务商初期主要为品牌方提供线上运营、客服等基础服务,后来随着品牌方日益重视线上品牌建设和消费者体验,网络零售服务商开始介入IT、营销、仓储物流等核心环节,个别还会提供基于数据分析的增值服务。据艾瑞咨询数据,2015年-2020年,我国品牌电商服务行业规模从1501亿元增长至6911亿元,年复合增速达35.7%。

本文中,我们主要聚焦美妆赛道的网络零售服务商业态。美妆产品主要分为皮肤护理、头发护理、美容化妆、香氛香水及其他五大类,基于产品单价、体积、配送效率、服务体验、营销转化等方面的综合考量,美妆产品天然适合线上销售。

据艾瑞咨询数据,2020年,我国美妆产品零售额为8616亿元,过去5年复合增速为16%,线上渗透率达45.5%,属于全球最高水平。同时,2019年,我国人均美妆支出49.5美元,日本和美国分别为308美元和283美元,仍有较大的增长空间。

自电商平台崛起之后,美妆个护品牌便纷纷触网,通过多种渠道发力线上销售,如品牌官网商城、品牌官方旗舰店、电商自营平台、线下专营店的线上网店、跨境电商平台等。现阶段,电商自营平台和品牌官方旗舰店更受消费者信任,也得到品牌方越来越多的支持。

在官方旗舰店的建设中,品牌方多选择与第三方网络零售服务商合作,合作模式分为买断式和代运营式两类:前者为网络经销商模式,又称线上营销模式,由合作机构自主搭建网络店铺并拥有店铺所有权,买断式采购货品,赚取进销差价收入,自负盈亏;后者则属于纯粹的品牌线上管理服务,轻资产运营,店铺和货品所有权归品牌方,合作机构只提供服务,收取服务费。

2020年,美妆行业品牌电商服务市场规模达1230亿元,按GMV市场份额计算,前三名分别为悠可集团(港股拟上市)、壹网壹创和丽人丽妆,合计市场份额30.3%。

以丽人丽妆为例,其主要业务便是“接受品牌方的委托,在线上开设、运营官方旗舰店,实现产品的在线销售”。截止2021年9月末,公司已与雪花秀、雅漾、后、施华蔻、芙丽芳丝、奥伦纳素等60余个品牌达成合作关系,合计运营店铺数量147家。

从品牌运营到品牌赋能

为保障服务质量、避免运营风险,知名化妆品牌方对同一平台的官方旗舰店通常采用独家授权方式,因此,品牌方授权就构成了重要的进入壁垒。鉴于官方旗舰店的唯一性,品牌方会综合考虑服务能力和销售能力慎重选择被授权机构,通常情况下,具有较长经营历史、资源整合能力强的头部机构更受青睐,强者恒强。

需要注意的是,同类型的美妆品牌之间存在直接竞争关系,故不太可能全都委托同一家机构负责线上品牌运营,甚至个别强势品牌还会要求运营方不得为其竞争对手提供服务。因而,这个市场不可能出现一家独大的现象,众多品牌方会有意扶持多家代理商,以维持相对健康的竞争格局。 共2页 [1] [2] 下一页 关注公号:redshcom 关注更多: 代运营 |