如涵的持续亏损,则需要归咎于网红营销需要的巨额投入,这是MCN机构难以回避的命题。

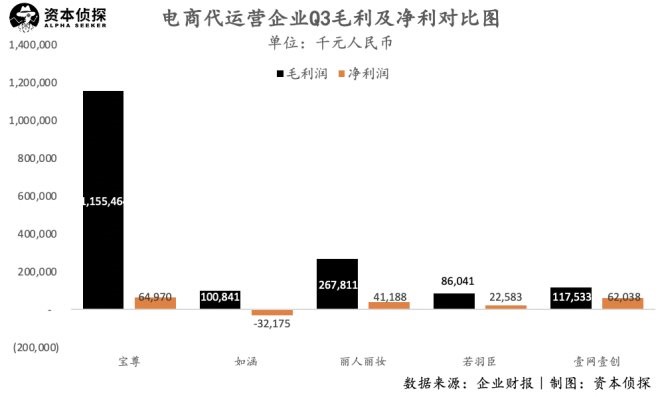

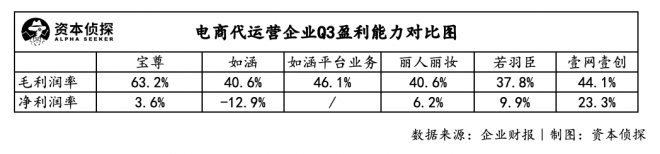

总的来看,Q3电商代运营企业整体表现缺乏亮点,资本市场对这一结果并不满意。公布三季报后,宝尊当日美股股价收跌7.82%,壹网壹创近一月时间里跌幅近25%,如涵更是在股价持续低迷的情况下启动私有化计划。

在增长轨道走了多年后,电商代运营终于广泛获得资本市场的接纳,但却已经“涨不动了”。

问题到底出在哪里?

还有增长空间吗?

电商代运营的市场表现,与电商行业规律及消费市场大环境的影响密不可分。

三季度各个代运营商表现平平,与季节因素存在一定关系。通常来说,由于处于年中大促与年底双十一大促之间,三季度电商市场仍较为平淡,品牌方与代运营商都会将更多精力投入于四季度中。

但即便与去年同期相比,电商代运营企业今年的增长速度依然有所放缓。疫情为电商代运营行业带来一定影响,然而值得注意的是,电商平台今年成绩并不差,阿里巴巴Q1、Q2、Q3的营收同比增速分别为22%、34%、30%,拼多多崛起速度迅猛,Q3增速仍高达89%。也就是说,电商代运营企业的营收增速全部跑输电商平台。

因此,消费环境无法完全解释电商代运营业绩增速不佳的事实,直白一点说,问题更多出在行业自身。

首先,电商生态在今年已完全被“直播”这一新形式重构。营销是电商代运营企业的重要业务内容,在新的直播生态下,品牌竞争更加激烈,获客成本上升,代运营商将承担更大的营销、获客压力,这使代运营行业面临着盈利及上升空间的局限性。

对发展已经成熟、规模已经处于行业领先地位的宝尊来说,市场对其未来增长空间存在更多疑虑。其今年放缓的营收增速,一定程度上也揭示出宝尊正面临着进一步增长的难题,这或许是三季度宝尊业绩数据并没有大雷点,但股价却因此下挫的原因。

对各个代运营企业来说,增量空间的挖掘主要来自两个方面。

一是行业整合。宝尊虽然为电商代运营市场最大玩家,但其7.9%的市占率仍有极大的提升空间。根据宝尊二次上市招股书,电商代运营前五名玩家相加市占率也仅有14.1%——这揭示出代运营市场极度分散的格局,参与者众多但普遍体量较小,对这部分玩家的整合将是头部选手实现进一步扩张的重要途径。

但要完成赛道内的整合,对头部玩家的能力、精力都有着更大的要求,从现有成绩来看,宝尊对行业内小玩家收编的速度并不快。

二是新平台红利的挖掘。伴随着淘系平台而发展的电商代运营行业,以淘宝系为主要经营阵地,各个玩家在淘宝生态内的布局、排位都相对稳定。但拼多多和京东的代运营生态还有待发展完善,青桐资本认为,三大平台各有特色,京东增速迅猛,2017-2019年,交易量年均增速达76.1%,超过阿里巴巴,代运营发展空间大;拼多多后来居上,2018年上市后,2019年交易量增速达到113.4%,代运营刚起步,仍有较大留白。

如何适应新平台的玩法是电商代运营各个企业面临的共同挑战。尤其是对宝尊来说,在新平台打开进一步增长空间,是其接下来需要着力发展的方向。

品牌和网红“依赖症”

除了电商生态变化造成的增长压力外,影响电商代运营企业发展的另一个重要因素是品牌合作网络。

三季度,宝尊的品牌合作伙伴数目由去年同期的223个增加至260个;如涵平台模式的品牌合作数量由308个增加至520个;若羽臣在招股书中披露,截至2020年4月22日共运营103家品牌店铺。这三家企业在品牌合作扩展上表现平稳。

令人担忧的是丽人丽妆。2018年以来,丽人丽妆客户网络中,欧莱雅集团旗下兰蔻、巴黎欧莱雅等品牌都因自建销售团队、调整线上销售渠道、市场竞争等原因,终止了与公司的合作。2019年上半年,碧欧泉和植村秀也中止了合作,变动原因均为“自建内部团队运营”。与这一系列知名美妆品牌的分手,无疑对丽人丽妆的发展产生巨大影响。

靠品牌“吃饭”是电商代运营企业的生存之道。这一点在壹网壹创身上体现尤为明显,其业务非常依赖于百雀羚这一个品牌,据华创证券数据,壹网壹创2019年1-6月线上营销服务中,第一大客户百雀羚收入占比高达86.16%,较2016-2018年约90%的占比略有降低。

与单一品牌的深度绑定,为壹网壹创带来了较为可观的毛利、净利表现。但是,这也意味着壹网壹创的命脉把握在这一个品牌手中,未来存在着极大风险。

如何维持和品牌的关系,不只是丽人丽妆、壹网壹创需要头疼的问题。当下,电商代运营企业的重要客户群体——海外美妆品牌,自建运营团队的趋势越来越明显,而新崛起的完美日记等国货美妆代运营需求并不高。品牌的流失是整个电商代运营行业面临的共同挑战。

除了电商环境变化、品牌态度变化等行业共通问题外,如涵作为从MCN向代运营转型的机构,其存在的问题较为特殊。

对头部网红的依赖是如涵一直被诟病的问题。即使是代运营模式,如涵与宝尊等企业不同的一点在于,其仍是基于签约网红来实现营销、带货。根据最新财报,2020年Q3服务于代运营模式的网红数量为180人,自营网店的网红数量已缩减至3人。所有签约网红中,被归为头部网红的仅8人,包括如涵CMO张大奕、“微博2019年度带货红人”温婉、B站知名美妆博主宝剑嫂等。

相比起张大奕一个人打天下的时代,如涵目前在培养新网红上有了一定成绩。但在今年绯闻事件后,张大奕本人的商业价值大打折扣,新一批成长期的网红,在李佳琦、薇娅、辛巴三大头部主播的封锁下,要出头也并不容易。

“批量复制张大奕”的战略需要大量的营销费用,这是一直让如涵深陷亏损泥潭的重要原因。本季度财报显示,在向平台模式转型的过程中,如涵履约费用、行政费用分别同比下降52.1%、50.6%,但营销费用增加9.72%。

整体来看,如涵向代运营商的转型初显成效,这也一定程度上优化了如涵的毛利、经营费用表现。但是最根本的网红孵化、营销费用高企问题上,如涵依旧没能寻找到好的解法。

代运营行业的生存境况,似乎并没有看起来那么美好。

资本的态度也非常微妙,今年丽人丽妆、若羽臣、宝尊先后上市后,另一家电商代运营企业凯淳股份也已成功过会,即将登陆A股。但是,热闹的表象下,几家已上市企业近来的股价走势都不如人意。

这背后隐藏着在新的电商环境中,电商代运营这一行业尚不明朗的未来。

来源:资本侦探 婷婷

共2页 上一页 [1] [2]

关注公号:redshcom 关注更多: 电商代运营