|

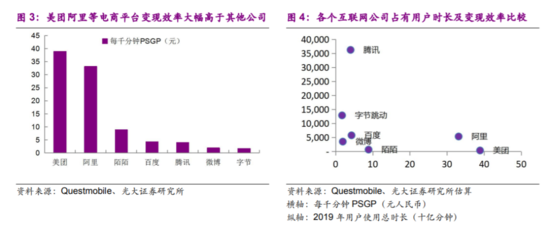

其次是,根据Questmobile数据,以抖音和快手时长增长背后,是腾讯、百度的时长占比微降,而阿里基本上守住了用户时长。(从2019年~2020年,头条系的用户使用时长占比从11.7%增长至12.9%,快手时长占比从2.7%提升至5.1%;腾讯系产品用户使用时长占比从45.6%下滑至43.2%。百度时长从9.0%到7.4%,阿里系时长从10.4%小幅增至10.6%)

原因在于,其一是阿里系也在自建内容电商体系,比如说,手淘经历了从“搜”货到“逛”货的内容化电商的一种转变,而淘宝直播的推出也相应的拉动了用户时长。

其次是用户时间从腾讯系转入抖音快手,阿里通过基础设施体系对接各种流量上游,将流量高效变现的过程中也推动了用户时长的增长。

我们可以总结出三点结论:1.阿里与亚马逊都不生产流量,他们擅长的对接流量上游,将流量高效变现。2.流量巨头与电商布局的成功关系不大。3.基础设施的布局广度与深度反过来能提升流量变现效率。

阿里的竞争不在用户端流量,在于头部品牌商的服务能力

阿里的竞争优势不在用户端流量,而在于头部品牌商的服务能力。比如天猫的重点是发展高端商品与新品,2018年,天猫上市的新品SKU的数量超过5000万个以上,2019年天猫发布的新品数量就已经突破1亿,新品SKU是天猫上驱动销售增长的“先头战队”,天猫服饰类目里的新品销售占比53%。

天猫新品销售额从2017年的24%提升到2019年的35%,2019年超过500个品牌新品销售额过亿。早前天猫立的2020年目标是,要助力打造300个销售额过亿的新品、1000个新品销售额过亿的品牌。

过去多年来,天猫从服装到美妆等大品类中孵化了大量头部品牌,依靠对头部品牌的运营能力,维持了价格体系的平衡与SKU的增长,这是天猫维持稳定的平台生态与货币化率的重要方面。

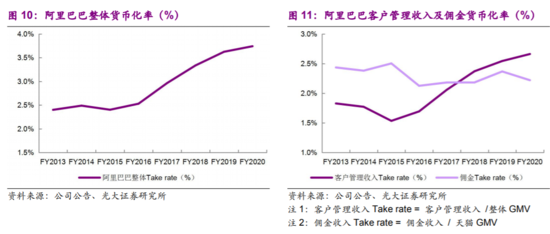

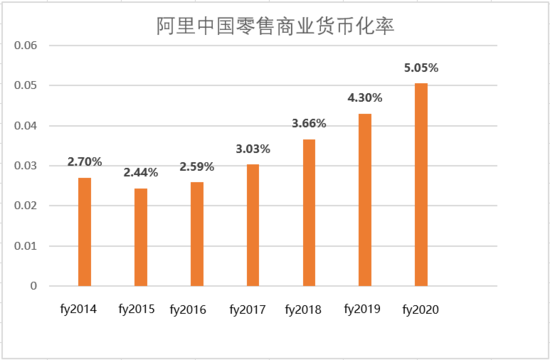

货币化率作为衡量平台盈利能力的关键指标,拼多多的货币化率(3%左右)被市场认为已经面临天花板,而阿里在服装、美妆品类的货币化率是非常高的。

根据业内的统计数据:2020年第一季度的数据,阿里的货币化率(佣金广告收入/平台GMV淘系电商)呈现同比持平,淘宝、天猫在没有降低货币化率的情况下,在2020财年GMV却依然增长了8620亿,2020Q1天猫实物GMV增速达到10%。

也就是说,基于外部竞争,一般来说,通过下调货币化率能推进GMV的上升,在资本市场能起到阻击对手的作用,但淘系电商的货币化率并没有主动的显著下调,阿里巴巴的整体货币化率处于持续走高的趋势。

笔者认为一个重要原因在于,淘宝天猫要保持对品牌的服务能力与溢价指标。从淘系电商来看,服装、美妆品类的货币化率是非常高的,当下这说明技术与基础设施服务能力在广告营收中的作用,因为基础设施的布局可以降低商家的营销效率以及提升头部品牌运营能力。

这也是阿里营收增速远超GMV增速、推动零售商业货币化率走高的重要原因。

结论

综上来说,由于流量并不直接决定电商的转化率,流量平台自建电商体系也无成功历史,快抖等内容平台的流量更适合以广告或导流的模式进行货币化,阿里GMV受分流的风险并不大。

通过补贴战略,拼多多的用户规模及GMV在今年大概率仍将持续增长。虽然流量与低价是电商平台发展的要素之一,但平台品牌形象同样会决定电商业务的转化率。一体化价格体系、供应链体系、基础设施与服务能力、商业效率与精细化运营能力对于头部品牌商来说依然是重中之重,淘宝/天猫/京东仍然是最重要的线上销售及用户运营主阵地。

电商零售短期拼流量,中期是运营,长期看供给,拼多多目前从运营、商品供给以及供应链、基础设施等诸多层面都谈不上威胁阿里,而其在独特竞争优势与基础设施壁垒的打造上还有很长的路要走。

来源: 热点微评 王新喜 共2页 上一页 [1] [2] 关注公号:redshcom 关注更多: 拼多多 |