年增速翻倍的同城零售

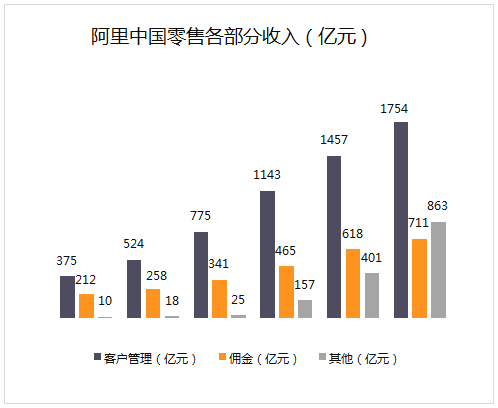

阿里国内零售业务的收入构成中,除了淘宝、天猫的客户管理和佣金收入,还有来自同城零售的收入,被归入“其他”收入。这部分由天猫超市、淘鲜达、盒马鲜生和天猫国际等部门带来的直营业务收入,在迅猛增长。

不要小瞧这个大杂烩式的“其他”业务,这是阿里从线上到线下,拓展新消费场景,获取新增流量的重要战略,是阿里国内零售大棋局的一个重要组成部分。

(数据来源:公司财报 制图:创业邦)

2020财年“其他”收入同比增长115%,录得863亿元,超过佣金收入的711亿,成为阿里第二大收入来源。而在过去,来自淘宝和天猫的广告和佣金收入一直是阿里的两大核心收入。

天猫超市是线上商超,2019年初天猫超市事业群宣布升级商业模式,开始由代销向自营转变。根据《晚点LatePost》的报道,2020年4月天猫超市事业群又升级为同城零售事业群,业务涵盖天猫超市和淘鲜达等。

在以互联网技术改造线下零售业态的新零售方面,阿里有“新城建设”和“旧城改造”的说法:新城以盒马鲜生为代表,旧城以高鑫零售为代表。

盒马是阿里新零售的标杆,由阿里自营,打造生鲜食品及日用品为主的线下零售品牌。2016年上线以来,以平均每年50家店的速度在拓展。到2020年3月底,盒马自营门店已达207间,主要分布在一二线城市。

高鑫零售则由投资得来,阿里于2017年11月斥资224亿港元入股,目前持有其36.16%的股份。高鑫零售拥有大润发和欧尚两个品牌,在全国运营486家商超大卖场,是中国规模最大的商超大卖场之一。

淘鲜达是阿里整合线上线下零售服务的技术提供商,帮助阿里对传统零售业态进行物流、供应链等方面的数字化改造。目前,高鑫零售的所有卖场都已接入淘鲜达,实现线上线下贯通,生鲜百货1小时送达。

阿里2020财年报告显示,以淘鲜达为主的阿里巴巴商业平台,为高鑫零售带来的收入约占其总收入的10%。

阿里的意图很明显,天猫超市和高鑫零售分别成为彼此的线下和线上入口,形成流量协同效应,同时,高鑫零售也可以成为天猫超市的前置仓,完成物流配送等一系列动作。

如果说淘宝、天猫模式很轻,阿里坚持不碰货的原则,那么发力同城零售则是阿里逐渐变重的过程。

除了投资高鑫零售,阿里在线下零售方面的投资还包括银泰商业、苏宁易购等。

从财务上来说,“其他”业务成为阿里营收新的增长极,极大的拉高了营收数据,让报表更好看。

从2018年开始,阿里对菜鸟网络、盒马等进行并表。盒马等同城零售业务主要是直营,销售额(营业收入)基本等同于GMV,在零售GMV中占比很小,但对营业收入贡献很大。

这也是阿里营收增速远超GMV增速的另一大原因。

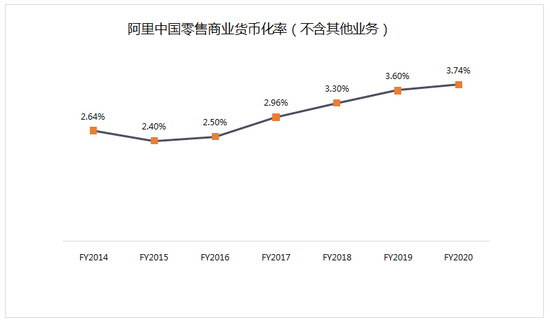

如果剔除“其他”部分对收入和GMV的影响,阿里国内零售GMV的货币化率如下图:

(数据来源:公司财报 制图:创业邦)

平台电商毛利高,直营电商毛利低,阿里零售中直营业务占比增加,也拉低了整体毛利率(当然也有云计算等业务比重增加的影响)。阿里的整体毛利率由2014财年的74%逐渐降低到2020财年的45%。

另一方面,阿里的开发费用、销售和市场费用和行政费用等三项费用率都在降低。毕竟家大业大,哪儿挤一挤都不是小数字。

因此阿里的净利润增长数字一直还不错。2020财年的净利润增速很高,同比增长75%,录得1404亿元。

虎视眈眈的对手们

京东曾经是阿里的劲敌,想靠自营的品质保障和自建物流的高效率击败阿里,但没有成功。在外界看来,京东现在就是个铁憨憨直男零售商,不懂内容,也玩不转社交。不仅被阿里越拉越远,也被拼多多反超了半个身位。

还有一类不可忽视的存在,包括吵吵嚷嚷做直播电商的快手和抖音,以及闷声不响的微信电商小程序。

如果说拼多多和京东是中心化电商,那么微信小程序、抖音和快手都没有统一的电商运营平台,靠商家或者直播达人带货,可以算作去中心化电商。

腾讯财报显示,2019年,小程序的日均交易笔数同比增长超过一倍,交易总额超过人民币8000亿元。作为流量变现效率最高的业务,腾讯对电商依然抱有期待,希望将小程序打造成电商的基础设施。

抖音2020年的电商目标是GMV达到2000亿,快手是2500亿。这二者对阿里来说是流量来源,但阿里又不能养虎为患,让它们的电商规模长得太大,威胁到自身的安全。双方在合作与互相封锁的边缘反复试探。

腾讯小程序、快手和抖音的GMV数字在阿里的近7万亿面前,都还是小数目。这种去中心化电商是否代表了未来的趋势?显然还有待观察。

重点说说拼多多。

拼多多是阿里意料之外的劲敌,靠着不顾一切的舍命狂奔,终于成长为阿里消灭不了的对手。

拼多多最先追平阿里的可能是年度活跃买家数量。截至2020年Q1,拼多多的年度活跃买家达到6.281亿,淘宝天猫是7.26亿,相差不到1亿。

而2020年Q1,拼多多的年度活跃买家净增加了4200万,而淘宝天猫仅增加1500万。照这个速度发展下去,到2020年底,拼多多的年度活跃买家差不多能追平阿里。

二者GMV的差距还很大。

拼多多的年度GMV在2009年末突破万亿,到2020年Q1,达到1.157万亿,淘宝、天猫合计6.689万亿。后者是前者的近6倍。

不过拼多多的增速比阿里快得多。拼多多的年度GMV一年翻倍,而淘宝天猫一年仅增长了15%。那么大概可以推测,到2022年,拼多多的GMV能达到阿里的一半。

更大的差距体现在活跃买家的年度消费金额上。淘宝天猫是9075元,也就是说,截至2020年3月31日的这一年,买家在淘系电商平台上每人平均花了9075元。而拼多多只有1842元。

这体现的是拼多多和淘系电商更本质的差距。拼多多的主力品类是农产品和白牌商品,平台运营策略是打造低价爆款单品。拼多多以此起家,这也成为其进一步发展的瓶颈。目前,拼多多试图通过百亿补贴吸引一二线城市用户,同时大力发展品牌商入驻。

但在吸引品牌商方面,拼多多遇到了阿里的强势拦截。根据媒体报道,去年很多同时在天猫和拼多多开店的商家,都收到了天猫小二“二选一”的通知。

毫无疑问的是,在品牌商品和长尾商品的丰富度方面,拼多多短时间内无法和阿里相提并论。

同时也应该看到,拼多多的高速增长是用巨额亏损换来的,去年全年亏了70亿元,今年仅一季度就亏了41亿,亏损幅度再度扩大。

拼多多的账上有现金和短期投资共426亿,长短期借款75亿,看样子还能亏两年。

总起来说,近两年还没有哪个对手能撼动阿里,未来如何呢?也许要看哪家公司在战略和执行上不犯错误,或许更要看浪潮往哪边涌,运气更垂青谁。

来源:创业邦 及轶嵘

共2页 上一页 [1] [2]

关注公号:redshcom 关注更多: 阿里巴巴