1、前言

生鲜电商已有超过10年的发展,经过数次的迭代演变,目前呈现出的两个方向是:离消费者越来越近,离原产地越来越近,而前置仓属于离消费者越来越近的一种表现,并且前置仓的运用,已经成为社区团购,垂直电商,O2O模式,“超市+餐饮”下的新物种等模式的核心假设和商业动作,比如据传闻,盒马预计2019年在北京布局50个前置仓门店,配合盒马大店,满足更多区域的生鲜到家服务。

《灵兽》尝试全面盘点,分析,拆解这一核心假设和商业动作,包括但不限于财务可行性,模式本身等方面的诸多考量。

我们的问题是:前置仓是生鲜电商迭代到今天的必然选择,还是试图超越经济发展一般规律和财务可行性,催生了一个畸形模式呢?前置仓的本质是什么?

核心逻辑

持续的大规模现金流出能否被该模式取得的“物理空间优势”实现的现金流入覆盖,并实现持久的盈利。

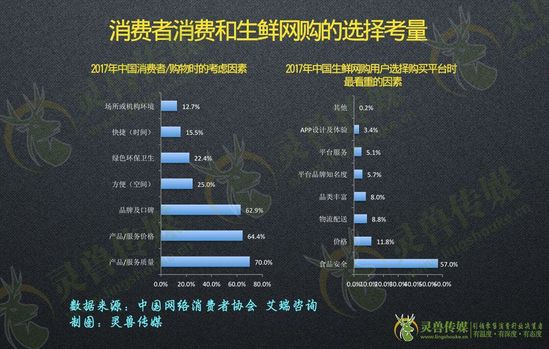

由上图可以明显看出,消费者消费时和生鲜网购时,第一关注要素就是商品品质,也即食材安全性,所以,生鲜电商势必布局产地,以期掌控商品品质。而物流配送是位于价格之后的,这就反应了快速送达是不敏感因素,价格是包含生鲜在内的所有商品的敏感因素,而前置仓满足了快速送达的需求,但也反映了收取匹配的送达费用和覆盖成本的矛盾,

2、前置仓

前置仓模式起源于北京,一二线发达城市是其主战场,消费者以年轻人为主,以每日优鲜为例,其用户24岁以下占比40%,30岁以下累计占比超过70%,显示生活节奏较快,时效性要求高的年轻人是主要消费者。

目前市场上布局前置仓的企业,可以大致分为三类:

第一类:商超企业

沃尔玛山姆会员店

截止2018年底,根据媒体报道,目前山姆前置仓的面积大约在300平,数量大约在30个,主要分布在一线城市。

京东生鲜

2018年初,京东生鲜开始布局前置仓,面积在80-200平米不等,仓内的SKU数则在300-600之间。相对于其他家的前置仓,京东生鲜前置仓无论是规模还是SKU数量,都相对较小。

永辉超市

永辉超市的前置仓名称叫做永辉生活卫星仓,永辉的前置仓更加强调门店与仓之间的联动。这里说的门店包括永辉超市、永辉超级物种、永辉生活。永辉生活卫星仓算是永辉和腾讯合作的产物,面积在300-600平方米之间,商品以永辉具备优势的生鲜品类及日用百货为主,SKU数保持在数千种之多,辐射周边3公里一小时送达,目前已在福州、厦门、上海三地布局,其中福州数量近20个。

苏宁小店

苏宁小店计划在2019年建成1100个前置仓,核心想法是以仓带店。值得注意的是,苏宁小店是一种类似便利店的业态,传统便利店并不是生鲜的主战场,而前置仓的主力品类都是生鲜产品。

第二类:电商企业

单独设立前置仓—每日优鲜、叮咚买菜

城市分选中心+社区微仓

每日优鲜是较早涉水单建前置仓的生鲜电商,以“城市分选中心+社区微仓”的二级分布式仓储体系,每个前置仓的面积在80-130㎡不等,配送时长控制在2小时内。

据媒体报道,每日优鲜目前有1000多个前置仓,中央仓有1000多个SKU,通过大数据精选,来给前置仓配货。在这种精选SKU的模式下,前置仓周转平均周期为1.5天,生鲜耗损率不到1%。

叮咚买菜

城批采购+社区前置仓

叮咚买菜创立于2017年4月,前身是叮咚小区,叮咚买菜的最大特点是采用城批采购+社区前置仓的模式,自建物流配送。这与「城市中心仓+前置仓」的模式有比较大的差异。

第三类:模式微调整的新玩家

朴朴超市:纯线上+前置仓配送

朴朴超市成立于2016年,采用纯线上+前置仓配送模式,配送半径为1.5公里。以生鲜为主打,同时兼顾全品类运营,SKU数保持在3000个左右。据了解,朴朴超市目前在福州有大约30个前置仓,其配送团队也采用自建。从模式上看,朴朴超市与每日优鲜极为相似。但是从经营思路上来看,两者仍有较大区别。每日优鲜强调电商运营,在市场层面尽量快速扩张。而朴朴超市听起来更像超市,力求在一地稳扎稳打。

前置仓模式的典型特征是区域密集建仓。不论是每日优鲜、朴朴超市还是叮咚买菜,都选择先在区域市场发展,建立竞争优势后再逐步拓展新的城市。从城市定位来看,一线城市和部分发达二线城市是前置仓主要战场:以每日优鲜为例,其用户主要分布在北上广、天津江苏等经济发达地区而叮咚买菜目前仅在上海布局,说明前置仓模式更加适合对于便利性要求较高、生活节奏较快的用户群体。

前置仓模式能否盈利主要取决于订单密度和客单价。总体来说,前置仓模式的盈利机制尚不明朗,除了每日优鲜在2017年宣布其单月营收突破2.8亿元,月订单量300万单,一线城市全面盈利以外,尚未有其他企业宣布盈利。

3、生鲜电商背后的农业产业链和冷链物流

说到生鲜电商,不谈冷链物流,不谈农业生鲜产业链,基本都是耍流氓。

我们必须全面,系统,宏观的看尽中国农业,生鲜,冷链物流的基础设施和现状,才能理解目前的生鲜电商的种种可能性和种种不可能。

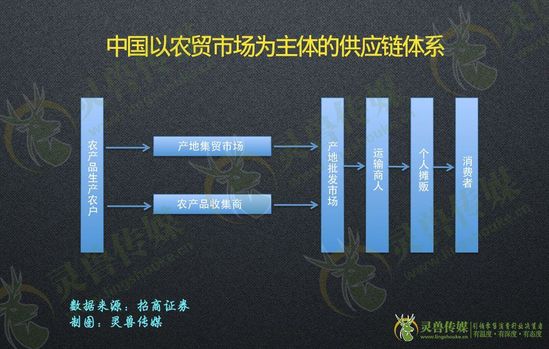

生鲜供应链体系涉及生产、采购、流通以及零售,从农业、物流到零售横跨三个产业,产业对接不均衡、效率不匹配,生鲜从生产到消费成本高、损耗高、加价高。规模采购与生产端分散化矛盾,物流端与零售端的矛盾,生鲜商品属性与基础设施矛盾,反映在结果上,消费需求旺盛与商品标准化矛盾,新零售与农贸市场的矛盾。

以下图表较多,但值得一看。

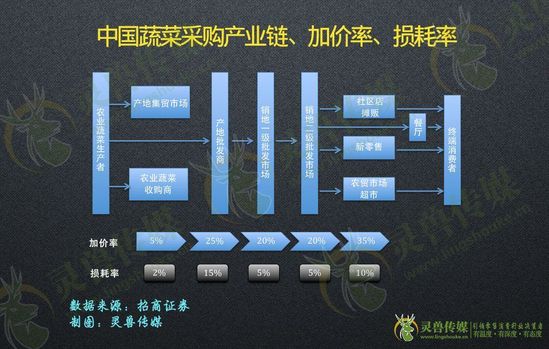

传统的生鲜采购模式从原产地到终端消费者,产业链一般经过四个加价阶段,整体加价率在45%。

生鲜核心涉及猪肉、鸡肉、蔬果、水产品等。

以上是中国农业产业流通链宏观路径和微观格局,如果我们仔细梳理产业现状,会发现以下不可忽视的个体或者参与者:

产地批发商、销售地一、二级批发商,农贸市场,产地和销售地冷库,销售地和产地冷藏车运营商——这些是中国农业生鲜流通的核心元素和参与者。

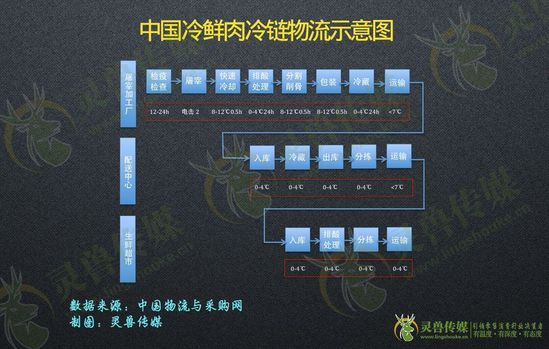

当前我国生鲜(果蔬、肉类、水产品)品类的冷链流通率,分别为22%、34%、41%,冷藏运输率分别为35%、57%、69%,与发达国家平均水平差距巨大。

我国生鲜食品在运输中冷链物流的使用率不高,造成食品在流通环节中损耗率太高。在水果蔬菜上的冷链运输率只有35%,导致果蔬在流通中的损耗率远远高于肉类和 水产品,高达15%。

共2页 [1] [2] 下一页

搜索更多: 前置仓