|

在全球零食市场占据主导地位的亿滋(MDLZ.US)最近向顶级巧克力品牌好时(HSY.US)发出的收购要约,凸显出高昂的可可价格以及执着于精打细算的消费者越来越多给好时巧克力带来的挑战。有媒体周一报道称,亿滋就这项潜在合并与好时进行了初步接触,并且亿滋方面的收购意向极其强烈,可能“不惜一切代价”拿下好时。2016年,亿滋曾经发起的收购被好时信托阻止,如今,以巧克力零食闻名全球的好时面临着更高的成本以及行业整合大趋势。

如果这项零食行业的重磅交易达成,将缔造出一个总销售额近500亿美元的休闲食品超级巨头,并对全球领先的拥有M&M's和士力架等零食品牌的零食制造商玛氏公司(Mars Inc.)构成重大挑战。此项收购在很大程度上取决于好时信托的态度,该公司控制着这家公司约80%的股份。

这也将是零食行业今年最大规模的交易,超过了8月份玛氏以近360亿美元(包括债务)收购“品客薯片”制造商Kellanova的重磅协议。

总部位于芝加哥的亿滋公司,旗下的主要零食品牌包括Ritz以及奥利奥饼干,之前曾试图收购好时。但在2016年,好时拒绝了其230亿美元的收购要约,随后这家零食制造商放弃了收购谈判。好时和亿滋的代表表示,他们不会对市场动态发表评论。时间来到2024年12月,好时总市值已经高达380亿美元,亿滋总市值则高达825亿美元。

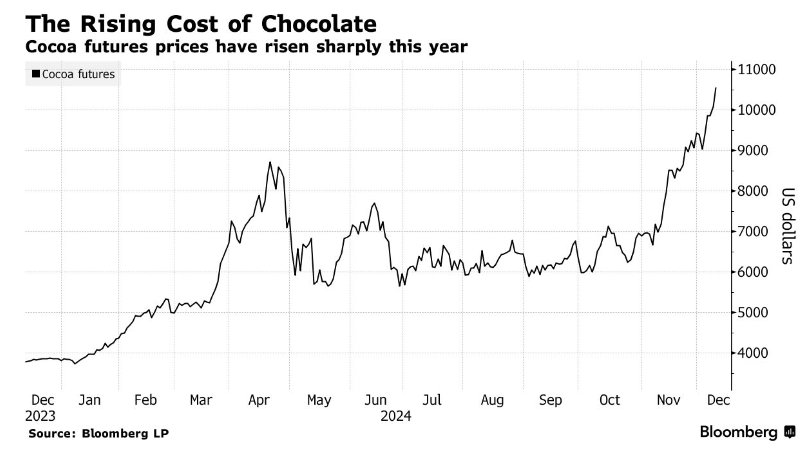

现在,一系列因素可能将使得这笔交易对两家零食行业重要参与者都更具吸引力。今年,可可期货价格飙升至历史新高,迫使巧克力制造商们不断提高价格,尽管整体食品通胀已经降温。好时公司也受到购物者减少非必须用品消费以及精打细算消费者越来越多带来的挤压。这一次,好时公司可能不会那么快地拒绝收购。股价方面,这两家公司近两年以来在通胀持续以及消费者愈发精打细算的趋势下股价均极度萎靡,大幅跑输标普500指数。

“很明显,对于糖果和零食来说,你既需要成为强者,也需要有效地进行市场竞争。”CFRA Research的分析师阿伦·桑德拉姆表示,他指出,就在几个月前,玛氏和Kellanova 宣布合作,亿滋便重新对好时产生收购兴趣。以巧克力零售产品闻名全球的玛氏将全面获得Kellanova旗下的零食品牌,如品客薯片和营养谷物棒。

桑德拉姆表示,亿滋国际也有一个非常广泛的分销网络。“他们的产品无处不在,便利店、机场以及零售门店。”他表示。“如果他们收购了好时,他们将立即扩大分销渠道并且实现业绩快速增长。”

毫无疑问的是,玛氏与Kellanova的全面整合增加了亿滋所面临的竞争压力,为了更好地竞争,亿滋需要扩大规模,而好时这一巧克力品牌对于亿滋增强竞争力而言至关重要。

可可价格

好时公司受到创纪录的高可可价格的负面冲击尤为严重,今年最活跃的可可期货合约飙升了约150%。据Bloomberg Intelligence报告称,巧克力零食产品占其总营收规模的88%以上。在该公司最近的业绩电话会议上,该公司首席财务官史蒂夫·沃斯库尔表示,好时公司管理层预计可可价格在明年将还会有“相当大规模的涨幅”。

“当然,可可豆是成本最高的部分”,沃斯库尔表示。“但通货膨胀率组合中还包括可可脂、可可液和一些其他可可的物理衍生物。”他补充道。

相比之下,亿滋对于巧克力产品的依赖程度较低,巧克力产品营收占其总营收的比例不到三分之一。并且该公司愿意进一步深入巧克力市场,可能是押注可可价格将趋于稳定,尽管市场保持波动态势,更大的规模化分销以及供应商多样化也将带来益处。首席财务官卢卡·扎拉梅拉在10月底的业绩电话会议上表示,公司预计对于公司至关重要的大宗商品价格到2026年价格将恢复正常。

纽交所的可可期货价格一度大降温,但此后随着人们对于恶劣天气和最大种植区西非产量下降的担忧加剧,可可期货价格继续向上进攻,大幅飙升了50%以上。对于正在重建可可对冲合约以及积极补充库存的巧克力公司来说,这可能意味着更多的痛苦。

减肥药的崛起

除了整体消费者偏好转向更健康的低脂低油低糖类型食物外,用于治疗糖尿病和帮助减肥的GLP-1药物,即诺和诺德与礼来“减肥药”的全面兴起,也可能对好时和亿滋造成业绩增长压力,尽管这两家零食领域领导公司目前表示尚未受到任何重大影响。根据处方追踪公司IQVIA的数据,超过500万美国人服用GLP-1,预计这一数字还会攀升。

GLP-1类药物(比如诺和诺德的Wegovy和礼来的Zepbound这两大“减肥神药”)已显示出显著的减重效果。有报告指出,使用这些药物的患者在GLP-1药物控制食欲的影响之下,每日卡路里摄入量可能减少多达30%,并且GLP-1影响下的食欲系统倾向于减少高盐、高糖和高脂肪食品的摄入。 共2页 [1] [2] 下一页

|