|

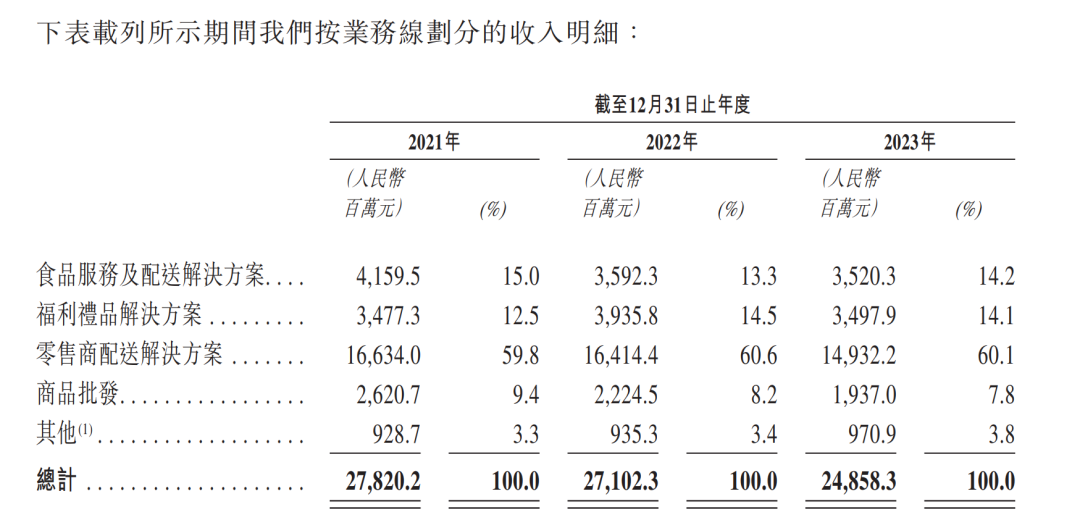

其中,收入占比最高的是“零售商配送解决方案”。2021年~2023年,该项收入分别为166.34亿、164.14亿、149.32亿元,分别占麦德龙供应链总营收的59.8%、60.6%、60.1%。该项收入在2023年同比下滑9%,直接拉低了整体营收。

对此,麦德龙供应链在招股书中解释称,主要是由于其对物美集团的产品销售减少。一方面物美集团门店数量减少约15%;另一方面,战略性地采纳会员机制,暂时影响尚未成为会员的消费者的购买等。而这项主营收入的减少,一定程度上拖累了整体收入。

而且,麦德龙供应链整体营收较为依赖关联交易,公司2021至2023年分别有170.96亿元、168.87亿元、154.05亿元的收入来源于物美集团,占年度营收的比例分别达到61.5%、62.3%、62%。

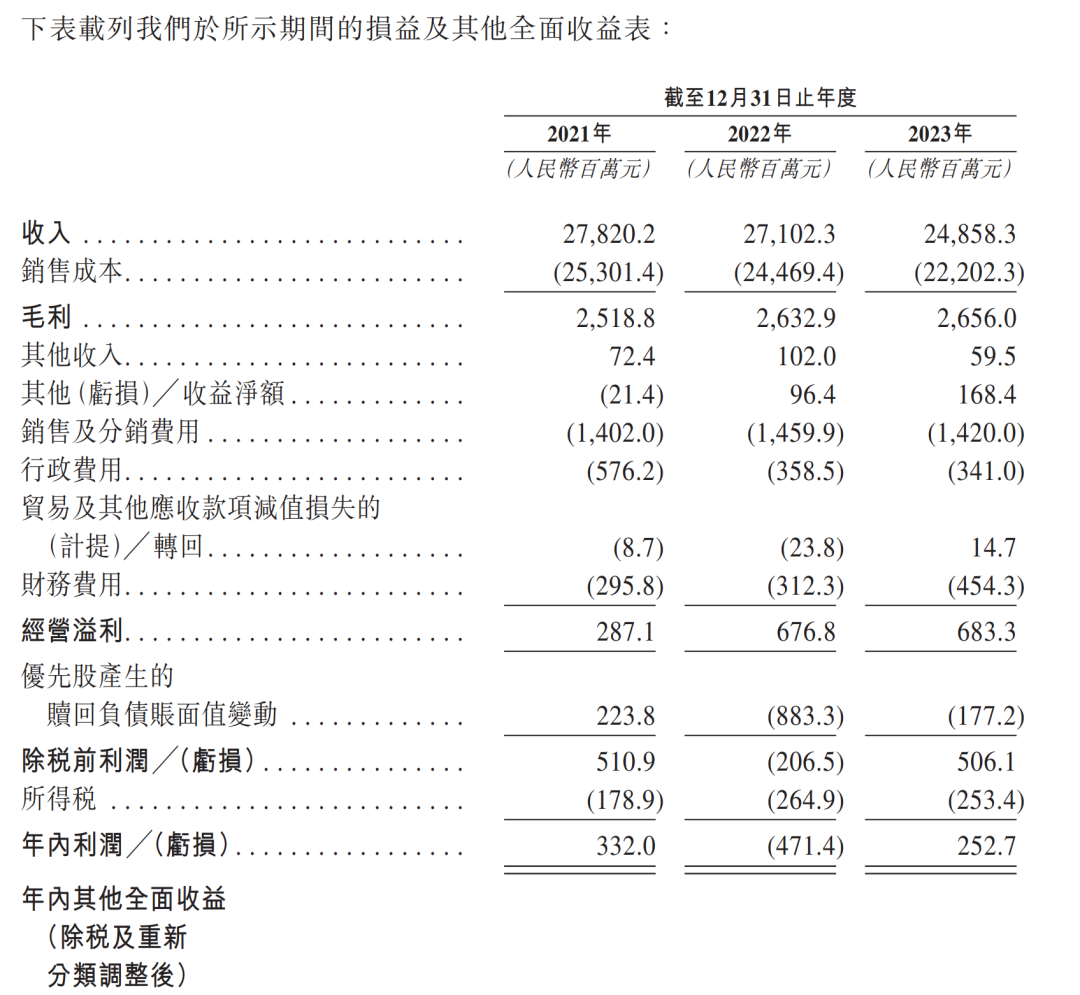

营收逐年下滑,利润表现也不稳定。在上述三年中,麦德龙供应链实现归母净利润分别为3.32亿元、-4.71亿元、2.53亿元,净利润率更是低至1.19%、-1.74%和1.02%。

负债率超100%

资金链捉襟见肘

在业内看来,麦德龙供应链业绩的窘迫,与线上零售加速渗透不无关系。从货架电商到直播电商,从生鲜电商、社区团购再到即时零售,新形式、新渠道让原本日子就不好过的大卖场雪上加霜。

麦德龙供应链经营状态不佳,已经反映到资产负债表中。

近年来,该公司资产负债率一直维持在高位。截至2021年底、2022年底和2023年底,其资产负债率分别为102.96%、110.1%和117.86%。也就是说,麦德龙供应链常年处于负净资产状态下运营。

更为窘迫的是,麦德龙供应链手持现金快速下滑。在2020年底,其账上现金维持在51.78亿元,而到了2023年底,这一数字变为5.27亿元,甚至不足以覆盖短期借款7.38亿元。

除了短期借款之外,截至2023年底,麦德龙供应链长期借款余额达40.39亿元,其负债总额达到308.12亿元。

根据招股书,截至2021年底、2022年底、2023年底及2024年4月底,该公司的借款总额(包括即期及非即期部分)分别为62.95亿、60.88亿、47.77亿及43.69亿元,均为有抵押银行贷款。

“我们可能继续存在重大债务。”麦德龙供应链坦言“公司的债务可能对业务及运营产生重大后果”。

鉴于紧张的资金链状况,麦德龙供应链IPO之迫切,可见一斑。

“同门兄弟”三度递表

实际上,除麦德龙供应链之外,“物美系”旗下多点数智也在2024年4月30日向港交所递交了招股书。

这是多点数智第三次向港交所递表,该公司首次递表要追溯到2022年底,其前两次递表皆因招股书失效而收场,但张文中显然并不甘心。

资料显示,张文中手握多点数智58.36%股权。该公司为零售云解决方案服务商,依靠“多点app”发挥生鲜快消平台之作用,曾获腾讯、IDG、兴业银行、联想等资本方多轮融资支持。

截至2022年11月,多点数智投后估值约为30.52亿美元。与麦德龙供应链类似,多点数智的流动性、经营状况同样令人担忧。

招股书显示,2021年~2023年,多点数智分别产生净亏损18.25亿元、8.41亿元、6.55亿元,近三年累计净亏损33.21亿元。

而截至2023年底,该公司资产负债率高达591.02%,净负债达到67.65亿元。但多点数智去年底手持现金仅为5.33亿元,较2020年底的11.35亿元下滑53%。

可以看出,无论是麦德龙供应链还是多点数智,上市融资都显得非常迫切。最终能否登陆港交所,对两家公司而言,至关重要。

来源:中国基金报 记者:文夕 共2页 上一页 [1] [2]

|