来源:新浪财经上市公司研究院 新浪证券 作者:夏虫工作室/凌风

核心观点:飞利信激进并购后催肥业绩拉高股价,实控人精准在相对高位减持套现。然而,高溢价并购后不仅使得飞利信遭遇巨额商誉雷,同时由于实控人“背信”抽屉协议又进一步冲击上市公司外部融资输血渠道及上市公司控制权稳定性。此外,飞利信快速“枯竭”的货币资金背后是造假的供应商及疑似被腾挪的募投资金。在飞利信实控人偿债压力出现后,其到底有没有掏空上市公司?飞利信究竟有没有被实控人玩坏?中小股东利益到底有没有被实控人侵蚀?

近日,飞利信控制权问题又再次被市场关注,投资者询问公司控制权是否存在变更可能。6月24日,飞利信在投资者互动平台表示,公司实际控制人仍为杨振华先生和曹忻军先生。

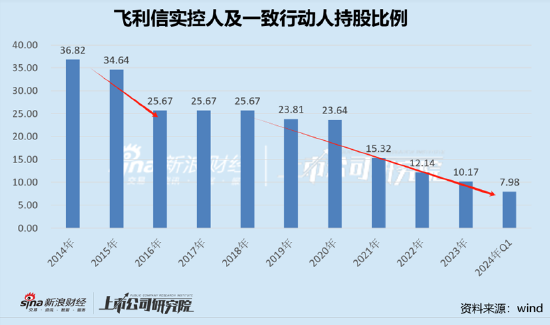

为何飞利信控制权被关注?目前,公司控制权极其分散,实控人持股比例仅为7.98%,其中董事长杨振华持股比例达到5.79%。需要指出的是,杨振华曾一度因配合调查无法履职引发热议。在此背景下,未来公司控制权稳定性是否可能冲击上市公司经营?

飞利信曾以智能会议系统第一股于2012年在深交所创业板上市,上市不足三年后公司又开启激进并购,股价一度暴涨为10倍大牛股。然而,近年,飞利信却遭遇业绩与股价双杀,业绩连年亏损,股价持续下挫。飞利信到底发生了什么?这背后又有何种资本故事?

实控人持股比例大幅变动有故事?

飞利信的控股股东及实际控制人为杨振华、曹忻军、陈洪顺、王守言,四人为一致行动人。上市之初,四人持股比例分别为19.87%、9.19%、6.51%、4.52%,合计为40.09%。如今,公司控股一致行动人由此前四人变为两人,持股比例也骤降至7.98%。为何实控人持股比例变化如此之大?

从飞利信实控人及一致行动人历年持股比例变化看,我们或需要重点关注两个阶段,第一个阶段2016年,此阶段主要为实控人减持套现,在并购催化公司业绩与股价后,实控人减持套现比例近10%;第二个阶段,公司实控人持股比例自2018年后实控人持股比例又进一步持续下降,此阶段主要因实控人抽屉协议违约,导致上市公司股权被动减持。

(1)催肥业绩拉股价后实控人减持套现 高溢价并购有无猫腻?

在第一阶段前夕,飞利信曾进行激进并购扩张。

2014年,飞利信通过发行股份及支付现金方式,购买东蓝数码、天云动力各100%股权,交易价格总计8.4亿元,其中东蓝数码100%股权作价6亿元,天云动力100%股权作价2.4亿元;2015年,飞利信又通过同样发行股份及支付现金方式,购买厦门精图、上海杰东以及欧飞凌各100%股权,交易价格总计22.45亿元,其中厦门精图100%股权作价10亿元、上海杰东100%股权作价7.2亿元、欧飞凌100%股权作价5.25亿元;同年年9月,飞利信再以现金方式收购互联天下80%股权,交易价格3.2亿元,后续以1000万元作为交易对价购买剩余20%股权。

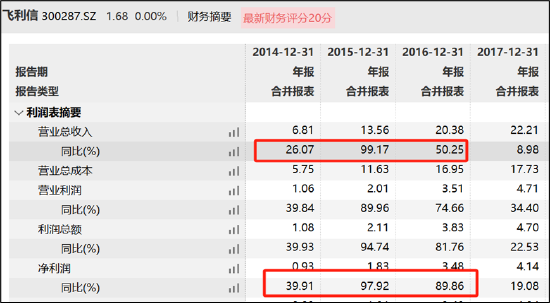

需要指出的是,飞利信并购这6家公司共耗资34.15亿元。在并购催化下,公司的业绩与股价双升。2015年及2016年,公司的营收与净利增速均超50%。

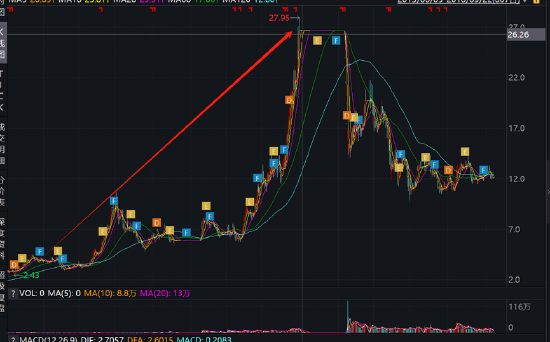

飞利信在并购之前,股价一直徘徊在3至4元/股左右,在激进并购后,股价巅峰涨至27.95元/股,一度成为10被大牛股。

值得注意的是,在公司股价上涨后,四大实控人也在解禁后先后陆续开启减持模式。公告显示,公司实控人杨振华、曹忻军、陈洪顺、王守言等四人仅在2016年6月至2016年7月,累计减持超5700万股,减持套现均价在11元/股,相比3元/股股价水平溢价率极高。最终,飞利信实控人减持套现金额近7亿元。试想,若飞利信没有并购加持,实控人套利空间或可能不会如此巨大。

尽管并购加持给实控人创造了巨大的套利空间,但这笔并购似乎让上市公司付出了高昂的代价,一方面是高溢价支付,另一方面上市公司承担了巨额商誉暴雷风险。

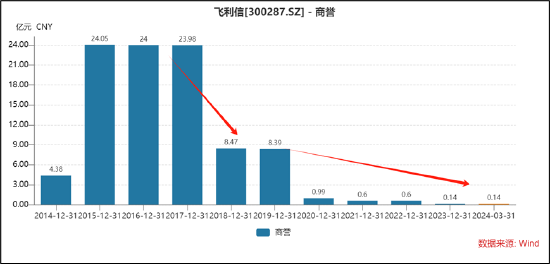

飞利信在 2014年接连并购东蓝数码和天云动力全部的股权,飞利信均采用收益法对标的资产进行评估,评估价值分别为6.02亿元、2.43亿元,评估增值率分别为165%、268%。2015年收购的精图信息、上海杰东、欧飞凌、互联天下四家公司的股权评估价值分别是9.92亿元、7.26亿元、5.27亿元及4.09亿元,评估增值率分别为 470.56%、525.58%、1426.86%、1,534.06%。2014年和2015年的收购,飞利信高溢价收购花费34亿元,由此产生了24亿元的商誉。

业内人士表示,高溢价收购不仅需要警惕高溢价收购的商誉雷,同时也需要关注是否存在利益输送。对于飞利信是否存在利益输送我们暂且无从判断,但从收购标的质量及标的业绩承诺完成质量看似乎疑点重重。

一方面,高溢价收购标的资产质量中,“充斥”了大量的其他应收款。

以高溢价东蓝数码为例,评估基准日净资产2.27亿,溢价率超165%,但其其他应收款就达1.6亿元,占净资产比重达高达70%。公告显示,截止2014年6月30日,浙江龙云信息科技有限公司欠款4778万元、浙江海拓信息科技有限公司欠款2928万元、宁波东蓝商贸有限公司欠款3703.76万元、朱召法欠款1327.74万元、宁波市鄞州区东蓝网络软件研究院925万元,这五家关联方累计欠款高达1.37亿元。

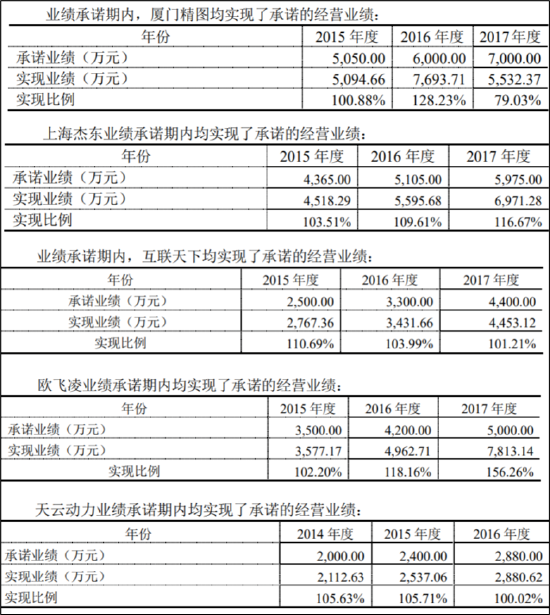

另一方面,大部分标的业绩承诺期精准达,但业绩完成后便立即出现业绩大变脸,随即引爆巨额商誉减值大雷。

据悉,除东蓝数码在2014年-2016年业绩承诺期间未能完成约定的业绩承诺外,其余公司均精准完成了业绩承诺。从业绩完成质量看,有的年份业绩似乎属于“踩线”完成。

值得注意的是,相关标的在业绩承诺期刚结束后第一年,便开始陆续出现业绩大变脸。2018年,公司并购标的精图信息、杰东控制、互联天下、欧飞凌通讯、东蓝数码等经营业绩全部不达预期,公司据此计提商誉减值15.51亿元, 2020年飞利信再次计提商誉减值7.4亿元。自此,公司高溢价并购商誉通过资产减值计提方式“几乎”清零。

(2)实控人抽屉协议“失信”冲击上市公司业务与外部融资输血?

激进并购除了引发商誉暴雷问题,同时实控人也遭并购抽屉协议反噬,实控人控制权股份被冻结不仅冲击上市公司经营稳定性,同时实控人的“失信”行为或某种程度也拖累上市公司融资渠道与业务。

共2页 [1] [2] 下一页