|

主营业务收入持续大幅下滑,扣非归母净利润连亏5年,年审会计师将“对持续经营能力产生重大疑虑的事项”识别为关键审计事项等。对此,深交所要求美邦服饰说明其持续经营能力是否存在不确定性,是否实质触及《股票上市规则》第9.8.1条规定的其他风险警示情形。同时,问询函也要求美邦服饰年审会计师说明是否识别出对持续经营能力产生重大疑虑的事项。

因美邦服饰近5年扣非归母净利润均为负值,若公司持续经营能力还存在不确定性的话,极有可能被ST,这也是深交所重点拷问美邦服饰持续经营能力的根本原因。

债务负担过重:资产负债率达83.4%、经营活动不造血、短债偿还压力较大靠卖房补流

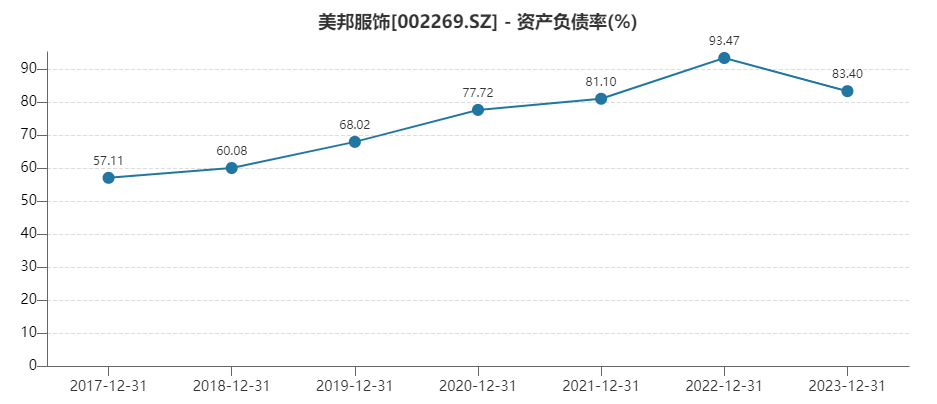

近年来,美邦服饰偿债能力持续恶化。2019-2023年,美邦服饰的资产负债率分别为68.02%、77.72%、81.1%、93.47%及83.4%,处于较高水平。同期,美邦服饰衡量偿债能力指标流动比率、速动比率也远低于警戒线水平,2023年底,公司的流动比率、速动比率、现金比率分别为0.7、0.46、0.11。

(资料来源:wind资讯)

更不容乐观的是,公司自2015年开始还面临着较大的短期偿债压力,2015-2024年均存在短期债务与货币资金缺口。截至2023年底,公司短期债务合计5.7亿元,其中包含短期借款3.84亿元、应付票据1.47亿元及一年内到期的非流动负债0.34亿元,而公司的货币资金仅为2.2亿元,二者缺口近3.5亿元。因此,无论是从资本结构、偿债能力指标还是货币资金缺口来看,美邦服饰的短期债务压力都相对较大。

值得关注的是,美邦服饰的现金流量现状亦不容乐观,2022年、2023年,公司经营活动产生的现金流量净额均为负值,分别为-5.35亿元、-1.9亿元。

经营活动不造血,公司又面临着较大的短债偿还压力。在这时,出售房产便成为了美邦服饰的救命稻草。2022年10月,美邦服饰宣布将武汉的一处店铺出售给雅戈尔,作价1.9亿元;同年12月,美邦服饰将一处位于贵阳的店铺以1.3亿元出售给雅戈尔;2023年6月,美邦服饰再宣布将沈阳的部分店铺以3亿元出售;2023年12月初,美邦服饰再度宣布将位于成都春熙路商圈的店铺转让予雅戈尔,最终确定交易价格为6.8亿元。2023年12月底,美邦服饰再次宣布以现金交易方式作价4000万向雅戈尔转让的西安店铺。

在不到两年的时间内,美邦服饰连续五次向雅戈尔出售房产,累计获得现金约13.4亿元。在公告中,美邦服饰频繁向雅戈尔出售房产的目的在于扩大公司全域业务发展,为供应链投入做流动性资金准备,另通过盘活资产的方式持续压缩负债。在这份意图里,多处都透露重美邦服饰在资金方面的窘迫。

来源:新浪财经上市公司研究院 新浪证券 作者 :新消费主张/cici 共2页 上一页 [1] [2]

|