|

来源:新浪财经上市公司研究院 新浪证券 文/夏虫工作室

核心观点:美邦服饰不仅陷入经营困境,其资金链风险似乎也变得刻不容缓。三季报货币资金仅剩8000万元,而仅短期债务超7亿元,短期债务资金缺口巨大。在这种背景下,实控人不得不打折卖股减持自救?值得注意的是,若公司不调节报表,公司或2022年已经出现资不抵债情形。

自去年减持新规发布以来,相关大股东为规避新规,似乎另辟蹊径地开启了协议转让、询价转让等“另类减持新通道”。

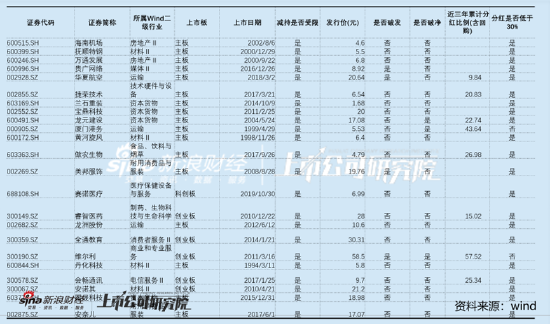

2023年8月27日,证监会发布《进一步规范股份减持行为》,要求上市公司存在破发、破净以及存在破发、破净情形,或者最近三年未进行现金分红、累计现金分红金额低于最近三年年均净利润30%(简称分红未达标),控股股东、实际控制人不得通过二级市场减持股份。其中,二级市场减持,是指通过本所集中竞价交易或者大宗交易减持股份。

截止1月25日,减持疑似受限公司超3086家,其中2020年至2024年期间上市的为1418家,几乎占一半左右,具体如下图:

注:不完全统计

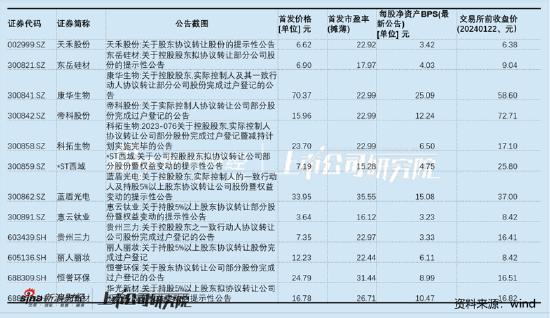

以上规定自2023年9月26日生效。值得注意的是,自减持新规发布以来,相关协议转让、询价转让等公告密集发布。根据wind数据不完全统计,华海清科、微电生理、帝科股份、爱博医疗等上市公司(仅统计2020年后上市公司)自新规发布后,相继发布询价转让或协议转让等“另类”减持公告,具体如下图:

注:不完全统计

需要指出的是,有的上市公司或已经踩线新规减持红线。通过协议或询价减持究竟是大股东正常退出通道,还是变相减持手法,在减持新规压力下,究竟有没有变相减持套现嫌疑?

变相减持为自救?资金链风险迫在眉睫

2023年11月8日,美邦服饰控股股东上海华服投资有限公司(以下简称“华服投资”)与深圳高申资产管理有限公司(代表“高申鹿鸣起航私募证券投资基金”)签订了《股份转让协议》。拟将其持有公司150,000,000股股份(占公司总股本5.97%)以1.62元/股的价格,通过协议转让的方式转让给深圳高申资产管理有限公司(代表“高申鹿鸣起航私募证券投资基金”)。据此计算,公司实控人将套现超2亿元。

需要指出的是,美邦服饰疑似踩2条减持新规红线。根据证监会发布《进一步规范股份减持行为》,要求上市公司存在破发、破净以及存在破发、破净情形,或者最近三年未进行现金分红、累计现金分红金额低于最近三年年均净利润30%(简称分红未达标),控股股东、实际控制人不得通过二级市场减持股份。其中,美邦服饰出现破发,且现金分红未达标。

来源:wind

需要指出的是,美邦服饰股价处于低位,为何实控人仍要折价抛售自家股票呢?对于此次协议转让,公司公告称,华服投资将把本次协议转让获得的资金主要用于支持上市公司美邦服饰的发展。

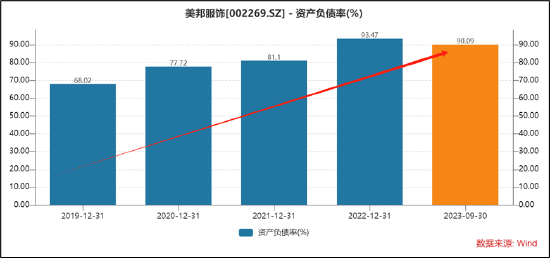

事实上,公司近年负债率水平大幅攀升,公司资产负债率由2019年的68.02%大幅飙升至2022年的93.47%,目前,公司的资产负债率仍在90%以上。

截止三季报末,公司的货币资金仅剩8599.73 万元,但公司的短期债务已经高达7.59亿元,可以看出,公司的短期债务资金缺口巨大。 共2页 [1] [2] 下一页

|