|

对外担保超净资产、募集资金或难有效缓解资金负担 后续关注水羊智造基地产能释放

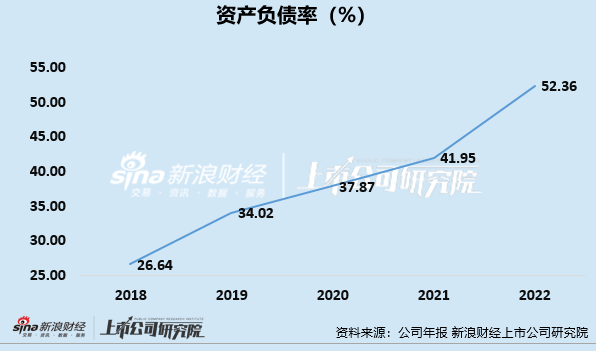

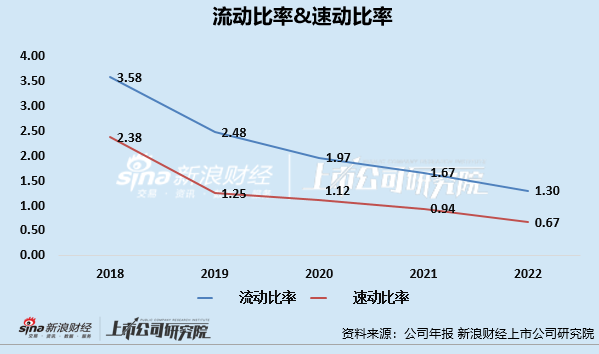

2018年以来,水羊股份的资产负债率持续攀升,由2018年的26.64%增长至2022年的52.36%。除此之外,公司的偿债能力比率(流动比率、速动比率)持续下滑,偿债能力下降。

公司流动比率由2018年的3.58下降至2022年的1.30;速动比率由2018年的2.38下降至2022年的0.67。另外,2022年底,公司的短期债务与货币资金缺口更是将近4.75亿元。

纵使自身债务累累,水羊股份也乐此不疲的为子公司提供担保。2021年后,水羊股份频繁为子公司提供担保,导致其担保余额已超过其净资产。截至4月28日,水羊股份累计担保总额约为17.99亿元,已超过公司2022年经审计净资产。

因此,无论是从资本结构、偿债能力指标还是货币资金缺口来看,在通过发行可转债募集资金之前的水羊股份短期债务压力之大,发行可转债募集资金解决了公司燃眉之急。

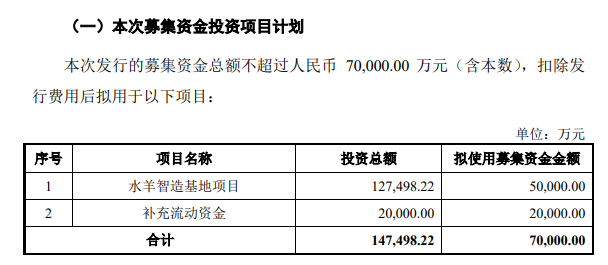

4月25日,水羊股份向不特定对象发行可转换公司债券成功上市,本次发行募集资金总额人民币6.95亿元,募集资金中有近5亿元用于水羊智造基地项目,2亿元用于补充流动资金。

(资料来源:公司公告)

在公司可转债募集说明书中曾提到,公司计划将2亿元用于补充流动资金是基于未来三年营运资金缺口的测算,从而为公司未来的业务发展提供可靠的流动性保障。值得关注的是,公司募集资金后两个月,已将1.87亿元资金用于补充流动资金,占原计划补流募集资金的95.90%。截至2023年6月30日,公司募集资金剩余3.81亿元。

另外,结合公司现金流状况可以看出,2023年上半年,水羊股份的经营活动产生的现金流量净额为0.82亿元,投资活动产生的现金流量净额为-3.44亿元,筹资活动产生的现金流量净额为3.98亿元。

经营活动现金流入,投资活动现金流出,筹资活动现金流入,按照专业投资人士的分类来看,这种现金流写照属于蛮牛型,即公司把经营活动挣的钱,以及各种方式筹来的钱,大部分都投入到新扩产能或新建项目中,如同一只勇往直前的蛮牛。

这时,公司投资项目的前景就显得尤为重要,水羊股份投资项目重点关注水羊智造基地项目。报告期内,水羊智造基地部分产能投产,自主产能的大幅提升有利于公司更好地把控产品质量和及时响应订单,但公司自主产能产线仍处于调试期,产能利用率较低,后续产能释放情况有待关注。

来源:新浪财经上市公司研究院 新浪证券 作者:新消费主张/cici 共2页 上一页 [1] [2]

红商网优质内容还将同步分发到公众号、视频号、头条号、西瓜抖音、网易号、搜狐号、企鹅号、百家号、好看视频、新浪微博等国内主力流量平台。

|