|

(资料来源:公司招股书)

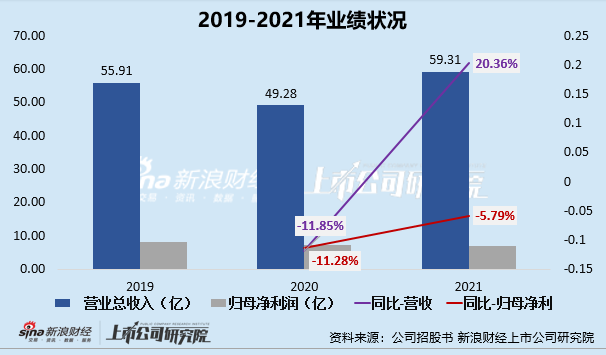

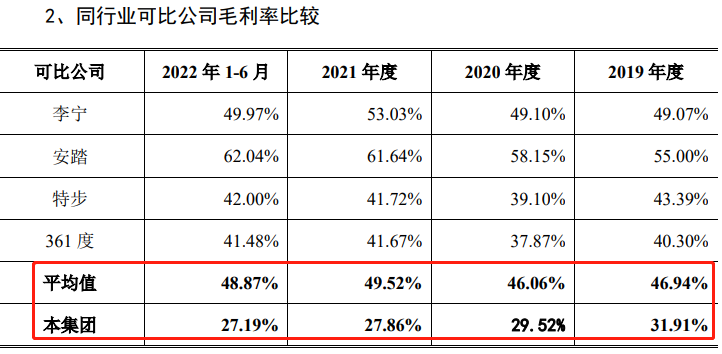

从盈利能力指标看,公司的销售毛利率和销售净利率均低于同行业可比公司平均值。2019-2022上半年,中乔体育的综合毛利率分别为31.91%、29.52%、27.86%、27.19%,毛利率持续下滑;公司销售净利率分别为14.88%、14.98%、11.72%、11.72%,净利率在2021年也出现了较大幅度下滑,2022年上半年依旧未见好转。

(资料来源:公司招股书)

公司毛利率偏低,与公司过度依赖经销商存在较大联系。据公司招股书所示,中乔体育所生产的乔丹品牌运动鞋、运动服装和运动配饰主要通过经销商专卖店进行终端销售,报告期内,公司经销模式销售额占本公司营业收入的比例超过80%。

中乔体育似乎也意识到了自身直营渠道的弱势,此次IPO最大的投入,便是全国战略直营店建设项目,即公司计划未来两年内在全国一级城市新建战略店铺27个,并全部采用直营方式。公司之所以开始重视直营渠道的建设,或也是意识到了公司渠道风险方面的问题。

增值43.47倍收购茵宝中国后标的业绩亏损 现存较大商誉减值风险

2020年4月,公司全资子公司香港乔丹与美国品牌管理公司艾康尼斯签订了《股权购买协议》,由香港乔丹受让艾康尼斯子公司所持茵宝(英国著名足球服装品牌)中国100%的股权,收购对价为6250万美元。

据上海东洲资产评估有限公司出具的资产评估报告,采用资产基础法对茵宝中国进行估值,得出茵宝中国在估值基准日股东权益账面值为1028.34万元,估值45728.61万元,估值增值44,700.27万元,增值率高达4346.83%。中乔体育也因收购茵宝中国100%股权,于购买日确认商标无形资产4.37亿元。

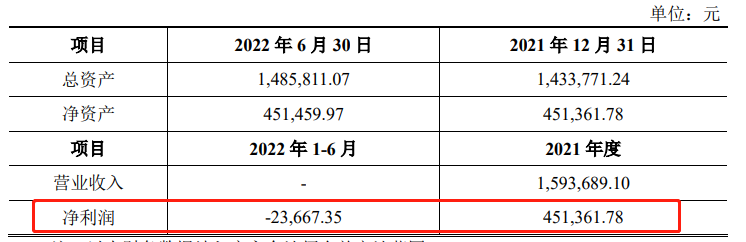

值得关注的是,2022年上半年,茵宝中国已由盈利状态转为亏损状态。2021年,茵宝中国净利润为45.14万元,2022年上半年则为亏损2.37万元。显然,茵宝中国2022年上半年表现不及预期,虽然在报告期内中乔体育并未计提商誉减值,但若茵宝中国在未来经营状况未见好转,则将产生无形资产减值的风险,进而对中乔体育经营业绩产生一定不利影响。

(资料来源:公司招股书)

尚存多起未决重大诉讼案件且主张赔偿金额超1亿元、毛利率及归母净利润连年下滑、高溢价收购标的经营亏损存较大商誉减值风险、渠道老化且过度依赖经销商等等,多方因素综合看来,如今中乔体育的增长势头、品牌产品力、营销渠道建设、盈利可持续性等多方面似乎还不如10年前,这一次,等待13年的中乔体育能否成功登陆资本市场仍有待进一步观察。

来源:新浪财经上市公司研究院 新浪证券 作者:新消费主张/cici 共2页 上一页 [1] [2]

红商网优质内容还将同步分发到公众号、视频号、头条号、西瓜抖音、网易号、搜狐号、企鹅号、百家号、好看视频、新浪微博等国内主力流量平台。

|