|

不仅如此,公司预估2022年收入预计将减少9.74%至增长8.31%,但预计归母净利润将减少24.74%至8.02%。

业绩增长乏力之下,沃隆食品的市场份额大幅收缩。数据显示,2019年-2021年,公司在混合坚果行业的市场份额分别为13%、7.6%、7.2%。三年时间内,沃隆食品市场份额占比下降了44.6%。

同时,公司的市场排名也从行业第一降至第三,且与前两名的洽洽食品、三只松鼠差距明显。2021年,洽洽食品以9.7%的市场份额位居第一,三只松鼠占比9.1%紧随其后。

经营靠吃老本,产品频遭投诉

实际上,在混合坚果市场产品同质化问题日益严重的当下,沃隆食品业绩增长乏力的原因有迹可循。

对比行业内其他公司,作为最早出现在混合坚果赛道的老将,沃隆食品在发展过程中并未在产品矩阵的调整、销售渠道的完善以及团队的夯实等方面对品牌进行有效激活,可以说目前处于吃老本的状态。

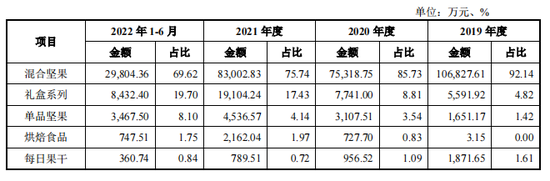

从沃隆食品的营业收入构成来看,主要为混合坚果、礼盒系列、单品坚果、烘焙食品、每日果干的销售收入。但收入依然高度依赖混合坚果类产品,2019年-2022年上半年,该品类占主营业务收入的比例分别为92.14%、85.73%、75.74%和69.62%。

长期单一的品类背后,是难以支撑品牌竞争力的研发投入。报告期内,沃隆食品研发投入分别为37.63万元、157.61万元、188.45万元及91.72万元,研发费用率分别为0.03%、0.18%、0.17%及0.21%,远低于行业均值0.8%、0.93%、0.86%及0.91%。

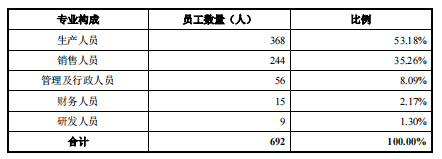

沃隆食品在产品研发方面的投入占比较低,受到不少投资者的质疑。从公司人员构成方面来看,截至2022年6月末,其研发人员仅有9人。

报告期内,沃隆食品的存货量出现高峰,公司存货账面价值各期分别为1.04亿元、1.93亿元、1.89亿元和1.03亿元,占流动资产的比例分别为29.86%、56.49%、42.7%和29.63%。

对于2020年和2021年存货处于较高水平,沃隆食品解释称,主要因2021年及2022年春节偏晚,公司在年末为春节备货的产品处于密集生产和发货期间,导致原材料、库存商品、发出商品的账面余额较多。

坚果作为一种即食产品,保质期一般在12个月左右,存货时间长会出现产品过期的问题,从而导致跌价损失。报告期内,沃隆食品的存货周转率持续大幅下降,分别为7.65次、3.77次、3.6次和1.93次,使得其存货跌价风险陡增。

沃隆食品同样在招股书中表示,报告期内公司存在部分存货临期、过期的情形,公司对于临期的产品主要采用打折促销的方式进行处理,对于过期存货公司进行报废处理后按照废品处置。

不过,目前,沃隆食品有不少的食品安全问题亟待解决。在黑猫投诉【投诉入口】、淘宝、京东等平台上,均有消费者就沃隆坚果产品问题发起投诉,投诉内容主要包括碧根果、核桃、黑芝麻丸等坚果发霉变质问题;坚果零食中有毛发、虫子、蜘蛛网等异物;以及售卖的商品实际与宣传不符等情况。

毛利率水平异常,成本数据真实性存疑

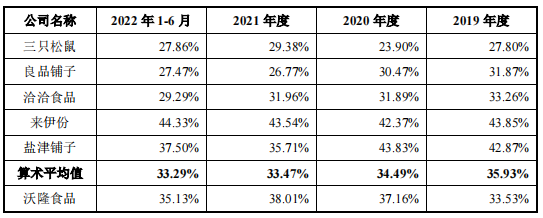

乐居财经《预审IPO》注意到,当前市场排名降至第三的沃隆食品,其毛利率水平不仅远超在其排名之前的三只松鼠和洽洽食品,且毛利率变动趋势也异于行业趋势。

2019年-2022年上半年,沃隆食品毛利率分别为33.53%、37.16%、38.01%及35.13%,逐年上升;而行业平均值为35.93%、34.49%、33.47%及33.29%,逐年下降。同期,三只松鼠、洽洽食品的毛利率水平在23%-34%之间波动。

毛利率水平与产品售价及成本挂钩,报告期内,沃隆食品各类型产品的平均售价整体上处于下滑的趋势。其中,主销的混合坚果产品已连续三年下降,从2019年的11.01万元/吨降至2022年上半年的10.77万元/吨;礼盒系列期末7万元/吨的平均售价也较2019年下降了6.04%。因此,沃隆食品毛利率较高与产品售价关系不大。

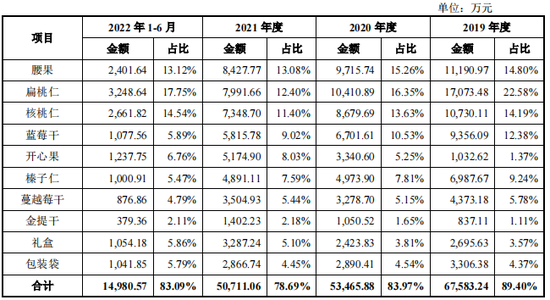

在成本方面,沃隆食品主营业务成本主要是原材料,包括腰果、扁桃仁、核桃仁、蓝莓干、开心果等。报告期内,公司原材料采购金额分别为6.76亿元、5.35亿元、5.07亿元和1.5亿元,占比分别为89.4%、83.97%、78.69%和83.09%。

不过,在原材料采购方面,沃隆食品仅披露了上述采购金额,并未对原材料价格波动、采购数量等关键信息进行披露,存在信息披露不完整的情况。而从这一点或能找到公司毛利率水平异常的蛛丝马迹。

根据期内公司原材料采购金额和占比来计算,2019年-2022年上半年,原材料采购总额分别为7.56亿元、6.37亿元、6.44亿元、1.81亿元。

同期,沃隆食品主营业务成本中的直接材料分别为7.11亿元、4.71亿元、5.77亿元、2.42亿元。这部分是公司各期生产产品所消耗的材料,扣除这一部分后,剩下的理应计入当期存货。按此计算,2020年-2022年上半年,公司存货新增余额分别为1.66亿元、6700万元、-6100万元。

招股书显示,2019年-2022年上半年,沃隆食品存货账面余额分别为1.05亿元、1.93亿元、1.9亿元和1.04亿元,因此2020年-2022年上半年,其存货分别新增了8800万元、-300万元、-8600万元。两组数据对比差额分别高达8800万元、7000万元及2500万元。

分析数据可知,原材料消耗金额若偏低,就会导致原材料采购与消耗之间的差额偏高,进而抬高存货期末与期初的差值,结合沃隆坚果披露的偏低的存货以及较高的毛利率来看,其披露的成本数据的真实性存疑。

数据披露存误差,原材料采购高度依赖单一供应商

报告期内,沃隆食品存在原材料采购依赖单一供应商的情况。从公司前五大供应商采购情况来看,其采购比例在40%左右,不存在依赖情况,但从单品原材料采购来看,却十分集中。

2019年-2022年上半年,公司向梅杜里(美国)采购蓝莓干分别8965.04万元、6699.69万元、5838.09万元及1077.56万元;同期,公司采购的蓝莓干总额分别为9356.09万元、6701.61万元、5815.78万元、1077.56万元。可见,沃隆食品有九成以上甚至全部的蓝莓干均来自梅杜里(美国)。

乐居财经《预审IPO》注意到,2021年,沃隆食品披露的蓝莓干采购总额为5815.78万元,而同期向梅杜里(美国)采购蓝莓干金额就达到5838.09万元,多出22.31万元,其数据披露存在较大的误差。

除此之外,沃隆食品在第一大类原材料腰果上也存在集中采购的情况。2021年-2022年上半年,公司向隆森食品(越南)采购腰果分别7796.81万元、2047.24万元,占当期公司腰果采购总额的比例分别为92.51%、85.24%。

来源:乐居财经 李姗姗 共2页 上一页 [1] [2]

红商网优质内容还将同步分发到公众号、视频号、头条号、西瓜抖音、网易号、搜狐号、企鹅号、百家号、好看视频、新浪微博等国内主力流量平台。

|