|

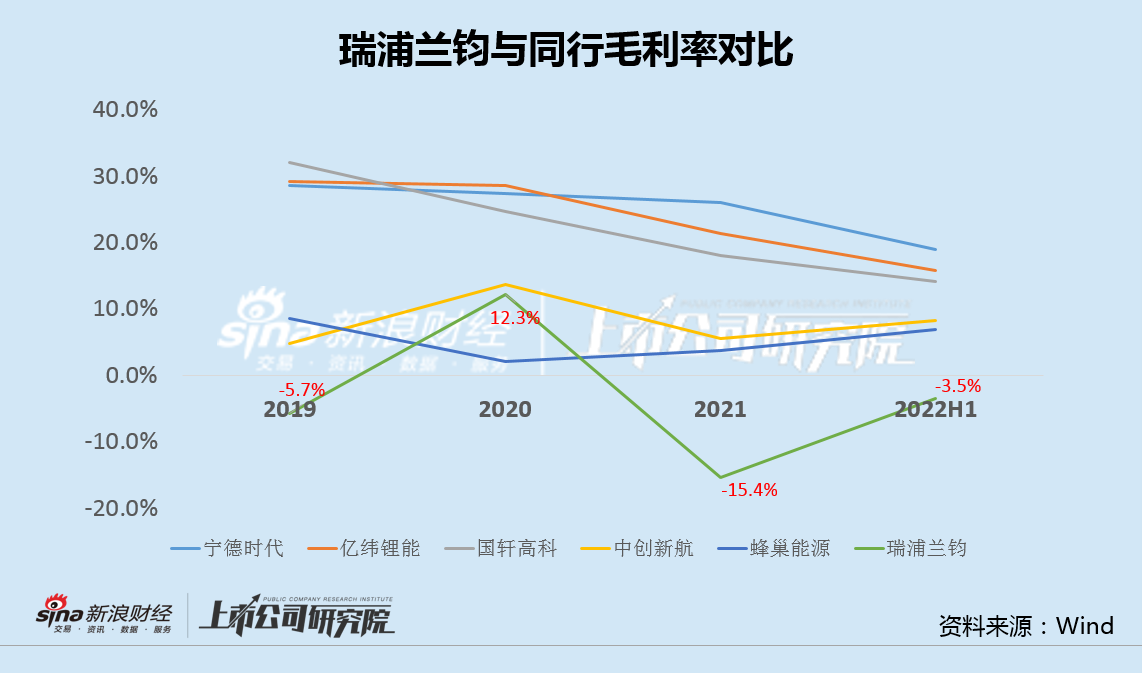

从与同行的对比可以看到,瑞浦兰钧毛利率不仅长期大幅低于竞争对手,其波动性也显著偏高,盈利能力呈现出“又低又不稳”的状态。

从业绩层面看更为直接。

数据显示,瑞浦兰钧营业收入从2019年的2.34亿元增长至2021年的21.11亿元,但这三年的净利润则分别为-1.12亿元、-0.41亿元和-7.17亿元;今年上半年,公司净利进一步下探至-6.15亿元,已接近去年全年的亏损额,近三年半内的累计亏损达14.85亿元。

连续巨亏带来的资金和负债压力,也是瑞浦兰钧成立刚满5年便急于赴港上市融资的重要原因。

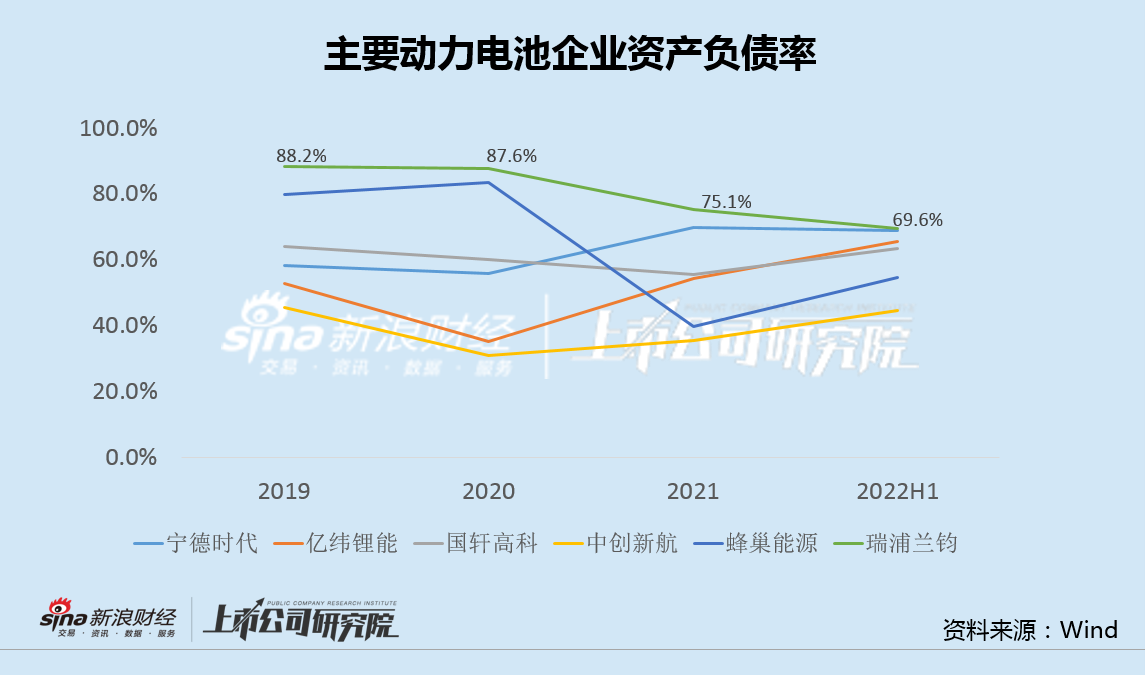

Wind数据显示,2019年至2022年上半年,瑞浦兰钧资产负债率分别为88.2%、87.6%、75.1%和69.6%,负债水平常年处于主要动力电池企业首位。

根据计划,瑞浦兰钧此次上市所募资金将主要用于锂电池产能扩张,先进锂电池、材料及生产工艺的研发,以及偿还银行贷款等。

从IPO募资计划看,由于锂电行业扩产潮持续,瑞浦兰钧也不甘落后。截至2022年9月30日,公司设计年产能已达32.7GWh,借助上市融资以继续扩张似乎势在必行。

然而,今年前六个月,瑞浦兰钧锂电产品销售量仅4.70GWh,目前的设计产能已超实际销量数倍。

值得注意的是,今年前三季度,瑞浦兰钧的产能利用率已从去年全年的86.4%下降至67.7%,即便考虑到嘉善工厂等部分新产线处于爬坡阶段,公司产能利用率的拐头迹象仍不容忽视。

虽然招股书暂未披露计划募资的具体金额,不过有相关消息称,瑞浦兰钧正在寻求以近300亿元的估值,筹集约30亿元的资金。

数十亿的融资固然可以缓解资金和负债压力,但却无法解决公司产品竞争力和盈利能力低下的难题。瑞浦兰钧此次IPO市场将如何反馈,我们拭目以待。

来源:新浪财经上市公司研究院 作者:昊 共2页 上一页 [1] [2] 搜索更多: 瑞浦兰钧 |