|

但是正犹如硬币的两面,“苹果的甜头”背后一方面是全球经济增长带动下消费电子的景气度上涨,那些年苹果作为全球消费电子的老大顺理成章地享受到了行业红利,而歌尔作为代工厂,仅仅只是吃到了行业的β收益。首先歌尔股份一大风险在于2018年至今仅5%的研发投入和15%的毛利率,似乎没有提醒到歌尔仅仅是科技龙头的代工厂。

其次另一大风险,就是市场一直诟病的“单一客户收入占比过大”风险。

但是根据年报显示,相比2020年的大客户占比情况,歌尔股东已经意识到这个潜在风险,2021年第一大客户营收从2020年的277.6亿(占比48.08%)增长至2021年的332.4亿(占比42.49%),同比增长19.7%,而第二大客户从2020年的68.7亿增长至2021年的184.6亿,同比增长168.7%,明显公司的第二大客户正在翻倍增长。

03

果链后,歌尔何去何从

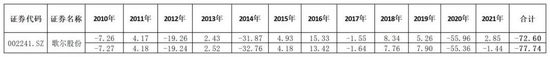

事实上,市场关注上市公司能成为各大科技巨头的产业链一员,底层逻辑还是大厂为公司带来确定性较强的增量业绩增长,表面看是一件颇为风光的生意。但作为这类大厂具有非常强的议价能力,一般都会挤压盈利空间,以保证自己企业的盈利能力。作为“果链”一员的歌尔股份到底赚了多少钱?据统计,自2010年进入苹果产业链,截止2021年公司合计赚得归母净利润190亿元,但自由现金流却呈现净流出72.6-77.7亿元。

而且,作为苹果全球最顶尖的消费电子及智能硬件企业,对供应商的要求也很苛刻。作为供应商必须经常更新生产线,公司不得不重金加大对固定资产的投入,这也是市场目前最担心歌尔股份的一个方面,即一旦“砍单”,公司不得不计提大量固定资产折旧以及存货减值损失等,必然影响公司业绩。

歌尔股份能靠VR业务重回巅峰吗?

公司很早便开始布局VR/AR领域,前期布局也在近两年元宇宙的风口中崭露头角。目前,歌尔股份是Meta和字节跳动Pico等厂商的核心代工厂,据了解目前公司代工产品在该市场的市占率可以达到70%以上。不过歌尔的本质还是科技巨头代工厂的商业模式,只不过是换了一个“大腿”而已。

从近两年的报告中也能看出一些变化,今年上半年公司以VR设备、游戏机等为主的智能硬件营收达到248.11亿元,同比增长121%,业务占比一跃上升至57%,目前是公司主要收入来源。相比之下,公司智能声学整机业务即耳机等业务的同比出现小幅下滑,且占比下降至28.81%。这也是第二大客户大幅增长的原因,或许今年智能硬件的营收将成为业绩增长的核心主力。

总之,当下的歌尔股份正站在历史的“十字路口”,其业务和业绩都站在关键的转型节点,聪明的市场也在等待公司未来的结果。目前恐慌者预计中短期歌尔股份的股价会受到消息发酵的影响,业绩也会存在较大的不确定因素。

当然也不排除市场不看好这种科技代工的商业模式,这种模式的根本问题在于对单一大客户依赖程度巨高、研发投入较低导致护城河不深、盈利能力较差,这几个潜在风险单拿出一个都能摧毁一家企业,不过长期来看,随着转型VR,这种影响会逐渐减弱。

来源:英才杂志 共2页 上一页 [1] [2] 搜索更多: 歌尔股份 |