|

完成对诺斯贝尔的收购后,杨建新便开启了高位套现之路。

2019年12月,杨建新及其一致行动人转让广佳汇100%股权,对青松股份的表决权降至12.66%;2020年1月17日至2020年2月6日期间减持公司3.2%股份,减持后杨建新直接持股比例下降至4.42%;2020年报中,公司股东数量及持股情况列示股东中,已无杨建新的身影,持股比例已低于0.68%。

毛利率不足3% 化妆品代工是门好生意吗?

青松股份主要从事两大板块业务,即面膜、护肤品、湿巾等化妆品的设计、研发与制造业务,以及松节油深加工产品的研发、生产与销售。2021年报数据显示,公司化妆品业务营收占比约合67.29%,由子公司诺斯贝尔作为经营主体;松节油深加工业务营收占比约合28.58%,其他业务营收占比约合4.12%,由青松化工作为经营主体。

2022年11月1日,青松股份发布公告拟将公司全资子公司青松化工、香港龙晟100%股权转让给王义年先生,转让对价分别为人民币25600万元和2822.47万元,合计2.84元,以现金方式支付。本次交易股权交割完成后,青松化工和香港龙晟将不再纳入公司合并报表范围,青松股份亦借此举剥离其2019年前主业松节油深加工业务。

对此,青松股份给出的理由是“为集中发展化妆品等大消费相关业务,优化公司资产质量和资源配置,提升公司整体竞争力”。实际上真如青松股份所愿吗?化妆品代工真的是门好生意吗?答案显然是否定的。

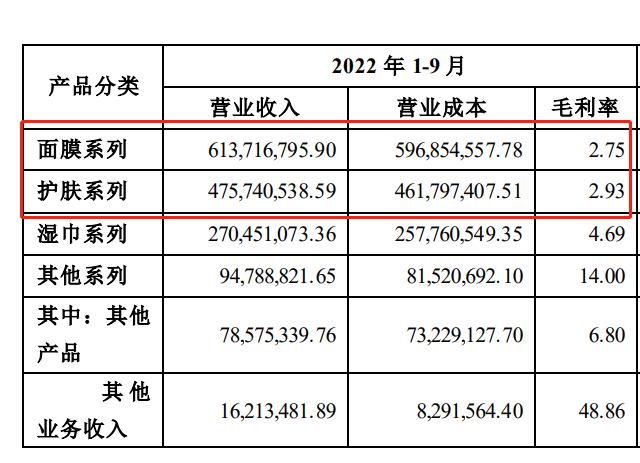

从最重要的盈利能力来看,代工虽属于化妆品产业链上游环节,但对下游品牌商的议价能力不高。以青松股份2022年前3季度毛利水平为例,青松股份的销售毛利率仅为4.94%,面膜系列、护肤系列毛利率更是不足3%,毛利率分别为2.75%、2.93%。下游化妆品品牌商的毛利率大多集中在60%-80%。

(资料来源:公司公告)

这与代工厂低议价能力、高生产成本存在较大联系。首先,从对下游议价能力看,国内化妆品代工厂有数千家,市场竞争异常激烈,这就使得国内品牌商选择面极广,从而减弱了代工厂议价空间。

从生产成本角度看,青松股份的代工护肤品主要原料为无纺布、甘油、丙二醇,天然油脂,功能性提取物,香精等。近年来受PPI(生产价格指数)上涨及化工行业供给侧调整等因素影响,化妆品原料和包装材料的价格都出现了一定程度的上涨。

同时,部分化妆品原料依赖于国外进口,疫情以来受到国外原材料供应商减产、航运价格高企等因素影响,出现进口原材料短缺、价格上涨情形,对化妆品制造企业的生产、销售及业绩均产生了一定影响。

最后,代工厂的景气度与下游密切合作的客户景气程度亦存在较大联系。通过青松股份2018-2021前五大客户状况,我们可以看出公司对屈臣氏、御泥坊集团等合作品牌商的年销售额均出现了较大幅度下滑。

行业竞争激烈、上下游议价能力弱、业绩与下游品牌商景气度高度关联下,青松股份押注化妆品代工能否扭转业绩颓势呢?在2021年-2022年全额计提13.66亿元商誉减值损失的低基础上,青松股份2023年亏损规模或将减小,但若仅靠化妆品代工不足5%的微薄毛利水平,或还将在盈亏平衡线上下挣扎甚至延续亏损。

来源:新浪财经上市公司研究院 作者:新消费主张/cici 共2页 上一页 [1] [2] 搜索更多: 青松股份 |