|

根据 CDE《控制近视进展药物临床研究技术指导原则》,给药期需≥2 年,停药后观察期推荐为 12 个月,关键指标屈光度控制率需达 50%以上等要求推测,东吴证券分析预测其从试验启动到上市的周期在4-5年左右。

困境二:环孢素或受医保控费影响 成长空间或受压制

需要指出的是,兴齐眼药的环孢素产品于去年12月进入医保目录,一方面其可以独自享受行业红利,但另一方面也受医保控费等影响。

2021年8月31日,国家医保局等相关部门联合印发《深化医疗服务价格改革试点方案》 (以下简称“试点方案”),并针对该方案发布“国家医疗保障局相关负责同志就《深化医疗服务价格改革试点方案》答记者问”公告。该试点方案将率先在5个城市进行试点,通过3至5年的试点探索形成可复制可推广的医疗服务价格改革经验, 到2025年深化医疗服务价格改革试点经验向全国推广。这政策也传递出了一个明确信号,即进入医保目录相关产品价格将受监管约束。

因此,在眼科赛道,像白内障、青光眼、斜视、眼底、眼表、眼框及小儿眼病等多种常见眼科疾病的治疗属于基础眼科服务,其受医保控费压制;而屈光矫正、近视防控以及提供视光产品及服务不受医保控费影响,呈现出高消费属性,相比基础眼科服务赛道更优。

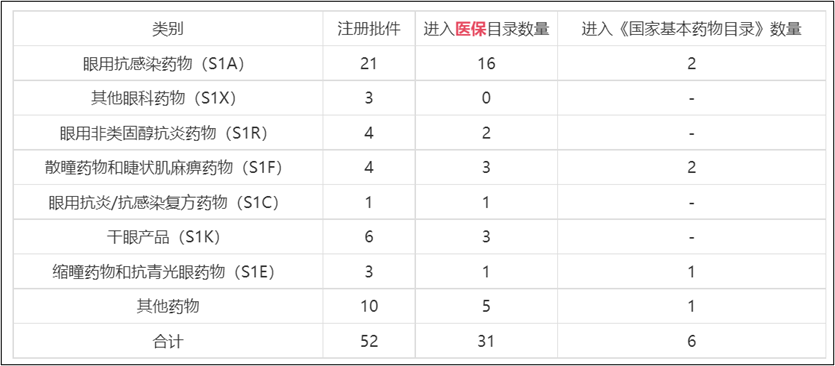

截至 2022年6月30日,兴齐眼药共拥有眼科药物批准文号52个,其中31个产品被列入医保目录,6个产品被列入国家基本药物目录。具体情况如下:

来源:公告

需要指出的是,环孢素滴眼液(II)进入国家医保目录后,上半年相对实现了快速放量增长,而该品种已成为占公司主营业务收入10%以上的产品。

此外,兴齐眼药尽管毛利率将近80%,但是净利率并不高,只有20%左右的水准。兴齐眼药期间费用与成本出现倒挂,2022年半年报其成本率为20.17%,而期间费用率为53.59%。这倒挂现象或说明,渠道费用或吞噬公司一部分利润。公开资料显示,公司为打开环孢素滴眼液市场,公司将侧重重点地区和客户的开发,与专家充分交流,用专家来影响专家。在原有全产品销售团队的基础上,公司还设立了专线学术团队,专注深入开发干眼市场。这里是否会存在商业腐败问题,或也值得相关方高度关注。

困境三:主阵地巨头均有布局 未来将面临竞争格局重塑

对于兴齐眼药的主阵地之一的环孢素产品,主要是干眼症市场。而在干眼症药物领域,目前有兴齐眼药、恒瑞医药、康哲生物、兆科药业、康弘药业等企业布局,包括环孢素、全氟己基辛烷、立他司特、特那西普等6个药物。据悉,6月9日,兆科眼科开发的环孢素A眼凝胶上市申请获受理,进入上市前最关键阶段。

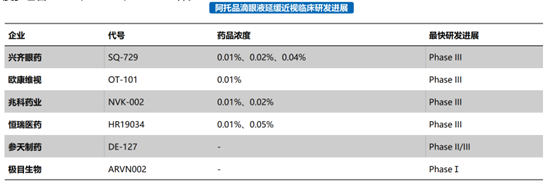

兴齐眼药另一个主阵地是预防近视的阿托品产品。目前国内尚无延缓近视进展的低浓度阿托品滴眼液获批上市,5个临床试验进入到2期临床及以上的开发阶段,主要企业包括兴齐眼药、欧康维视、兆科药业、恒瑞医药、参天制药。

来源:公开信息

据悉,爱尔眼科、何氏眼科、欧普康视等公司旗下医院获批低浓度阿托品院内制剂。今年6月1日,欧普康视发布公告,其控股子公司合肥康视眼科医院于近日获得安徽省药品监督管理局颁发的《医疗机构制剂注册批件》。同时,欧康维视(1477.HK)、兆科药业、恒瑞医药等的阿托品制剂也处于三期临床阶段。

这些巨头纷纷入局背后,一方面此类产品壁垒或并不固若金汤,另一方面兴齐眼药在眼科领域是否一直领先值得进一步观察。

来源:新浪财经上市公司研究院 作者:夏虫 共2页 上一页 [1] [2] 搜索更多: 兴齐眼药 |