|

巨额亏损终究尘埃落定。

8月30日晚间,牧原股份(002714.SZ)发布2022年半年报,增收不增利,以归母净利润亏损66.84亿元位列上市猪企“中考”倒数第一,几乎亏掉2021年的全部利润。

曾一年赚近300亿、被封为“猪茅”的牧原股份落得如此境地,当然不敢“坐以待毙”。在发布半年报的同时,牧原股份还发布包括拟购买银行理财产品、设立子公司开展屠宰业务等多份公告。

尽管牧原股份努力“补锅”,依然抵不过板块拖累。8月最后一个交易日,申万养殖业指数大跌2.09%,截至收盘,牧原股份跌0.91%,报收58.62元/股,总市值为3119.85亿元。

亏损收窄,发力下游业务

总结牧原股份的2022年上半年,增收却不增利。辛苦干了半年,还是落得巨亏下场。

据牧原股份2022年半年报,其今年上半年销售生猪3128万头,较去年同期增长79.39%;实现营收442.68亿元,同比增长6.57%。然而,由于猪价持续低位,越卖就越亏,牧原股份上半年归母净利润同比下降170.16%,亏损66.84亿元。

回望2021年,牧原股份的归母净利润为69.04亿元。也就是说,半年时间,牧原股份几乎把去年一年挣的钱全亏掉了。

可以说,猪价的波动掌握着猪企的盈亏。随着4月份生猪价格逐渐回升,并在6月中下旬加速上涨,牧原股份等不少猪企在二季度亏损显著收窄。

据牧原股份此前投资者电话会议及半年报信息,从今年6月起,牧原股份的生猪销售已经可以覆盖成本,而进入7、8月份,生猪价格维持在20元/公斤上方波动,公司第一季度归母净利润为-51.80亿元,而第二季度亏损收窄至15.03亿元。

此外,牧原股份也表示,在二季度以来,通过梳理优化业务路径、强化现场管理,加强人员能力培养等措施,不断提高养殖成绩,扭转了第一季度的成本恶化趋势。

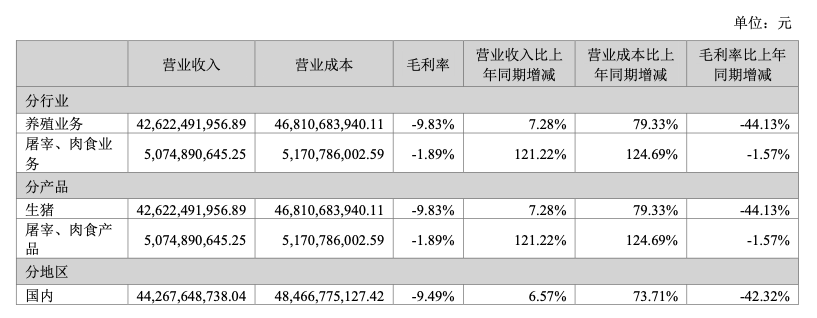

毛利率方面,据牧原股份年报,其2019年-2021年养殖业务毛利率分别为37.05%、62.09%和17.48%,而其2020年和2021年屠宰、肉食业务毛利率为-1.29%和0.13%。今年上半年,上述两大业务毛利率均为负值,分别是-9.83%和-1.89%,养殖业务毛利率同比减少44.13%,而屠宰、肉食业务毛利率仅同比减少1.57%。

牧原股份今年上半年业务毛利率情况。图片来源:半年报

反观主营屠宰和肉食加工业的同行双汇发展(000895.SZ),上市24年从未亏损,其近年来肉制品业务保持约30%毛利率,在今年上半年猪企“哀嚎遍野”的情况下仍盈利27.3亿元。

可以看出,屠宰、肉食加工生意要比养猪生意更稳定得多,这也是不少猪企正努力往下游发力的重要原因。

今年上半年,牧原股份在屠宰、肉食业务上明显加大功夫,公司共计屠宰生猪351.5万头,屠宰业务实现营业收入50.75亿元,占营收比重约11.46%,而该业务在去年同期为22.94亿元,占营收比重约5.52%,业务营收同比大增121.22%。

截至2022年上半年,牧原股份重要在建工程项目,其中有宁陵肉食生猪屠宰项目等6个屠宰项目。

牧原股份还表示,正继续加快下游屠宰业务布局。截至2022年6月末,公司已在河南、山东、安徽、东北等生猪养殖产能较为集中的地区成立23家屠宰子公司,已投产内乡、正阳、商水、铁岭、曹县等8家屠宰厂,投产产能合计2200万头/年,预计2022年末屠宰产能将超过3000万头,未来将在养殖产能密集区域实现屠宰产能的基本覆盖。 共2页 [1] [2] 下一页 搜索更多: 牧原股份 |