|

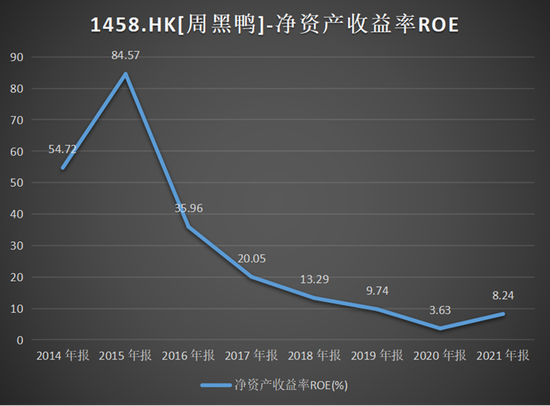

2016年,周黑鸭净资产收益率尚为35.96%,到2019年首次跌破10%,下降至9.74%;2020年受疫情冲击,净资产收益率跌至谷底,仅为3.63%;2021年净资产收益率有所上升,增长至8.24%。

高毛利率的代价

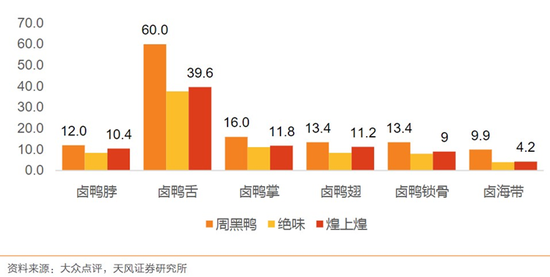

相对于绝味食品等同行,周黑鸭产品定位更加高端,产品单价要高于同行。这为周黑鸭打开利润空间,毛利率相较于同行具有明显的优势。

(注:周黑鸭、绝味食品及煌上煌主要鸭及鸭副制品每100g售价对比 单位:元)

2019年至2021年,周黑鸭毛利率分别为56.54%、55.47%和57.78%,长期保持相对稳定态势。同期,绝味食品毛利率分别为33.95%、33.48%和31.68%,煌上煌毛利率分别为37.59%、37.80%和33.00%。可见,周黑鸭毛利率要高出同行20个百分点。

《每日财报》发现,周黑鸭虽然毛利率水平明显更高,但利润水平并未远远甩开同行,净利率呈现逐年下滑趋势。2016年,周黑鸭净利率为25.41%,到2021年下降至11.93%。反观绝味食品,近几年来净利率维持稳定水平,2021年净利率为14.77%,已经超过了周黑鸭。毛利率更高的周黑鸭,为什么净利率不如绝味食品呢?

原因就出在销售费用上。2021年,周黑鸭销售收入仅有绝味食品的一半,但销售费用达到10.85亿元,是绝味食品的两倍。同期,绝味食品的销售费用仅为5.24亿元。煌上煌销售收入与周黑鸭大抵相当,但销售费用仅为3.95亿元。

随着规模持续扩张,2021年,周黑鸭管理费用达到3.10亿元,高于煌上煌的1.434亿元,低于绝味食品的4.176亿元。不过,绝味食品的门店数量是周黑鸭的4.93倍。

另外,卤味食品行业入局者众多,竞争压力越来越大,行业红利消退。曾经一度“高冷”的周黑鸭,也要瞄准下沉市场。周黑鸭在2021年扩张社区门店,增加消费者购买的便利性,同时还补充9.9元至25元的中低价单品。

即使疫情阴霾仍未散去,周黑鸭仍借助单店特许经营模式,逆势大举扩张门店,去年开了一千多家新店。2022年上半年,国内局部疫情反复叠加防控措施加严,周黑鸭预计净利润下降逾九成。周黑鸭补充门店数量短板后,能否与绝味食品再争高低呢?

来源:每日财报 楚风 共2页 上一页 [1] [2] 搜索更多: 周黑鸭 |