|

业绩或存较大“水分”

康泰生物历年应收账款占比较大。根据新浪财经鹰眼预警显示,近三年完整报告期内,应收账款与营收之比分别为54%、71%及40%。截止一季报末,公司应收账款为19.72亿元。

然而,公司对应收账款计提政策较为激进,坏账计提比例显著低于同行。

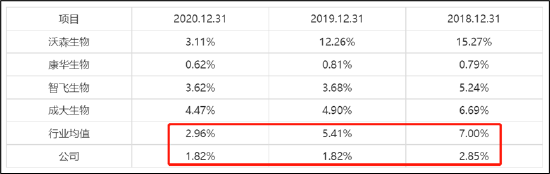

从康泰生物整体坏账计提比例看,其计提值显著低于同行平均值。公司与可比上市公司按信用风险特征组合计提的应收账款坏账准备占相应的应收账款余额的比例如下:

来源:公告

根据公司公告,公司称其应收账款主要为一年以内。值得一提的是,一年以内的坏账计提比例也显著低于同行,康泰生物一年以内不到2%,而除沃森生物外,其他同行对应的坏账计提比例在5%至10%的区间。具体如下截图:

来源:公告

值得一提的是,2018年康泰生物一年坏账计提为5%,到2019年因会计准则变更,使得其坏账计提比例越来越低。

除了应收账款坏账计提政策较为激进,其预提费用或也存在猫腻。

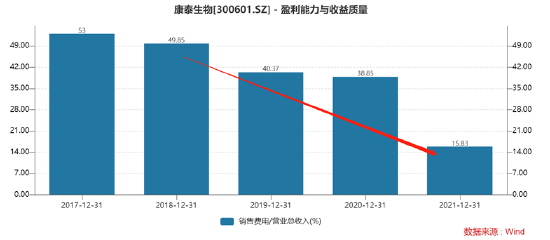

2017-2021年,公司销售费用率分别为53%、49.85%、40.37%、38.85%、15.83%。可以看出,康泰生物的销售费用率2021年显著低于往年40%左右的平均水平。2021年,康泰生物销售费用仅5.78亿元,而2020年为8.78亿元。对于下降的原因,公司年报解释称主要为非免疫规划疫苗销售推广受到疫情影响市场投入减少所致。值得一提的是,2021年公司非免疫规划疫苗收入24.86亿元,相比上年的22.61亿元仍有所增长。销售费用与营收变动出现明显背离。需要指出的是,销售预提费用人为操纵空间较大,可以通过提前确认或延迟确认,形成公司业绩调节“利器”。

此外,公司研发费用资本化比例也变动较大。2020年研发费用资本化比例仅为5.99%,而2021年飙升至30.41%。

我们试着将以上“水分”进行剔除,看看康泰生物2021年利润真实水平究竟如何。

首先,应收款的计提水分,以2021年年报数据为例,假设康泰生物一年以内的应收账款按照90%比例估算,坏账计提按照5%计提,不考虑其他因素情况下,公司利润将减少5000万元左右。

其次,预提费用藏的水分,销售费用同样以2021年数据为例,假设以非免疫规划疫苗24.86亿元的收入为计算基数,按照历年40%的预提费用,则公司销售费用或需要补提金额或超4亿元。

再次看看研发可能的水分,研发费用资本化金额我们如果延续以往水平,2021年或需要补提的研发费用超3亿元。

根据以上估算累加,估算或需要补提费用超过7.5亿元,占同期净利润60%左右。值得一提的是,2021年康泰生物净利润为12.63亿元,如果剔除这“水分”金额,2021年康泰生物的净利润大概率负增长。

来源:新浪财经上市公司研究院 作者:夏虫 共2页 上一页 [1] [2] 搜索更多: 康泰生物 |