|

研发投入不及营销的10%、创新药研发无突破 上市公司忙讲故事、大股东忙套现?

集采背景下,创新药成为医药行业的主要趋势,研发实力也代表了一家医药公司的核心竞争力。传统化学药、仿制药公司,纷纷向创新药转型,或加大研发投入,或直接收购创新类的医药公司。这些转型的医药公司中,不缺乏专注做研发的苦行僧,当然也不缺乏跟风蹭热度者。

振东制药的肿瘤药、毛发类药物以及中药材布局均是当今资本市场在医药领域的热门赛道。然而,公司在相关领域的研发实力究竟如何呢?

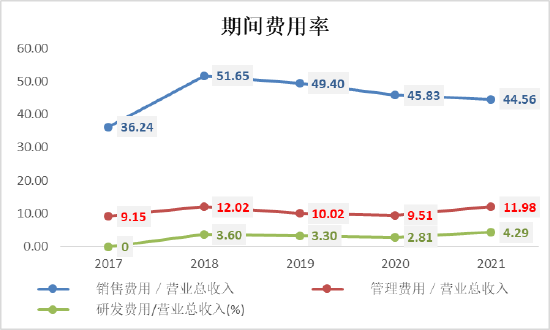

首先,从期间费用率角度看,振东制药的研发费用支出远不及销售费用和管理费用的支出,其中研发投入不及营销投入的十分之一。2021年,振东制药的研发费用为2.19亿元,占全部营业收入的4.29%,而同期公司的销售费用却高达22.70亿元,占全部营业收入的44.56%;研发人员占比仅为8.05%,不及10%的高新技术企业认定标准要求。

(资料来源:公司年报 新浪财经上市公司研究院整理)

而同期,复星医药、中生制药、再鼎医药、石药集团、齐鲁制药的研发投入在30-40亿元之间;复星医药、中生制药、再鼎医药、石药集团、齐鲁制药的研发投入在30-40亿元之间。相比之下,振东制药2亿左右的研发费用显然难以支撑创新药的研发。在这2亿左右的研发费用中,有相当一部分为折旧及摊销费用、能源费用、维修检验费等。

研发投入尚且如此,创新药研发成果便更显落寞。公司创新药的研发模式采用合作研发的方式,与不少大学联合,2021年并未取得实质性的创新药突破。

更令人费解的是,在公司研发尚且需要大量资金投入之时,2022年振东制药却选择大手笔分红27.74亿元,实控人李安平获得分红9.61亿元左右。除此之外,公司控股股东振东集团,更是在不到一年的时间内,通过大宗交易、竞价交易和协议转让的方式16次减持振东制药股份,合计套现6.57亿元,持股比例由38.24%进一步下降至29.64%。

这难道是,上市公司讲创新药、毛发药的故事,配合大股东套现的组合拳?公司何时能进入创新药的收获期,达霏欣何时能成为振东制药可靠的业绩支柱,仍有待进一步观察。

来源:新浪财经上市公司研究院 作者:新消费主张/cici 共2页 上一页 [1] [2] 搜索更多: 振东制药 |