|

尽管拿下比自身市值还高的订单,亚玛顿的胃口却并不够大。

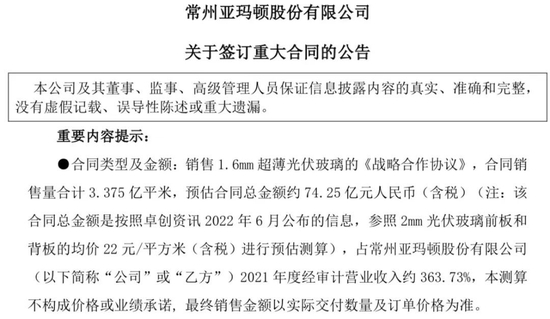

6月26日,亚玛顿公告,公司与天合光能签署战略合作协议,公司拟于2022年6月1日起至2025年12月31日期间,向天合光能销售1.6mm超薄光伏玻璃,预估销售量合计3.38亿平米。

受此消息影响,6月27日,亚玛顿一字涨停,报36.78元/股,总市值73.21亿元。而在6月24日,亚玛顿提前异动,收获一字板。

龙头青睐有加

这笔订单于亚玛顿而言可谓蛇吞象。

按照卓创资讯6月公布的信息,参照2mm光伏玻璃前板和背板的均价22元/平方米估算,合同总金额约74.25亿元,占亚玛顿2021年营业收入的363.73%。另外,连拉两个涨停板后,亚玛顿的市值方才站上73亿元,仍小于合同金额数。

亚玛顿表示,本次合作协议的签订,体现了公司在薄玻璃领域的技术研发优势和技术创新能力。同时,有利于公司1.6mm超薄光伏玻璃的市场推广,进一步提升在薄玻璃领域的市场影响力及核心竞争力,将对经营业绩产生积极影响。

相比组件龙头天合光能的名声在外,对外界而言,亚玛顿稍显陌生。但其实早在2020年,两家公司就签下大单。彼时,亚玛顿披露,将于2020年11月1日起至2022年12月31日,向天合光能及其多家子公司销售超薄双玻、210mm硅片大尺寸光伏镀膜玻璃8500万平米,预估合同总金额为21亿元,占公司2019年营收的177.31%。

伸出橄榄枝的龙头,不止天合光能一家。据亚玛顿2021年1月3日公告,曾与晶澳科技及其多家子公司签订销售合同,双方约定2021年初至2022年末合同销售量不少于7960万平米,预计合同金额约21亿元;2019年11月底,亚玛顿宣布与隆基绿能旗下多家公司达成15亿元光伏玻璃销售合同,数额接近2018年全年营收,根据计划,合同履行至2021年末。

待履行金额较大

不过,就履约情况来看,亚玛顿显然对龙头们的大单有些吃不消。

2021年年报显示,亚玛顿与前述三家企业的合同均正常履行。其中,当期与天合光能的合同已履行2.66亿元,合计已履行金额3.7亿元,待履行金额17.3亿元;2021年亚玛顿向晶澳科技销售额为5.25亿元,尚有15.75亿元待履行;而与隆基绿能本该在年底结束的合同,待履行金额仍有5.44亿元。

对此,亚玛顿解释称,报告期,随着硅料及大宗商品价格大幅上涨以及光伏玻璃产能快速扩张,二季度开始,光伏玻璃价格大幅下降并在低位波动,因此,合同总金额与实际履行金额存在较大差异。

价格因素诚然不可忽视,但销量端上,上述合同的履约情况同样差强人意。根据2021年年报,公司当期光伏玻璃销量为7209.71万平方米,营收为17.43亿元。照此计算,亚玛顿2021年光伏玻璃的平均售价是24.17万元/万平方米。

对应2021年天合光能2.66亿元的采购额,当年销量为1100万平方米。而合同约定,亚玛顿应在两年时间里,向天合光能供货8500万平米,一年的供货量则在4250万平方米左右。如此看来,亚玛顿对天合光能的光伏玻璃销量尚不足预期的三成。

另外,按照2021年亚玛顿分别向晶澳科技5.25亿元、隆基绿能3.92亿元的销售额,销量则分别为2172万平方米、1621万平方米,远不及平均每年3980万平方米、3014万平方米的约定销量。

针对光伏玻璃销量不及预期,以及公司是否存在履约困难等问题,《国际金融报》记者致函致电亚玛顿董秘办,对方表示暂不接受媒体采访。

产能过剩风险也是悬在亚玛顿头上的一把利刃。中银国际6月13日研报指出,光伏玻璃的过剩已不可逆转,而快速扁平化的成本曲线将侵蚀龙头的毛利率优势。据统计,在全部产线按期投产的情况下,到2022年底,国内光伏玻璃产能将达到6.19万吨/天,同比增长156.32%,供给将大幅过剩,超出需求天花板25.5%。而在2023年上半年,供给过剩幅度继续扩大,超出需求天花板78.46%。 共2页 [1] [2] 下一页 搜索更多: 亚玛顿 |