|

香飘飘原先的业务成功,一半靠标准化和成本控制,一半靠营销广告和经销商。但是,当产品受到替代品和上游原材料涨价的冲击的时候,还能顺利升级为消费者提供满足需求的高质量产品吗?

2022年一季度,香飘飘(603711.SH)营业收入为4.96亿元,同比下降28.28%;归属于上市公司股东的净利润亏损5967.66万元,同比下降2105.78%;基本每股收益为-0.14元。从2019年开始,香飘飘的营业收入、毛利和毛利率已经连续三年出现较大幅度的下滑,尤其是2022年一季度,毛利率从2019年度的41.20%下降到了20.59%,直接腰斩。与之相应地,公司的经营活动产生的现金流量净额也显示恶化的趋势。如果不出意外,2022年香飘飘的营业收入、毛利和毛利率将继续以肉眼可见的速度下滑。

曾经的奶茶第一股,号称“一年卖出3亿多杯,杯子连起来可绕地球一圈”的香飘飘,到底怎么了?

替代品的冲击

奶茶作为消费品,理论上来说应该是需求比较稳定的产品。然而,奶茶和咖啡、啤酒、可乐等消费品可能存在着很大的差异。咖啡、啤酒、可乐等存在着稳定需求,而奶茶可能是快速迭代的饮品,类似于各领风骚三五年的保健品。按照迈克尔·波特的竞争五力模型,香飘飘的奶茶竞争格局并没有变化,依然是行业的龙头;新进入者也没有对香飘飘构成很大的冲击。香飘飘业绩出现恶化的主要原因,是三个因素导致的:替代品、上游供应商和下游消费者。下游消费者追求享受、口味的同时,越来越注重健康,而这给了新式茶饮替代香飘飘的重大机会:冲泡式奶茶通过植脂末等调节口味,新式茶饮使用的是鲜奶、新鲜水果等种类多元化的天然材料调制口味,在消费者的观念里,往往更加健康。替代品对香飘飘的冲击是巨大的,导致了业绩的持续下滑。

此外,香飘飘的上游供应商主要是包装材料、植脂末等厂家。这些供应商的下游客户众多,比如包装材料,各行各业都需要用到,因此,香飘飘对于供应商来说,很难具有谈判价格优势。当上游供应商成本上涨的时候,必然会传导给香飘飘。在过去的几年中,一方面是原材料涨价,一方面是替代品的冲击导致消费端涨价困难,香飘飘只能挤压自己的毛利率。

奶茶的原材料成本

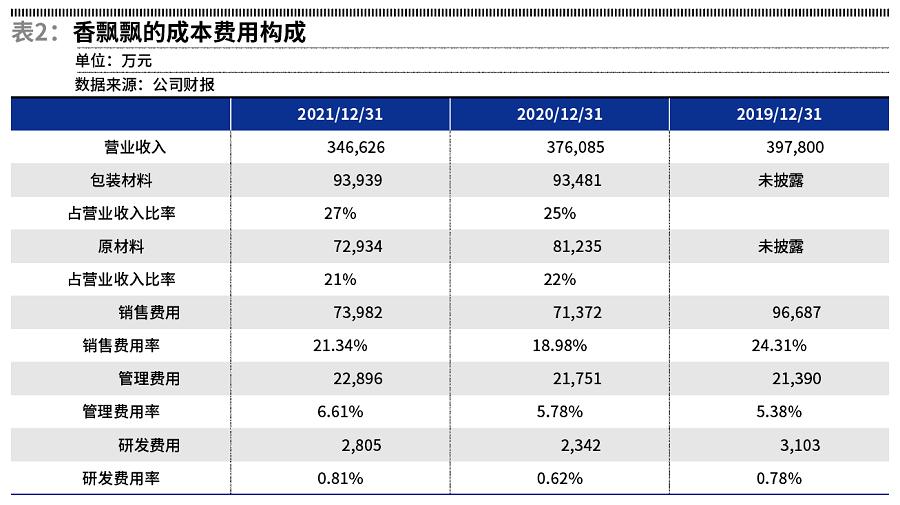

香飘飘2021年的奶茶营业成本22.45亿元,其中原料成本为17.12亿元,占比76.28%,由于原材料涨价,比2020年原料成本占比有所提升。而在公开信息中,比较让人惊讶的是,在香飘飘的原料成本中,包装材料2021年采购金额为9.39亿元,占2021年采购金额的比重为50.80%,原材料采购金额为7.92亿元,占比42.85%。

2021年,香飘飘的销售费用为73982万元,占营业收入的比例为21%。销售费用和包装费加起来占了香飘飘营业收入的接近50%,真正可以喝的原材料采购金额占营业收入的比例为23%。由于香飘飘主要采取经销模式,对经销商采取买断式销售,因此再考虑到经销商的利润的话,最终消费者的消费价格中,销售费用、包装费和经销商将至少占比60%,而原材料占终端销售价格的比例或许低于20%。

消费者看到这一组数据,会思考的一个问题是:当我们购买香飘飘的时候,到底是在买包装和广告,还是在买饮品?

可以说,香飘飘原先的业务成功,一半靠标准化和成本控制,一半靠营销广告和经销商。但是,当产品受到替代品和上游原材料涨价的冲击的时候,香飘飘需要考虑的是:如何为最终的消费者提供满足需求的高质量产品。在2021年年度报告中,香飘飘在增加了这方面的论述,可以看出香飘飘在产品创新方面的努力:升级产品品质,推进产品研发,打造更加健康的饮品、升级杯装果汁茶的产品配方。然而,香飘飘再怎么讲产品品质和产品创新,从前面分析的原材料占销售价格的比例来看,始终难以让投资者感到信服。

如果再翻翻年度报告中的研发人员和研发投入,对香飘飘的产品升级战略是否能够成功,更会感到有那么一点点疑惑。公司2021年年报披露,研发人员为67人,60人为本科及以下学历;研发投入2804万元,与73982万元的销售费用和22896万元的管理费用相比,少得可怜。

高额存款和高额借款同时存在

在香飘飘的业绩下滑的同时,另一个让人感到困惑的地方是,从2020年开始,在并不缺钱的情况下,公司大幅增加了短期借款,导致合并资产负债表出现大额金融资产和大额借款同时存在的现象。

通过查阅现金流量表可以发现,香飘飘最近三年“取得借款收到的现金”和“偿还债务支付的现金”,年度发生额刚好相等,这两个项目的年度余额应该为零。令人感到困惑的是:公司在不差钱的情况下,年度中间借钱、还钱的目的是为了什么?难道借钱不需要手续费、不需要利息?还是说手续费和利息可以低到忽略不计?

那么,短期借款的余额来自哪里?从香飘飘的现金流量表中可以发现,“收到其他和筹资活动有关的现金”和“支付其他和筹资活动有关的现金”这两个项目的发生额都很大,报表附注中主要为票据贴现。我们并不质疑香飘飘财务数据的真实性,我们提出的问题是:当金融资产收益率在2%左右的时候,一般来说票据贴现的成本会高于收益,这对于公司显然不是合算的事情。很多时候,上市公司会以与金融机构保持良好的合作关系为由,解释保持高额的银行借款的原因。然而,真的需要通过这个来保持良好地合作关系吗?与银行等金融机构保持良好的关系,不是靠贷款的多少,而是要靠实力来说话。也许,相对于香飘飘的营业收入和毛利下降幅度来说,利息差和手续费这点钱不算多,但是,这或许说明了公司的管理态度。

(作者为上海国家会计学教授、博士生导师)

来源:证券市场周刊 特约作者 郭永清/文

搜索更多: 香飘飘 |