|

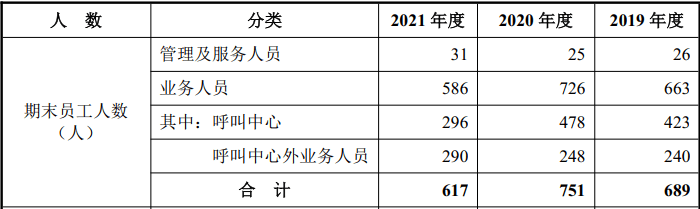

唯都股份报告期内员工人数变动情况

数据来源:唯都股份审核问询函的回复

客户集中度较高

报告期内,唯都股份来源于汽车行业的销售收入占主营业务收入的比重分别为88.27%、92.20%以及93.26%,高达九成,剩下一成左右的业务收入来源于奶粉行业、服装、奢侈品及其他行业。可见,唯都股份在汽车领域之外的市场尚未形成明显的品牌效应,缺乏一定的市场影响力。

具体来看,唯都股份向前五名客户的销售收入占当期营业收入的比重分别为81.48%、82.23%以及82.67%,客户集中度较高。其中,向第一大客户沃尔沃的销售收入占营业收入的比例分别为26.77%、30.92%以及42.31%,占比逐年增加,至报告期末该比例已超过4成。

通常情况来讲,单一的客户结构使得公司市场竞争能力较弱。如果未来公司主要客户终止合作关系,或减少对客户关系管理营销服务的需求,将会对唯都股份业绩带来重创。

招股书数据亦显示,唯都股份应收账款余额也较高。报告期内,唯都股份应收账款余额分别为1.28亿元、1.10亿元以及1.83亿元,占营业收入的比例分别为65.72%、52.54%以及70.35%,且2021年应收账款增长率为67.03%,高出营业收入增长率42个百分点。

同时,报告期内,唯都股份应收账款周转率分别为1.95、1.85和1.88,低于上海凯淳实业股份有限公司(下称凯淳股份)和广东因赛品牌营销集团股份有限公司(下称因赛集团)等同行公司。招股书显示,报告期同期,凯淳股份应收账款周转率分别为4.02、4.16以及3.77,因赛集团为2.88、2.24以及5.00。

唯都股份表示,由于和同行可比公司业务结构的差异,且公司业务以项目制开展,较多在项目阶段完成或项目全部完成后才与下游客户结算,这导致公司的应收账款周转率较同行公司低。此外,受下游客户季节性影响、第四季度销售收入占比较高,且下游主要客户的内部结算、拨款、支付等流程的周期相对较长等均影响了应收账款周转率。

来源:投资时报 研究员 柳白 共2页 上一页 [1] [2] 搜索更多: 唯都股份 |