|

2021年,云南白药研发费用为3.31亿元,同比增长82.99%,但占营收的比重仍不足1%

“千金藤素”,可能会成为医药行业2022年的关键词之一。

近日,我国科学研究发现新冠治疗新药获得国家发明专利授权,而该药物主要成分就是可以抑制病毒复制的“千金藤素”。消息一出,中药材市场上千金藤价格出现大幅上涨,A股市场关于千金藤素概念的全新板块应声而出,与之沾边的多家中药类企业股价出现暴涨,这其中自然包括中药龙头企业——云南白药集团股份有限公司(下称云南白药,000538.SH)。

面对“千金藤素”的炒热,5月25日,云南白药董秘通过投资者互动平台回应了相关问题。其表示,云南白药集团下属两家子公司,分别持有千金藤素片药品注册证,获批产品名称为“千金藤素片”,公司当前暂未生产及销售千金藤素片。

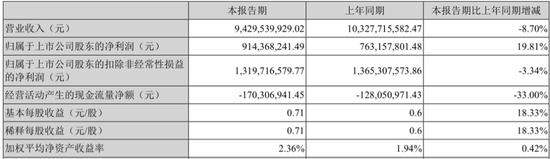

《投资时报》研究员注意到,此前,云南白药对外披露了2022年一季度业绩报告。数据显示,报告期内该公司实现营业收入94.3亿元,同比下降8.7%;归母净利润9.14亿元,同比上升19.81%;扣非净利润13.2亿元,同比下降3.34%。

在二级市场,进入2022年以来,受政策影响和疫情催化,中药股集体暴发了一波“小高潮”。其中广誉远(600771.SH)、以岭药业(002603.SZ)、同仁堂(600085.SH)等中药股快速上涨,频攀高点。而受2021年投资巨亏影响的云南白药却与之形成鲜明对比,股价一路下行。今年一季报披露前,该公司股价更是创下近两年最低点49.62元/股。

受“千金藤素”影响,该股进入5月后公司股价有所上涨。截至2022年5月27日收盘,云南白药报收于56.26元/股,但与2021年最高点110.72元/股相比仍下跌近半,市值也从2000亿缩减至目前的1010.55亿元,一年多时间蒸发近千亿。

《投资时报》研究员注意到,云南白药多年来主业发展陷入瓶颈。为谋求新的增长点,今年4月,云南白药入股上海医药集团股份有限公司(下称上海医药,601607.SH)的百亿定增正式落地。

一边是医药业务增长乏力的老字号,另一边是急需资金的创新药企,两家公司将如何实现优势互补、产业协同?

2021年以来云南白药股价变化趋势(元/股)

主营业务增长陷入瓶颈期

公开资料显示,云南白药由民间名医曲焕章于1902年创制。1971年,公司前身云南白药厂正式成立。1993年,云南白药在深交所挂牌上市,成为云南省第一家A股上市公司。该公司目前的主营业务包括自制工业品研发、生产和销售以及药品批发零售,业务范围涵盖药品、健康品、中药资源、医药流通等领域。

《投资时报》研究员注意到,自2015年之后,云南白药的营收增长均在10%上下徘徊,且2022年一季度,该公司营收首次出现同期负增长。

业务结构上,2021年云南白药的批发零售业务收入为235.81亿,毛利率为7.31%;工业产品收入为127.03亿,毛利率为63.98%。

从过往数据来看,2019年至2021年,该公司业务收入中占比较大的批发零售业务收入同比增速有所放缓。由2019年的16.4%一路下滑至2020年的13.06%,再到2021年的12.43%。在此期间,其工业产品收入的增长率虽呈上升趋势,但该业务营收占比却从2019年的37.16%下滑至2020年的35.78%,再到2021年的34.92%。

可以看到,近年来,云南白药毛利率较低的批发零售收入占比在逐年增加,也就是说,该公司主营利润增速主要依靠盈利能力较低的批发零售利润来拉动。

面对主营业务的增长乏力,云南白药也在谋求新的增长点。在今年3月30日的投资者调研会议上,该公司提出,公司会围绕“1+4+1”战略来做好发展和转型。第一个“1”,是指深耕在中医药领域的发展。“4”指在口腔领域、皮肤领域、骨伤领域以及女性关怀领域,全面对产品矩阵进行布局。最后一个“1”指数字化技术,包括以人工智能为主的新技术引入到研发经营的各个环节。

2022年第一季度云南白药主要会计数据

研发费用率低于同行企业

作为国家高新技术企业,云南白药在研发方面的投入偏低。

《投资时报》研究员翻阅该公司历年财报发现,2018至2020年,云南白药研发费用分别为1.1亿元、1.74亿元、1.81亿元,各年研发投入占总营收的比重分别为0.41%、0.59%、0.55%,低于行业平均水平。 共2页 [1] [2] 下一页 搜索更多: 云南白药 |