|

盈利能力下滑

公开资料显示,阳光电源是一家专注于太阳能、风能、储能和电动汽车等新能源电源设备的研发、生产、销售和服务的国家重点高新技术企业。公司主要产品有光伏逆变器、风电变流器、储能系统、新能源汽车驱动系统、水面光伏系统、智慧能源运维服务等,并致力于提供全球一流清洁能源全生命周期解决方案。

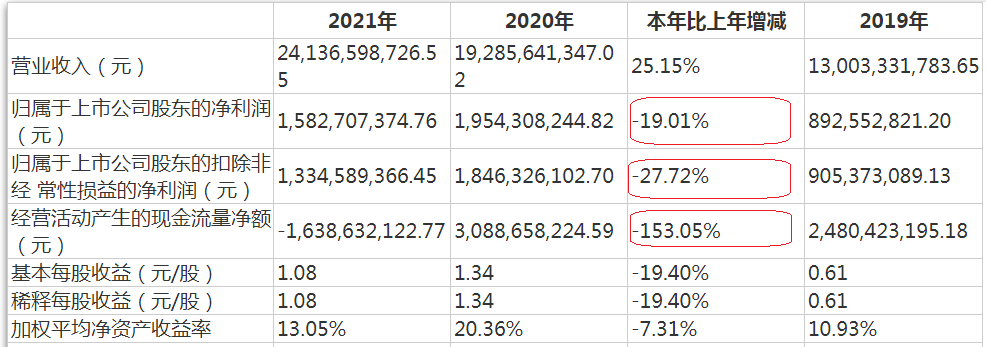

2021年,该公司录得营收241.37亿元,同比增长25.15%;录得归属母公司股东的净利润为15.83亿元,同比下滑19.01%;扣非后归属母公司股东的净利润为13.35亿元,同比降幅达27.72%。经营活动产生的现金净流出16.39亿元,同比降幅深达153.05%。

2022年第一季度,公司收入同比增长36.48%至45.68亿元,归属母公司股东的净利润同比增长6.26%至4.11亿元,扣非后归属母公司股东的净利润仍同比下滑1.96%至3.71亿元。显然,今年第一季度,公司收入与净利润虽双增,但后者增速优势并不明显。

在业绩说明会上,董事长曹仁贤表示,2021年公司业绩低于预期,主要原因是电站业务出现几个问题,导致公司合计减少约10亿元业绩。其中包括疫情导致越南项目在10月没有并网,执行新电价导致计提;缅甸项目因外部原因而取消,海外储能业务受到疫情影响等。同时,公司业务步子迈得有点大,对芯片和疫情估计不足,内部管理不够精细,汇兑损失亿元、费用也增加。

拆分年度利润表不难发现,阳光电源盈利大幅下滑与成本、费用高升以及减值损失大增等因素有关。数据显示,2021年,该公司营业成本同比增长26.48%至187.65亿元,销售毛利率为22.25%,较上期同期下降0.82个百分点。分行业来看,光伏行业、储能行业的营业成本为145.01亿元、26.95亿元,同比增幅近两成、两倍,以致于前者毛利率同比微增不到1个百分点、后者毛利率同比下滑7.86个百分点。

而在费用方面,销售、管理、研发及财务费用均较上年有所上升。其中,销售费用、研发费用同比增幅较大为62.58%和44.03%,分别为15.83亿元、11.61亿元。对于此两项费用高企的原因,阳光电源在年报中解释,主要是本期销售收入增长,相应销售人员薪酬及计提的售后维修费增长较大所致,以及加大研发项目投入,导致研发人员薪酬及领用原材料增加较多所致。

但《投资时报》研究员注意到,销售及研发费用明细中,几乎各“小项”均有增幅。且2022年第一季度,阳光电源的销售费用、研发费用、财务费用同比增幅仍高达99.01%、65.20%、1571.22%。后者大增近16倍,主要是外币汇率下降,汇兑损失增加所致。而在2021年,财务费用中的汇兑损益为1.83亿元,尚低于上年同期的2.09亿元。

另外,该公司投资收益、公允价值变动收益虽为3.55亿元、6643.83万元,较上年同期增加2.19亿元、6452.92万元,但信用减值、资产减值损失为-2.08亿元、-2.74亿元,较上年同期减值损失拉大1.60亿元和2.45亿元。其中,应收账款坏账损失、存货跌价损失及合同履约成本减值损失金额较大,为-1.98亿元、-2.37亿元,分别较上年同期损失拉大1.65亿元和2.08亿元。

阳光电源主要会计数据和财务指标

数据来源:公司年报

来源:投资时报 研究员 王子西 共2页 上一页 [1] [2] 搜索更多: 阳光电源 |