|

数据来源:天味食品年报

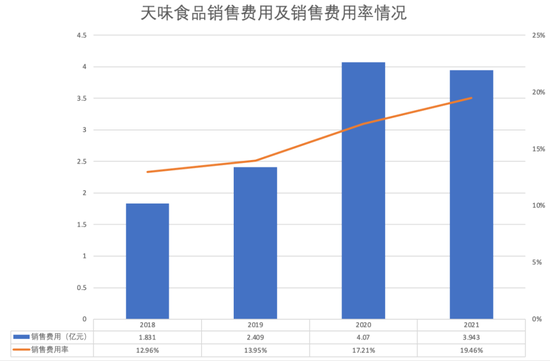

天味食品在2021年年报中称,由于竞争加剧,头部企业均加大品牌及渠道建设投入,但也带来获客成本增加的趋势,使得销售费用率进一步上行,利润端承压。

事实上,在调味品市场中,天味食品的销售费用率也处于高位。2021年,海天味业的销售费用率为5.43%,颐海国际的销售费用率为11.74%。截至2021年前三季度,日辰股份(603755.SH)的销售费用率为6.34%,中炬高新(600872.SH)的销售费用率为8.79%。

渤海证券认为,由于阶段性的供过于求,导致各个调味品企业纷纷加大费用投放以推动销售,如天味食品、颐海国际等行业龙头出现销售费用上行的趋势。但也预计,未来随着需求端的回落,新进入者长期恐将难以为继,老牌复合调味品企业持续全国化的进程。

03

激励计划一波三折

虽然当前业绩低迷,但天味食品仍保持乐观的业绩预期。

2月26日,天味食品宣布进行2022年限制性股票激励计划,拟向237人激励对象授予1197万股,占总股本的1.59%,授予价格为10.96元/股。

此次激励计划的业绩考核要求中,天味食品要求解除限售期的条件为2022年和2023年的营业收入增长率分别不低于15%和32.25%。这也就意味着,天味食品在2022年和2023年的营业收入至少达23.3亿元和26.79亿元。

然而,天味食品在2021年的营业收入增长率为-16.73%,不增反降。而在2018年、2019年和2020年,天味食品的营业收入增长率为24.56%、18.18%和26.98%,也与业绩要求中32.25%的目标有一定差距。

实际上,2022年的股票激励计划是天味食品实施的第三次激励计划。天味食品曾在2020年5月宣布实施2020年股票期权与限制性股票激励计划,并在2021年7月,又发布了2021年的股票期权与限制性股票激励计划的相关公告。

其中,2020年激励计划的业绩考核也以营业收入增长率为准,要求2020年和2021年的营业收入增长率分别不低于50%和125%。

而在2021年激励计划中,天味食品降低了业绩考核目标,要求2021年和2022年的营业收入增长率分别不低于24%和55%。

从目前数据看,天味食品尚未达到前两次激励计划对2020年和2021年的业绩考核目标。且在第二次激励计划发布仅两个月后,天味食品于2021年9月宣布终止实施2020年和2021年的激励计划。

天味食品称,公司综合考虑当前宏观经济状况、行业市场环境等因素,预计无法达成激励计划原设定的业绩考核目标。且由于部分激励对象自有资金有限、股价波动较大等因素,天味食品选择终止实施前两次激励计划。

据限制性股票行权价格,三次激励计划接连降级。2020年、2021年和2022年的限制性股票的行权价格分别为19.9元/股、14.89元/股和10.96元/股。同时,天味食品的股价在2020年12月31日的收盘价达到82.24元/股之后,一路下跌。截至2022年4月8日,天味食品以15.65元/股收盘,市值为118亿元,市盈率(TTM)为64倍。

如果天味食品并未终止2020年股权激励计划,当前的股价水平已难以达到预期的激励目的和效果。

国盛证券认为,天味食品收入端有望改善,利润端更具弹性。股权激励计划落地后,能绑定核心团队利益。

而2021年叠加激励计划之后,天味食品能否有效控制成本,业绩能否重整旗鼓,第三次激励计划是否依旧面临“夭折”的风险,《投资者网》将持续关注。(思维财经出品)

来源:投资者网 彭宝萱 共2页 上一页 [1] [2] 搜索更多: 天味食品 |