|

换言之,2021年该公司境外收入能否保持“高增”存疑。而国内市场业务拓展,与销售驱动有关。总体来看,2021年,石头科技预计营收58.37亿元、归母净利润14.02亿元、扣非后归母净利为11.90亿元,同比增速分别为28.84%、2.40%、-1.52%。加权平均净资产收益率为18.0%,较上年减少5.89个百分点,创五年来新低。

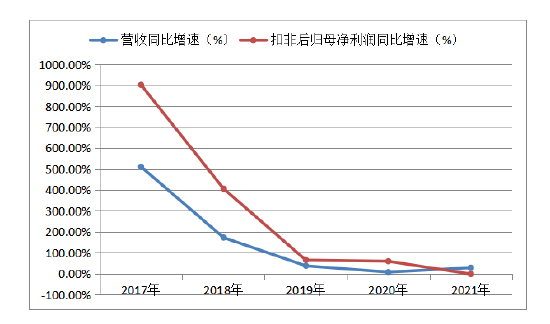

若拉长时间来该看,2017年至2020年,该公司营收同比增速为510.95%、172.72%、37.81%、7.74%,归母净利润同比增速为696.05%、359.11%、154.52%、74.92%,扣非后归母净利同比增速也由2017年的902.29%,一路放缓至2019年、2020年的65.11%、59.71%。五年下来,石头科技收入及利润增速大幅放缓。

石头科技五年来营收及扣非后归母净利润同比增速情况(单位:%)

数据来源:wind及公告

需求不足、竞争激烈

消费需求承压以及竞品冲击问题,也不能忽视。

据奥维云网数据,2021年,扫地机器人线上渠道销售额同比上升28.3%,销量同比下降10.7%;均价为一台2412元,同比上涨733元。2022年1—2月,该品类销售额、销量同比为6.5%、-33.02%;均价2871元,同比上升1065元。

从数据来看,扫地机器人销量增速不及销售额,市场需求有所“萎缩”,品类销售额规模的增长主要来自均价上涨。

具体来看,2021年,扫地机器人线上销售额TOP5品牌依次是:科沃斯、云鲸、石头、小米、美的;市占率为44.98%、16.46%、13.92%、10.93%、2.07%,石头科技被“后来者”云鲸超越。若按销量来看,TOP5品牌为:科沃斯、小米、石头、云鲸、美的,市占率分别为38.66%、17.8%、11.01%、10.38%和4.3%,石头科技仍处“老三”位置。

2022年1—2月,“石头”品牌线上销售额、销量市占率重回“老二”,为20.17%、16.03%。云鲸、小米位列销售额市占率第三、第四,为14.91%、10.51%;销量市占率,小米与云鲸“换位”,分列第三和第四,为14.73%、11.14%。但这三品牌线上市场份额差距不大。科沃斯仍稳居第一,且继续与其他品牌拉开距离。

从畅销机型来看,2021年,入围线上渠道TOP10的机型基本被科沃斯、云鲸、小米和石头“瓜分”。其中,石头科技入围机型有2个,即G10、T7S PLUS,但两机型销售额市占率、销量市占率均不占优势。2022年1-2月,G10市场份额大幅提升,超越科沃斯的N9+、云鲸的J2,但T7S PLUS市场份额却较上年减少。

根据奥维云网预判,2022年,依靠洗地机和自清洁扫地机器人拉动的清洁电器行业仍将保持增长态势,但高增背后仍主要是均价上涨。从销量,可明显感到消费需求不足。需求难激发下,价格战或会来得更早,但高品牌集中度趋势下,竞争来自剩余蛋糕瓜分,头部品牌仍保持领先优势。

对于石头科技来说,2022年市场争夺战或更激烈。(来源:投资时报) 共2页 上一页 [1] [2] 搜索更多: 石头科技 |