|

在500亿英镑(680亿美元)收购要约遭葛兰素史克(GSK.US)拒绝后,联合利华(UL.US)考虑提高报价。多位分析师对这笔交易持反对态度,称该交易没有意义,估值太高了。

伯恩斯坦分析师Bruno Monteyne表示,消费保健不是一个高增长的行业,联合利华在大宗交易方面的记录很糟糕。

加拿大皇家银行分析师James edwards Jones表示,联合利华收购葛兰素史克消费医疗保健业务的交易令人担忧。Jones表示,联合利华与三分之二的葛兰素史克消费保健业务没有重叠,在医疗和临床产品的监管问题上也缺乏经验。

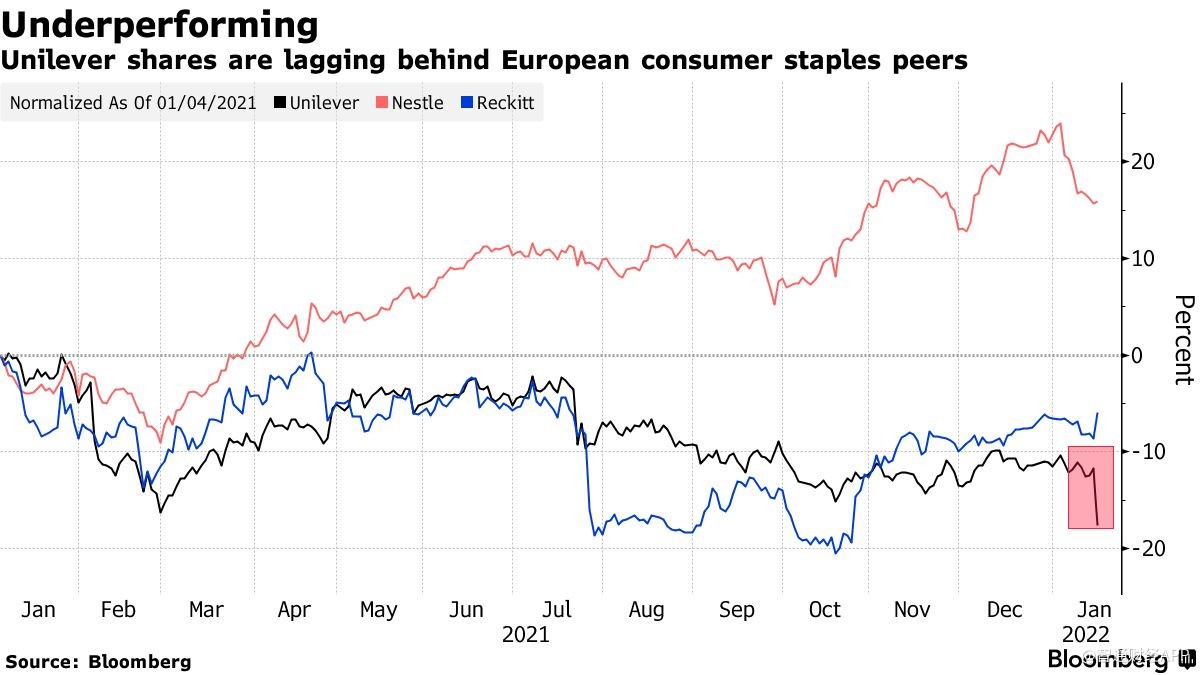

投资者的反应是抛售联合利华的股票,导致该公司股价下跌7.3%,创下近两年来的最大跌幅。 葛兰素史克在伦敦的股价上涨3.7%。

据悉,葛兰素史克日前表示,拒绝了联合利华对其消费医疗保健业务的三份非约束性收购要约,包括联合利华最近提出的500亿英镑(680亿美元)的现金和股票收购要约。但报道称,联合利华考虑提高收购报价。

Bloomberg调查的分析师、交易员和经纪人表示,联合利华需要将报价提高约73亿英镑(100亿美元),才能赢得葛兰素史克董事会的支持。

伯恩斯坦的Monteyne表示,如果以550亿英镑的价格达成交易,联合利华支付的费用至少比应该支付的金额多出100亿英镑, “这是一笔非常糟糕的交易。”

巴克莱银行分析师Warren Ackerman表示,积极的一面是,联合利华将成为全球消费保健领域的领导者,并获得标志性品牌,从而可以在新兴市场扩张 。

但这将付出高昂的代价。 巴克莱估计,根据最新报价和对葛兰素史克消费业务的普遍预期,估值倍数达EBITDA的20倍。Ackerman表示,很少有如此高估值的交易创造了价值。

他补充称:“在管理层信誉已经成为问题的情况下,即使我们还看到了许多积极因素,这笔交易也将难以接受。”(来源:智通财经APP)

搜索更多: 联合利华 |