|

在爱尔眼科前十大流通股股东中,曾位列第五、第九的高瓴资本和张坤管理的易方达蓝筹精选基金,如今已纷纷“出逃”并退出前前十大流通股股东之列。

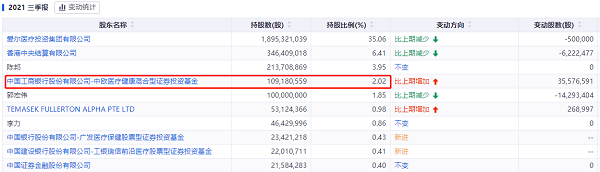

此外,爱尔医疗投资集团有限公司、香港中央结算有限公司及郭宏伟也减持了爱尔眼科的股份,分别减持50万股、622.25万股和1429.34万股。

与上述股东相悖的是,“医药女神”葛兰却持续看好爱尔眼科。

截至三季度末,葛兰管理的中欧医疗健康混合基金增持3557.66万股爱尔眼科,持股比例由1.36%升至2.02%,为爱尔眼科第四大流通股股东。

年内耗资超7亿,收购13家医院

自2009年上市以来,爱尔眼科开始围绕眼科医疗的主营业务进行频繁扩张。

对内,爱尔眼科通过上市公司的自有资金进行网点建设;对外,通过并购重组与产业基金并购的方式进行积极扩张,加速在全国各地、县布点眼科医院,抢占市场份额。

从2014年开始,爱尔眼科耗资9800万元成立了湖南爱尔中钰眼科医疗产业并购投资基金,至今已投资12家产业基金。截至2020年6月末,其投资规模累计达16.1亿元以上。

此后,爱尔眼科的扩张步伐愈发加快。财报显示,该公司仅在2019年收购并新建了湖南湘潭、云南普洱等18家医院,以及31个门诊部和诊所。

除此之外,爱尔眼科还收购了新加坡上市公司ISEC眼科集团,并将其12家眼科及全科诊所纳入名下。这也是继完成对欧洲巴伐利亚眼科的收购后,爱尔眼科再一次跨境收购国外眼科上市集团。

至此,爱尔眼科成为全球唯一一家同时拥有中国、新加坡、欧洲三家上市公司的眼科医疗连锁集团。随后在2020年,爱尔眼科又通过定增收购了30家医院。

2021年以来,爱尔眼科并未放慢收购的步伐。

在今年6月,爱尔眼科发布公告称,拟收购丹东爱尔55%的股权、临沂爱尔51%的股权和万州爱尔80%的股权,交易金额分别为3459.5万元、3794.4万元和6464万元,共计1.37亿元。

随后在8月18日,爱尔眼科又发布关于收购的公告,拟收购南京爱尔安星眼科医疗产业投资中心(下称:爱尔安星)所持有的日照爱尔55%股权、威海爱尔51%股权、河源爱尔75%股权、江门新会爱尔65.1%股权和枣阳爱尔70%的股权。

上述5家公司的交易金额分别为4929.65万元、3813.27万元、3367.5万元、15618.79万元和5001.5万元,此次收购价格合计3.27亿元。

近期,爱尔眼科再次宣布拟收购5家标的医院。其中,爱尔眼科将收购鞍山爱尔55%股权、沧州爱尔51%股权、阜阳爱尔51%股权、廊坊爱尔72.72%股权和秦皇岛爱尔80%股权,合计收购价格2.79亿元。

“为抓住医疗行业发展的良好机遇,在未来竞争中占得先机。”爱尔眼科对于频繁收购表示称,收购上述公司有利于尽快完善区域市场布局,形成规模效应,进一步深化在全国各地的“分级连锁”体系,巩固和提升该公司的领先地位。

爱尔眼科官网数据显示,目前该公司拥有医院及中心数量达720余家,其中中国内地611家,中国香港7家,欧洲89家,东南亚12家,美国1家。

来源:观察者网 李鹏涛 共2页 上一页 [1] [2] 搜索更多: 爱尔眼科 |