|

7月19日讯,近日,广东太安堂药业股份有限公司(002433,“太安堂”)发布半年报预告,公司预计2021年1月至6月归属于上市公司股东的净利润5.2亿元至5.5亿元,同比增加1867.22%至1980.72%。

业绩变动主要原因是公司转让持有子公司广东康爱多数字健康科技有限公司(“康爱多”)47.35%股权产生的投资收益及丧失控制权后,剩余股权按公允价值重新计量产生的利得。

对于此次出售子公司,太安堂表示,目的是为了快速取得现金,缓解上市公司运营资金压力,通过出售医药电商业务预计将收到现金支付对价7.48亿元。收到相关对价后,通过偿还到期债务和补充经营流动资金,将有效缓解公司运营资金压力。

但有业内人士提出质疑,太安堂“卖子”并不能从根本上解决其流动性压力问题,转让康爱多后,太安堂的中成药制造业务将再次“独挑大梁”,未来业绩还将面临重大挑战。

出售子公司缓解债务压力

资料显示,该公司在投入资金发展中成药研发、生产及销售的同时,持续投入发展医药电商业务,造成上市公司面临较大的资金及债务压力。财报显示,截至2020年12月31日,太安堂存在短期借款15.81亿元及一年内到期的非流动负债9.80亿元,合计25.61亿元,而货币资金仅为2.05亿元。

同时,太安堂于2016年发行的公司债券“16太安债”已于2021年2月2日到期。经债券持有人会议通过,同意将兑付日延至2021年11月30日,分期偿还。

中国网财经记者注意到,在今年6月4日太安堂回复深交所年报问询函中,公司表示,康爱多股权款优先用于兑付“16太安债”本息,回笼的资金主要用于偿还公司有息负债。

事实上,这并不是太安堂第一次出售子公司股权。2018年10月31日,太安堂与广东宏房地产投资发展集团有限公司在广州市签署了《广州金皮宝置业有限公司股权转让及项目合作框架协议》,太安堂拟向广东宏房地产投资发展集团有限公司转让广州金皮宝置业有限公司75%的股权,旨在降低公司重资产比重,回笼资金降低财务费用。

核心业务近三年业绩不乐观

太安堂成立于1995年,2010年6月18日在深交所上市,主要从事药品研发生产及销售,中药材种植加工及销售等业务。2014年,太安堂收购康爱多。

记者注意到,太安堂自2010年上市至2017年,连续七年均实现了净利润增长,但在2018年首次出现业绩滑坡。

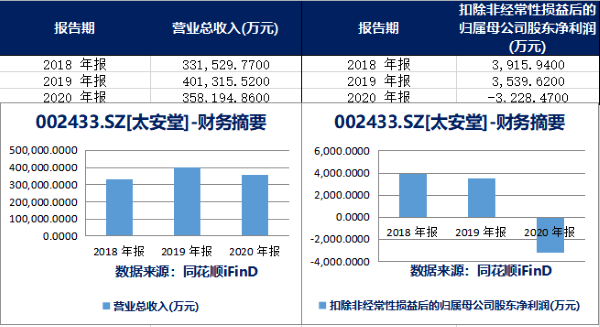

同花顺数据显示,2018-2020太安堂营业收入分别为33.15亿元、40.13亿元、35.82亿元;归母净利润为2.71亿元、0.96亿元、0.22亿元;扣非净利润为0.39亿元、0.35亿元、-0.32亿元。可以看出,公司近三年归母净利润持续下降,扣非净利润已于2020年由盈转亏。

对于业绩连续下滑,现金流短缺,太安堂出售子公司“自救”的举动,业内人士并不看好,有分析认为,随着近年来国内电商的高速发展,网售处方药风口将至,太安堂的收获季节应该马上就要到来,但该公司却在这个时刻出手康爱多。

从太安堂营收结构上看,药品批发零售业务收入占比较大,主要来源于康爱多的业务收入。2020年康爱多营收28.10亿元,占太安堂总营收的78.44%。

相较于药品批发零售业务,太安堂的核心业务中药制造业却并不乐观。该板块的营业收入已连续下降三年。2017-2020该板块营业收入分别为7.34亿元、5.99亿元、5.75亿元、3.99亿元,四年降幅达45.64%。

记者梳理发现,2016年以来,太安堂销售费用均处于逐步攀升态势,2020年达到5.49亿元;同期研发费用则处于“一年增长一年下降”的状态,始终不及同期销售费用的十分之一,2020年仅为0.20亿元,同比减少16%,占营收的0.56%。

(来源:中国网财经 记者 杜丁 实习记者 安荻)

搜索更多: 太安堂 |