|

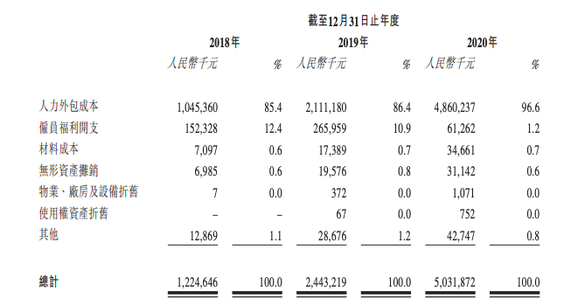

从招股书公开的数据可以看到,人力成本和营销成本是顺丰同城运营成本的大头,也是短时间内难以翻越的大山。数据显示,顺丰同城2020年的人力外包成本为48.6亿元占营业成本的96.6%,对比之下,同年其营收才为48.4亿元。可以说,顺丰同城这一年完全是在给骑手“打工”。

另外,顺丰同城在营销方面的成本支出也是其盈利面前的一道难关。数据显示,相关开支已经从2018年的1215.8万元到增至2020年的1.11亿元。对于顺丰同城来说,未来如何降低人力成本占收入的比例,以及提升营销转化率,是其未来能否扭亏的关键一环。

上市融钱 能否解得了赔钱的困局

在顺丰同城之前,达达集团已经在美上市,总市值也是一度达到了百亿美金。首先要确定的一点是,即时配送是一个好生意,未来也有较大的增长空间。艾瑞咨询发布的报告显示,2024年中国即时配送服务行业的年订单量预计将增至643亿单,2020年至2024年复合年增长率为32.3%。

相比较闪送、UU跑腿等品牌,顺丰同城和达达等一样,背后都有着平台依靠,在即时配送的关键增长时期选择上市,也是为了补充弹药,抢占市场。在招股书中,顺丰同城也是表达了接下来的一系列规划和全场景的布局,比如在城市、商圈、服务时段、客户规模及品类等方面进一步扩大服务覆盖范围;计划收购或投资同产业及产业链上下游企业,以补充及扩大公司的业务营运等。

只是,上市虽好,但也会引来更多人的关注,尤其是在财务数据上。对于即时配送行业,赚钱的可以说是微乎其微,但是二级市场在看增长的同时,也要对未来盈利预期有个底。如果单从顺丰同城现有的数据来看,完全就是处于一种做得多亏得多的局面。

对比达达,顺丰同城的单票成本要更高。并且,达达已经实现了单票毛利转正,而顺丰同城依旧处于亏损的状态。同时,在招股书中,顺丰同城也提及,短期内将继续亏损,成本及支出未来可能还会增加。上文说到,居高不下的人力成本,是顺丰同城扭亏的最大阻碍。除此之外,外包不同于顺丰快递业务的自有员工,还存在一定的品控和风控隐忧。

另外,对于顺丰同城来说,对于大客户依赖性较强,五大客户的收入占比已经超过了六成,并且最大客户的收入占比超过了三成。任何大客户发生变数减少订单数,都将对顺丰同城的经营收益以及现金流产生不利影响,从而影响后续的投入以及回报率。

作为顺丰少有的拓展出的成功的业务,顺丰同城此次上市融钱,将在即时配送市场有了更多的底气去扩张以及在下沉市场抢占市场。不过还是那句话,上市只是第一步,登陆了资本市场之后,顺丰同城能否拿着投资人的钱实现扭亏,破解行业赔钱的局面才是关键。跑得快不算快,耐力强才能坚持冲向终点。

来源:TechWeb 共2页 上一页 [1] [2] 搜索更多: 顺丰同城 |